здравоохранение

Kimberly-Clark — Прибыль 2023г: $1,764 млрд (-10% г/г). Дивы кв $1,22. Реестр 8 марта 2024г

- 24 января 2024, 21:48

- |

As of October 17, 2023, there were 337,941,021 shares of the Corporation's common stock outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/55785/000005578523000064/kmb-20230930.htm

Капитализация на 24.01.2024г: $40,239 млрд

Общий долг на 31.12.2020г: $16,626 млрд

Общий долг на 31.12.2021г: $17,100 млрд

Общий долг на 31.12.2022г: $17,270 млрд

Общий долг на 31.12.2023г: $16,276 млрд

Выручка 2019г: $18,450 млрд

Выручка 9 мес 2020г: $14,304 млрд

Выручка 2020г: $19,140 млрд

Выручка 9 мес 2021г: $14,475 млрд

Выручка 2021г: $19,440 млрд

Выручка 9 мес 2022г: $15,211 млрд

Выручка 2022г: $20,175 млрд

Выручка 1 кв 2023г: $5,195 млрд

Выручка 6 мес 2023г: $10,329 млрд

Выручка 9 мес 2023г: $15,461 млрд

Выручка 2023г: $20,431 млрд

Прибыль 9 мес 2018г: $1,024 млрд

Прибыль 2018г: $1,445 млрд

Прибыль 9 мес 2019г: $1,641 млрд

Прибыль 2019г: $2,197 млрд

Прибыль 9 мес 2020г: $1,850 млрд

Прибыль 2020г: $2,396 млрд

Прибыль 9 мес 2021г: $1,483 млрд

Прибыль 2021г: $1,844 млрд

Прибыль 1 кв 2022г: $535 млн

Прибыль 6 мес 2022г: $976 млн

( Читать дальше )

- комментировать

- 333

- Комментарии ( 0 )

Со основатель Microsoft Билл Гейтс: Меня беспокоит состояние финансирования здравоохранения

- 15 января 2024, 20:30

- |

Соучредитель Microsoft (MSFT) и сопредседатель Фонда Билла и Мелинды Гейтс Билл Гейтс обеспокоен снижением расходов на здравоохранение со стороны правительств и компаний по всему миру.

«Я немного обеспокоен», — сказал Гейтс в понедельник в эксклюзивном интервью Yahoo Finance Live на Всемирном экономическом форуме в Давосе, Швейцария. «Сейчас мир сталкивается с множеством проблем, и тот факт, что у нас все еще 5 миллионов детей умирают в возрасте до пяти лет, — это не так наглядно, это не похоже на крушение самолета или попадание бомбы в здание — и тем не менее, эти смерти одна за другой в сумме составляют 5 миллионов».

Не причисляйте Фонд Гейтса к числу тех, кто сокращает расходы на здравоохранение.

Наоборот.

Фонд Гейтса сегодня обнародовал свой самый большой годовой бюджет на 2024 год в размере 8,6 миллиарда долларов. Бюджет на 4% больше, чем в прошлом году, и на 2 миллиарда долларов больше, чем в 2021 году.

( Читать дальше )

Мать и дитя - топовая идея в секторе здравоохранения

- 08 декабря 2023, 08:04

- |

Группа компаний «Мать и дитя» — эксперт №1 в частных медицинских услугах для всей семьи. Это вы увидите, если зайдете на сайт эмитента. Давайте разберемся, действительно ли компания в топе?

Частным инвесторам больше привычны разборы нефтяных компаний или банков, «заводов-пароходов» и проч. А с чем мы имеем дело здесь?

Компания объединяет 54 современных медицинских учреждений, в том числе 11 многопрофильных госпиталей и 43 амбулаторные клиники, работающих в 28 городах России. И это не только акушерство, что логично предположить из названия: компания предлагает пациентам широкий спектр медицинских услуг, в том числе по таким востребованным направлениям как кардиология, онкология, травматология, женское здоровье, акушерство и педиатрия, стоматология, урология и другие.

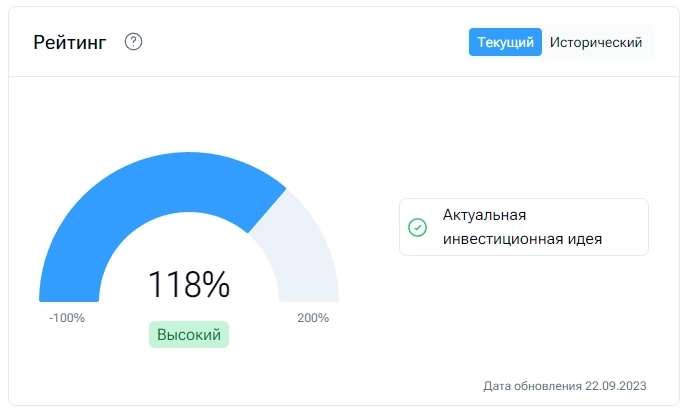

Достаточно прелюдии. Давайте взглянем, какой рейтинг у эмитента получился, когда мы проанализировали его финансовую отчетность по модели eyestock.

118% рейтинг означает, что компания "перформит" лучше, чем «идеальная» компания для инвестирования, описанная нами по 10 индикаторам.

( Читать дальше )

Прорывы и опережающие инвестидеи в здравоохранении

- 27 сентября 2023, 17:04

- |

Аналитическое управление ФГ «Финам» представило инвестиционную стратегию по сектору здравоохранения. Привлекательность защитных активов сектора здравоохранения временно уменьшилась, но отдельные бумаги демонстрируют впечатляющую динамику. Фаворитами аналитиков стали акции американских компаний Biogen и Regeneron Pharmaceuticals. На новых рынках перспективно выглядят бумаги индонезийской Kalbe Farma.

Сектор здравоохранения с начала 2023 года отстает по доходности от американского рынка – отраслевой индекс S&P 500 Health Care Sector Index просел на 5%, а американский индекс широкого рынка прибавил 11%. Из-за паузы в монетарном ужесточении со стороны ФРС защитные свойства активов здравоохранения стали менее актуальными в последние месяцы, но поскольку до конца года ожидается повышение ставки, интерес к сектору в среднесрочной перспективе может вырасти.

Несмотря на то, что сектор здравоохранения находится в стороне от ралли, отдельные активы демонстрируют впечатляющую динамику — за последние 12 месяцев целый ряд бумаг из аналитического покрытия «Финама» показал доходность выше рыночной. Так, акции Boston Scientific подорожали на 38%, HCA — на 33%, а бумаги Biogen ушли в плюс на 32%.

( Читать дальше )

Фундаментальный анализ компании Мать и Дитя

- 04 мая 2023, 10:58

- |

Заметили ошибку или неточность в разборе? Буду благодарен если укажете на это.

Ссылка на файл с анализом:

disk.yandex.ru/i/kDecwna1dioaqQ

Акции Incyte снижаются после решения FDA относительно Jakafi

- 24 апреля 2023, 22:29

- |

За 2022 г. выручка выросла на 13,7% до $3,39 млрд. Чистый денежный поток от операционной деятельности подскочил на 29% до $970 млн. Non-GAAP EPS $2,78 против $2,76 в 2021. Деньги и денежные эквиваленты плюс к/с фин. вложения на конец квартала $3,2 млрд. Долга нет.

Структура выручки. В 2022 г. чистая продуктовая выручка выросла на 18,8% до $2,75 млрд. Роялти упали на 14,3% и составили $483 млн. Разовые выплаты по контрактам составили $165 млн по сравнению с $90 млн годом ранее.

Чистая выручка от Jakafi (ruxolitinib) выросла на 13% до $2,4 млрд. А за квартал основной препарат принёс $647 млн, что на 9% выше, чем в 4Q21. Продажи Iclusig сократились на 3% и составили $106 млн.

( Читать дальше )

Сезон отчетностей: в фокусе банки и компании здравоохранения, изменения в наших инвестиционных портфелях

- 15 апреля 2023, 13:49

- |

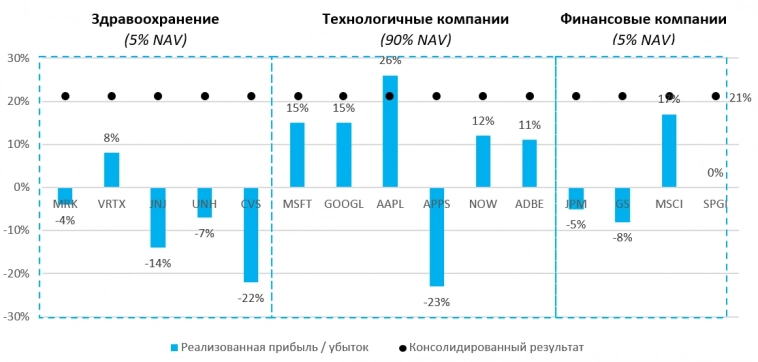

Сезон отчетностей в США начался с отчетов банков и компаний сектора здравоохранения. В нашем Сбалансированном портфеле как первые, так и вторые составляют существенную долю в NAV. Обратимся к отчетам и перформансу портфеля (текущая композиция портфеля (до последних сделок, совершенных нами в пятницу) содержится в нашем квартальном отчете: Источник).

Отчеты компаний банковского сектора

JPM: В пятницу JPMorgan Chase сообщил о рекордной выручке за первый квартал, которая превзошла ожидания аналитиков, поскольку чистый процентный доход вырос почти на 50% по сравнению с прошлым годом при более высоких ставках:

- Скорректированная прибыль: 4,32 доллара на акцию против 3,41 доллара на акцию по оценке Refinitiv.

- Выручка: 39,34 млрд долларов против 36,19 млрд долларов. Выручка компании выросла на 25% до 39,34 млрд долларов благодаря увеличению чистого процентного дохода на 49% до 20,8 млрд долларов благодаря самой агрессивной кампании Федерального резерва по повышению ставок за последние десятилетия. Это превзошло ожидания аналитиков относительно процентного дохода более чем на миллиард долларов.

( Читать дальше )

Акции компаний сектора Искусственного интеллекта в 1кв2023: +53% и некоторые другие результаты по портфелям

- 07 апреля 2023, 07:13

- |

Источник: DKG Global

Сбалансированный портфель: результаты за 1кв2023

Наш сбалансированный инвестиционный портфель, впервые представленный в конце 2022 финансового года в нашем прогнозе (Источник), продемонстрировал рост на 21% с начала года, существенно опережая S&P 500 (+ 4% с начала года) и Nasdaq100 (+13% с начала года).

В основных подсегментах, включенных в портфель, наилучшие результаты продемонстрировали технологические компании, чему способствовала продолжающаяся цифровая трансформация, более высокие, чем ожидалось, результаты прибыли, рост в области ИИ. Большая доля инвестированного капитала сосредоточена в AAPL, MSFT и GOOGL, что в сумме дает около 76% NAV.

Среди технологических компаний AAPL продемонстрировала наиболее позитивную динамику. APPS (Digital Turbine), несмотря на его существенную недооценку (upside ~100%), продемонстрировала самые негативные результаты в рамках портфеля, в основном из-за слабости рынка онлайн-рекламы.

( Читать дальше )

Biogen рассчитывает на возврат к росту выручки благодаря продажам lecanemab и zuranolone

- 27 марта 2023, 15:29

- |

Biogen (BIIB) отчиталась за 4 квартал 2022 г. (4Q22) 15 февраля до открытия рынков. Выручка снизилась на 7% до $2,54 млрд. Скорректированная чистая прибыль в расчёте на 1 акцию (Non-GAAP diluted EPS) составила $4,05 по сравнению с $3,39 в 4Q21. Аналитики в среднем прогнозировали выручку $2,4 млрд и EPS $3,49.

Чистая продуктовая выручка упала на 13,2% до $1,9 млрд. Свободный денежный поток (FCF) отрицательный -$261 млн против $787 млн в 4Q21. Денежные средства и эквиваленты и к/с фин. вложения $4,9 млрд. Долг $6,28 млрд, без изменений. Показатель “Чистый долг / LTM EBITDA” опустился ниже 1x.

Итоги 2022 г. Выручка снизилась на 7,4% до $10,2 млрд. Без учёта валютных курсов (FX-neutral) выручка просела на 5%. Чистая продуктовая выручка упала на 10% до $8 млрд. Non-GAAP EPS $17,67 против $19,13 в 2021.

Результаты по препаратам. Рассеянный склероз (multiple sclerosis). Выручка от продаж Tecfidera (dimethyl fumarate) обвалилась на 26% до $1,44 млрд. Выручка Tysabri (natalizumab) сократилась на 1,6% до $2 млрд. Итого выручка группы препаратов от рассеянного склероза упала на 11% до $5,4 млрд. Доля этой группы 53,4% в общей выручки Biogen против 55,5% годом ранее.

( Читать дальше )

Выручка Intuitive Surgical выросла на 9% в 2022 г., количество установленных систем Da Vinci - на 12%

- 20 февраля 2023, 19:17

- |

Intuitive Surgical опубликовала отчёт за 4 квартал 2022 г. (4Q22) 24 января после закрытия рынка. Выручка выросла на 6,7% до $1,66 млрд. Без учёта валютных курсов рост +10%. Скорректированная чистая прибыль упала на 7% и составила $438,7 млн. Скорректированная чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (non-GAAP diluted EPS) $1,23 против $1,29 в 4Q21. Согласно FactSet, аналитики в среднем прогнозировали выручку $1,67 млрд и EPS $1,25.

Количество процедур с использованием систем Da Vinci выросло на 18% в годовом выражении. Intuitive Surgical поставила клиентам 369 систем Da Vinci за квартал, что на 4% меньше, чем годом ранее. При этом в 3Q22 было поставлено 305 систем. Число установленных систем Da Vinci выросло на 12% до 7544. В 2022 г. количество процедур с использованием систем Ion выросло на 218%.

В 2022 г. выручка прибавила 9% и достигла $6,2 млрд. Выручка от продаж инструментов и принадлежностей (instruments and accessories) подскочила на 13,5% до $3,5 млрд. Продажи новых систем снизились на 1% до $1,7 млрд. Количество отгруженных систем 1264, что на 6% ниже, чем в 2021 г. Итого продуктовая выручка выросла на 8,4% до $5,2 млрд. Выручка от сервисов выросла на 11,8% и впервые превысила $1 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал