европлан

Альфа-Банк начал аналитическое покрытие Европлана с рекомендацией «Выше рынка» и целевой ценой 1260 руб (+23% к текущим)

- 06 июня 2024, 17:06

- |

Аналитики Альфа-Банка установили целевую цену акций Европлана на уровне 1 260 руб. с рекомендацией «Выше рынка», потенциал роста – 23%. В аналитическом отчете отмечается, что Компания сочетает в себе перспективы роста бизнеса и высокий уровень рентабельности капитала (ROE), превышающий показатели публичных банков России при существенно более низком уровне кредитного риска.

Аналитики подчеркнули высокий уровень достаточности капитала ПАО «Европлан» и выразили уверенность в способности Компании обеспечить инвесторам щедрую дивидендную историю в размере 15,1-26,6 млрд руб. по итогам 2024-2028 годов, что эквивалентно 75% чистой прибыли по МСФО.

Отдельное внимание было уделено эффективной бизнес-модели Компании и ведущим позициям на динамично растущем рынке автолизинга, которые достигаются за счет высокого уровня диверсификации клиентской базы, широкого портфеля автоуслуг (в том числе дополняющих лизинговый бизнес и составляющих 42% от общего дохода), высокого уровня автоматизации и безупречной кредитной истории.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

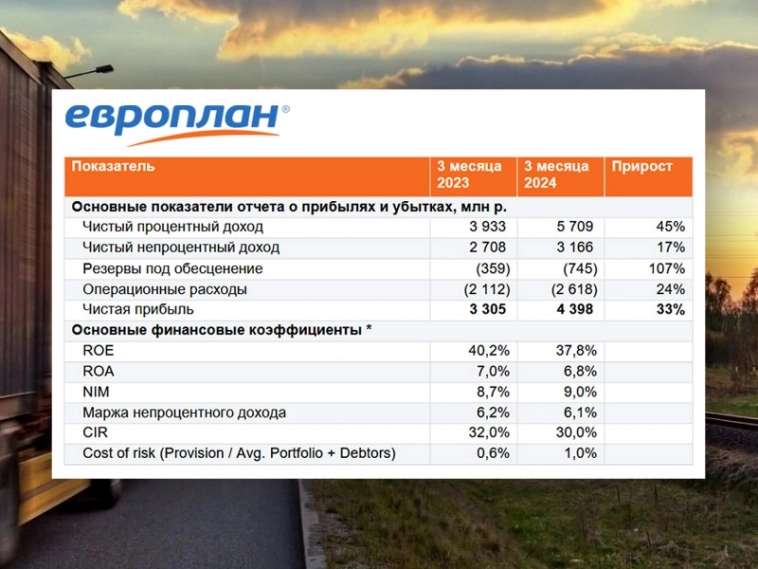

Всё идет по Европлану: итоги 1кв 2024 у $LEAS

- 06 июня 2024, 16:20

- |

- Объем нового бизнеса: 56,1 млрд. (+35%)

- Операционные доходы: 8,9 млрд. (+33,6%)

- Прибыль: 4,4 млрд. (+33%)

- ROE (TTM): 37,8% (-2.4 п.п.)

- CIR (TTM): 30% (-2 п.п.)

⚠️ Доля непроцентного дохода (35,7%) и его прирост (+17%) несколько снизились. Основная причина – большое кол-во свободной техники на рынке, из-за этого реализация авто по расторгнутым договорам лизинга проходит не настолько эффективно, как в прошлые годы. Цифры в любом случае остаются на вполне высоком уровне и дополнительно отбалансированы хорошим ростом ЧПД (+45%)

⚠️ Cost of risk выросла до 1%, исторически для компании это много, но пока что абсолютно не критично

Прогноз от самого Европлана на 2024 год:

- Рост нового бизнеса не менее 20% г/г

- Чистая прибыль 18-20 млрд. (+20-33%)

- CIR в диапазоне 30-32%

( Читать дальше )

SberCIB инициировал аналитическое покрытие ЛK Европлан с рекомендацией Покупать - компания

- 05 июня 2024, 09:51

- |

Аналитики SberCIB охарактеризовали Европлан как лидирующего независимого игрока на рынке автолизинга и отметили хорошие шансы продолжить прибыльный рост, который компания продемонстрировала по итогам 2023 года и в 1 квартале 2024 года. Целевая цена была установлена в размере 1 200 рублей/акция, рекомендация – «Покупать».

Аналитики отметили высокую эффективность Европлана – среднее значение рентабельности капитала (ROE) в 2019–2023 гг. равнялось 39%, а отношение операционных расходов к доходам в 2023 году составило 31%.

В SberCIB ожидают, что в 2024–2028 годах чистая прибыль Европлана продолжит расти на 19% в год, лизинговый портфель – на 20%, а среднее значение ROE за этот период может составить 35%.

Среди факторов, которые продолжат позитивно влиять на деятельность и результаты компании, помимо прочего были отмечены ожидаемый рост рынка автолизинга на 15% в год, переход компании к модели «автомобиль как услуга» и рост комиссионных доходов в среднем на 21% ежегодно (до 46% операционных доходов Европлана к 2028 году). Отдельное внимание было акцентировано на наличие у компании централизованной CRM-системы и многоканальной системы продаж с развитыми цифровыми каналами, которые позволяют Европлану успешно конкурировать с банковскими группами на рынке автолизинга.

( Читать дальше )

Обзор Европлана — стоит ли инвестировать в лизинг?

- 04 июня 2024, 13:56

- |

Мой разбор компании перед IPO был вот тут: t.me/Vlad_pro_dengi/845

Европлан отчитался за 1 квартал 2024 года, и мы можем посмотреть, как сбываются прогнозы менеджмента.

Финансовые результаты

✔️ Выручка от лизинга = 11,1 млрд руб. (за 1 кв. 2023 = 7,2 млрд руб., за 4 кв. 2023 год = 10,2 млрд руб.) – кратный рост

✔️ ❌ Непроцентные доходы (услуги по обслуживанию авто)= 3,2 млрд руб. (за 1 кв. 2023 = 2,7 млрд руб., за 4 кв. 2023 = 3,4 млрд руб.) – растут медленнее

✔️ Чистая прибыль = 4,4 млрд руб. (за 1 кв. 2023 = 3,3 млрд руб., за 4 кв. 2023 = 4,2 млрд руб.)

Лизинговые доходы Европлана растут быстрее, чем я прогнозировал, НО немного выросли резервы (0,74 млрд руб. за квартал, за весь прошлый год было 2,33 млрд руб. или 0,58 млрд руб. в среднем за квартал — по-видимому, так влияет высокая ключевая ставка на лизинговый бизнес.

Мой прогноз по прибыли Европлана на 2024 год = 18,4 млрд руб. (был 17,8 млрд руб., чуть повысил)

( Читать дальше )

Акционеры Европлана утвердили финальные дивиденды за 2023 год в размере 25 руб./акция

- 04 июня 2024, 10:33

- |

Дата, на которую определяются лица, имеющие право на получение дивидендов — 11 июня.

Всего на финальные выплаты будет направлено 3 млрд рублей.

@ifax_go

Пришла пора брать Европлан?

- 31 мая 2024, 19:45

- |

У компании отличные отчеты. Однако, ожидания аналитиков неоднозначны: с одной стороны, жесткая ДКП давит на маржу бизнеса, с другой, фундаментально лизинг должен расти. Мне компания не интересна.

$SFIN $LEAS

Рубрика #выжимки

Самое важное из исследования 'Обзор рынка лизинга (май 2024)' от НРА.

В 2023 году на лизинговом рынке наблюдалось бурное восстановление. Объем нового бизнеса в натуральном выражении вырос приблизительно на 45% до 626 тыс. единиц. В денежном выражении новый бизнес в РФ достиг рекордного объема в 3,59 трлн рублей, а лизинговый портфель компаний практически достиг 10 трлн рублей.

В первом квартале 2024 года рост лизингового рынка продолжается, но является неустойчивым, поскольку основным движущим фактором является волатильный сегмент розничного автолизинга. Для создания условий для устойчивого и долгосрочного роста, необходимо создание новых его точек, таких, как лизинг оборудования для станкостроения и высокотехнологичных отраслей, а также лизинг недвижимости.

( Читать дальше )

Русал на выход. Европлан на вход

- 30 мая 2024, 13:18

- |

Московская биржа объявила о новых базах расчетах индекса ММВБ, изменения будут отражены с 24 июня. Я бы отметил 3 интересных вещи в новом расчете.

📌 Почему это важно?

Крупные фонды и инвесторы с приличным капиталом формируют свои портфели исходя из индекса ММВБ. Посмотрите, что стало с котировками Fix Price, Полиметалла и Qiwi после такого как их выкинули из индекса. Акции выпали из информационного поля, что снизило интерес, а обороты сильно упали, сделав акции менее ликвидными ⚠️

📌 Что интересного?

— Русал 💿выкинут. Крайне неожиданным для меня стало то, что завсегдая индекса Русал выкинут из индекса, хотя у компании приличная доля в индексе (1.5%) и для этого не было резких причин. Не жду ничего хорошего в отношении Русала особенно с учётом неадекватного разгона котировок в последнее время.

— Европлан 🚗на вход. В индекс попадут акции Европлана, что однозначно позитив для акции, которая и стоит не очень дорого. Я присматривался к акции до этого, но после публикации этой новости решил добавить акцию в портфель с утреца по 986 рублей.

( Читать дальше )

Совокупные активы лизинговых компаний в 2023 году составили 7,1 трлн руб. Основной объем бизнеса сконцентрирован в топ-10 компаниях, входящих в крупнейшие банковские группы - Ъ

- 30 мая 2024, 08:44

- |

Согласно отчету «Эксперт РА», совокупные активы лизинговых компаний по новым стандартам бухгалтерской отчетности в 2023 году составили 7,1 трлн руб. Активы, переданные в операционную аренду, выросли на 50%, достигнув 4,8 трлн руб. Прибыль отрасли составила 224 млрд руб. Основной объем бизнеса сконцентрирован в топ-10 компаниях, входящих в крупнейшие банковские группы.

Согласно отчету «Эксперт РА», на конец 2024 года ожидается снижение темпов роста инвестиций и активов. Концентрация совокупного объема инвестиций в лизинг и активов в топ-10 участников рынка составляет 77%. Прирост прибыли отрасли за 2023 год составил около 16%, достигнув 224 млрд руб. Средняя рентабельность активов составила 3,6%, рентабельность капитала — 19%.

Источник: www.kommersant.ru/doc/6730430?from=doc_lk

Европлан . Отличный долгосрочный вариант

- 29 мая 2024, 16:07

- |

Вышел отчет у компании Европлан за 1 квартал, коротко пройдемся по основным моментам, хоть я и не эксперт в лизинге.

📌 Коротко про отчет

Не буду долго расхваливать отчет, скажу коротко: отчет хороший. Все показатели по сравнению с годом ранее выросли. Процентные доходы от лизинга выросли с 7 до 11 млрд, а процентные расходы выросли в 2 раза с 3.5 до 6 млрд. Итоговая чистая прибыль выросла с 3.3 до 4.2 млрд, что составило почти 37 рублей прибыли на акцию.

Но если сравнивать с 4 кварталом 2023 года, то чистая прибыль на акцию осталась почти на том же уровне, небольшая ложка дегтя, но я думаю, что рост капитала позволит разогнаться потом.

📌 Что мне нравится в бизнесе?

— Высокий ROE. У компании ROE почти 40%, да у нас по пальцам можно пересчитать компании с такой отдачей на капитал, что позволяет быстро и эффективно наращивать капитал компании для ее акционеров.

— Есть куда расти. Я посмотрел презентацию компании и в ней указано, что в России проникновение лизинга сильно меньше, чем в европейских странах (в России в 2022 году было 16%, а в Европе около 30%), поэтому компания закладывает рост по рынку лизинга в целом в среднем на 15% в следующие годы.

( Читать дальше )

SFI на #smartlabonline сегодня в 16:00!

- 27 мая 2024, 13:14

- |

Наши спикеры:

Олег Андриянкин, заместитель генерального директора – финансовый директор

Антон Гольцман, директор департамента коммуникаций и связей с инвесторами

Подключайтесь в 16:00 МСК: https://www.youtube.com/live/mB_OHGLsJnY

Ждем ваши вопросы!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал