дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

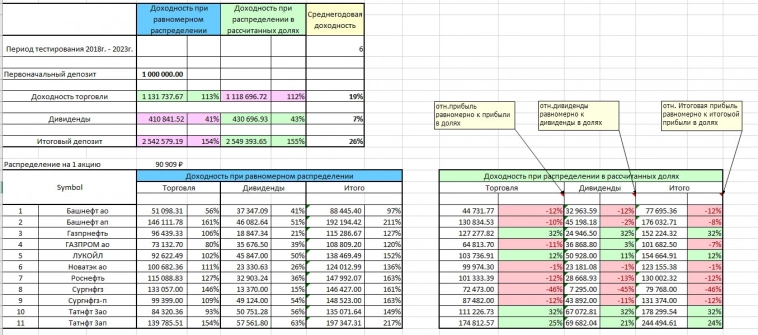

Распределение долей в дивидендском портфеле.Результат

- 30 ноября 2023, 15:46

- |

Доходность от торговли при равномерном распределении — 113%

Доходность при распределении в расчитанных долях — 112%

Как видим в плане торговли ни каких преимуществ нет, но мы на это особо и не расчитывали. Коэффициенты расчитывались исходя из выплат дивидендов и по хорошему должны были существенно повлиять именно на доходность по выплатам дивидендов. Тем более, что при исследовании мы «заглянули в будущее». Данные для расчета коэффициентов брали за 2018-2022 год и применялись к к торговле и расчету долей за тот же период, что и есть «заглядывание в будущее».

Правильней надо было взять данные по выплатам дивидендов за 2012-2017г.г. и применить их к торговле 2018 -2022 г.г. Но даже такая очевидная манипуляция которая должна была привести к росту доходов по дивидендам при распределении количества акций расчитанных в долях, особого профита не принесла:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Дивидендная доходность акций Транснефти может быть выше 12% - Мир инвестиций

- 30 ноября 2023, 14:04

- |

На результате сказалось падение объемов экспорта. В августе РФ увеличила размер добровольного ограничения экспорта нефти (помимо квот ОПЕК+) на 500 тыс. баррелей в сутки, но в сентябре скорректировала его до 300 тыс. баррелей. Это стало одной из причин падения выручки, EBITDA и чистой прибыли в отчетном периоде. Несмотря на более слабый, чем обычно, квартал, мы по-прежнему ожидаем дивиденды за весь год в размере RUB 18 тыс. на акцию с доходностью выше 12% при текущих котировках. При этом мы не видим значимых рисков снижения EBITDA и чистой прибыли в рублевом выражении из-за волатильности цен на нефть и курса рубля.Смит Рональд

( Читать дальше )

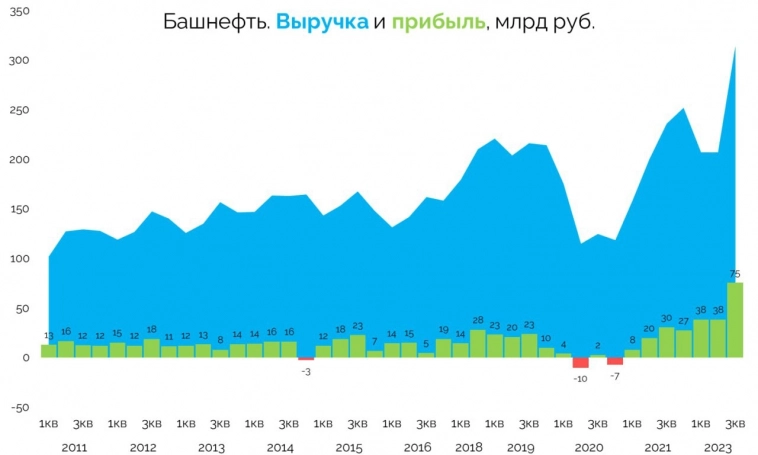

Дивиденды Башнефти по итогам года могут составить около 280 руб. на акцию - Финам

- 30 ноября 2023, 13:53

- |

Значительную часть прибыли принесли прочие доходы объёмом 10,9 млрд руб. за квартал и 28,7 млрд руб. за 9 месяцев, основной частью которых, вероятно, являются курсовые разницы. При этом напомним, что «Башнефть» не корректирует чистую прибыль для расчёта дивидендов, в связи с чем положительные прочие доходы также увеличивают выплаты.

По нашим расчётам, вклад первых девяти в дивиденды компании составляет около 213 руб. на акцию, что соответствует доходности в 8,7% на а.о. и 12,0% на а.п. В целом по итогам года размер выплат может составить около 280 руб. на акцию, что соответствует 11,4% доходности на а.о. и 15,9% на а.п.Кауфман Сергей

ФГ «Финам»

На данный момент наш рейтинг по акциям «Башнефти» находится на пересмотре. При этом отметим, что без роста норма выплат дивидендов обыкновенные акции компании выглядят умеренно переоценёнными, а «префы» с учётом их низкой ликвидности оценены практически справедливо.

Башнефть конкурент Сургуту по дивдоходности? - Промсвязьбанк

- 30 ноября 2023, 13:42

- |

Если ориентироваться консервативно на payout в 25% от чистой прибыли по МСФО, то за 9 мес. компания уже заработала 214 руб., доходность 12,2% по префам. То есть по году компания может заработать еще больше с учетом возврата демпфера и высоких рублевых цен на нефть. При этом и payout может быть увеличен, а значит ожидаемая дивдоходность по префам Башнефти вполне может конкурировать с ожидаемой доходностью по префам Сургутнефтегаза (20-22%). Ждем сегодня выраженной положительной динамики в бумагах Башнефти.«Промсвязьбанк»

Финансовые результаты Роснефти оказались немного выше ожиданий - Финам

- 30 ноября 2023, 12:02

- |

Положительная годовая динамика финансовых результатов связана в первую очередь с ослаблением рубля и ростом цен на российские сорта нефти. При этом впечатляющий рост маржинальности во многом вызван высокой долей премиального сорта ESPO в выручке. Отметим также, что в годовом выражении операционные результаты компании продолжают показывать положительную динамику (особенно с точки зрения добычи газа), хотя в квартальном выражении добыча ЖУВ перешла к снижению на фоне добровольного сокращения экспорта со стороны РФ.

На наш взгляд, отчётность «Роснефти» выглядит умеренно позитивно. Компания продолжает показывать впечатляющую маржинальность и пользоваться благоприятной рыночной конъюнктурой. По нашим расчётам, вклад 3-го квартала в финальные дивиденды «Роснефти» составляет 19,8 руб., что соответствует 3,3% доходности – неплохое значение для нефтяника с перспективами роста бизнеса.Кауфман Сергей

( Читать дальше )

Совкомбанк планирует увеличить выплаты дивидендов в 2024г в случае хороших финансовых результатов за 2023г и 1п2024г — председатель правления

- 30 ноября 2023, 12:00

- |

Также Гусев отметил, что банк считает необходимым в какой-то момент вернуться к исполнению дивидендной политики банка, которая предполагает распределение не менее 25% прибыли при выполнении всех капитальных нормативов.

В ноябре акционеры «Совкомбанка» на внеочередном собрании приняли решение направить на дивиденды 5 млрд рублей из нераспределенной прибыли прошлых лет (чуть более 0,25 рубля на обыкновенную акцию).

tass.ru/ekonomika/19418815КИТ Финанс: Башнефть - достигли цели. Считаем дивиденды

- 30 ноября 2023, 11:46

- |

Башнефть. Цель достигнута!

#BANE раскрыла вчера финансовые результаты за 9 мес. 2023 г. по МСФО. Данных для сравнения за 2022 г. — нет, но прибыль за 9 мес. превысила результат за весь 2021 г. и рекордный 2018 г.

🔰Выручка составила ₽727,8 млрд.

🔰Чистая прибыль достигла ₽151,8 млрд. За III кв. 2023 г. Башнефть заработала столько же, как суммарно за I и II кв. 2023 г.

🧮Таким образом, за 9 мес. 2023 г. компания уже заработала на дивиденды ₽213.

🗣Мнение: в IV кв. 2023 г. показателям поддержку окажет ещё и демпфер. В связи с этим, мы ⬆️повышаем прогноз дивидендов с ₽250 до ₽270. Текущая дивидендная доходность составляет 15,5%.

❗️На фоне этого привилегированные акции Башнефти открылись гэпом вверх и преодолели наш целевой ориентир (https://t.me/KIT_finance_broker/706)– ₽1800. Текущая доходность идеи составила почти 21%.

Башнефть показала сильный отчет. Считаем дивиденды.

- 30 ноября 2023, 11:17

- |

⛽️ Башнефть показала сильный отчет. Считаем дивиденды.

Об успехах компании было известно заранее на основе данных Росстата Башкирии, который публикует выручку по нефтяным компаниям региона. Данные бьются на 95%, поэтому все давно ждали сильный отчет.

Из-за этого, несмотря на рекордные квартальные показатели, котировки снижаются.

📊Финансовые показатели

Квартальная выручка рекордная — 314 млрд рублей. На доходы от продажи нефти приходится около 27%, остальное — нефтепродукты.

Операционная прибыль за третий квартал — 83 млрд рублей.

😱Для сравнения, оперприбыль за первое полугодие — 77 млрд рублей.

Это результат более низких экспортных пошлин по сравнению, например с 2021 и 2022 годом. Но, с другой стороны, более высоких цен на нефтепродукты и отчисления по демпферу от государства.

💰Считаем дивиденды

Чистую прибыль за третий квартал заработали как за первое полугодие — 75 млрд рублей. Выходит 213,63 рубля дивидендов за девять месяцев.

В четвертом квартале могут заработать чуть меньше, так как в октябре не было выплат по демпферу и скорректировались цены на нефтепродукты. Но рублей 50-70 в качестве дивидендов реально.

( Читать дальше )

ФосАгро - сдержанный рост - Финам

- 30 ноября 2023, 11:03

- |

Мы снизили по акциям ПАО «ФосАгро» целевую цену до 7 047 руб.а рейтинг — до уровня «Держать». Апсайд на горизонте 12 мес. составляет 3,2%.

( Читать дальше )

Миф о дивидендной стратегии

- 30 ноября 2023, 10:48

- |

На рынке существует огромное количество мифов, которые настолько устойчивы, что стали стратегиями. Сегодня об одном из самых распространенных убеждений инвесторов, связанном с дивидендами.

Миф первый.

Очень распространенная идея о том, что дивидендная стратегия – это отличное решение для инвестора. Так ли это, а если так, то какие подводные камни ждут нас на этом пути?

Все выглядит вполне логично. Ведь высокие дивиденды — это обычно прерогатива больших и стабильных компаний, которые давно на рынке. С ними вроде как инвестора не ждет никаких неожиданностей и сюрпризов.

Чтобы привлечь таких инвесторов в акции, «выкурив» их из уютных и надежных депозитов Сбера и ОФЗ, необходимо предложить им сопоставимый доход, адекватный риск и указать на возможность получения дополнительной прибыли (рост курсовой стоимости акций) при практически неизменном риске.

Акции с высокими дивидендами весьма привлекательны для осторожных инвесторов, поскольку они напоминают им облигации и при этом вроде бы обладают дополнительными возможностями в плане генерирования дохода.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал