дивидендная политика

ТОП-10 дивидендных акций по версии Сбера [апрель 2024]

- 12 апреля 2024, 18:51

- |

⚡Сбер (а если точнее, его исследовательское подразделение SberCIB) только что обновил свою подборку из 10 самых перспективных дивидендных акций на рынке РФ.

👉В последний раз эта подборка публиковалась в конце февраля (тогда в неё вошли 9 потенциальных «дивидендных фишек»), и вот теперь Сбер знатно перетряхнул свой ТОП: из него были исключены три компании, а добавлены — сразу четыре.

Подпишитесь на мой авторский телеграм-канал, чтобы быть в курсе самых интересных биржевых новостей и стратегий.

![ТОП-10 дивидендных акций по версии Сбера [апрель 2024] ТОП-10 дивидендных акций по версии Сбера [апрель 2024]](/uploads/2024/images/21/79/60/2024/04/12/be9acd.webp)

Я воспользовался списком акций от SberCIB и добавил собственных комментариев. Расположу акции от самой низкой ожидаемой дивдоходности до самой высокой — чтобы было интереснее. Итак, открывает нашу сегодняшнюю подборку...

💎10. Сбер

🤑Ожидаемая дивдоходность: 11,1%

Ага, «внезапно». На 10-м месте сам зелёный гигант нашего рынка, причем Сберовские аналитики скромно делают сноску, что Сбер появился в ТОПе благодаря консенсус-прогнозу СПбМТСБ (Санкт-Петербургской международной товарно-сырьевой биржи). А они типа ни при чём.

( Читать дальше )

- комментировать

- 9.4К | ★5

- Комментарии ( 4 )

X5 в 2024г ожидает двузначного роста выручки, компания также готовится пересмотреть дивидендную политику — начальник управления по связям с инвесторами Мария Язева

- 12 апреля 2024, 10:27

- |

Компания готовится пересмотреть дивидендную политику, однако понимания, когда это может произойти, в настоящий момент нет. Вместе с тем, X5 потенциально может изменить одно из целевых значений, на одном из которых базируется текущая дивидендная политика — коэффициент чистого долга к EBITDA.

Текущая дивидендная политика X5 предусматривает пороговое значение чистого долга к EBITDA ниже 2х. На конец 2023 года этот показатель составлял 0,9х.

Ранее набсовет X5 рекомендовал акционерам не распределять дивиденды за 2023 год. X5 также не выплачивала дивиденды ни за 2022 год, ни за 2021 год.

www.interfax.ru/business/955405

Сбербанк отчитался за март 2024 г., нормализовавшийся налог помог выйти на +120 млрд по прибыли. По ипотеке и потреб. кредиту цифры скрыты

- 11 апреля 2024, 09:31

- |

🏦 Сбер опубликовал сокращённые результаты по РПБУ за март 2024 г. В марте банк заработал — 128,5₽ млн чистой прибыли, результат выше прошлого года, но если взглянуть на прибыль до налогообложения, то там весомый просадок — 158,8₽ млрд (-20,1% г/г). Именно нормализовавшийся налог в этом месяце помог компании выйти на прибыль в +120₽ млрд, если бы налогообложение осталось на уровне прошлого года, то прибыль составила в районе +80₽ млрд, а это уже совсем другие цифры. Но беспокоится по налогу не стоит, март прошлого года являлся аномалией, дальше всё было гладко. Наибольшее напряжение я испытал после того, как банк не раскрыл цифры по ипотеке и потреб. кредитованию, а привёл только % соотношение:

( Читать дальше )

Дивиденды Positive Technologies по итогам 2023 года

- 10 апреля 2024, 15:30

- |

💸 Сразу две новости про дивиденды Positive Technologies в одной публикации

1️. Акционеры компании утвердили выплату первой части дивидендов по итогам 2023 года в размере 3,122 млрд рублей, или 47,30 рубля на одну акцию. Список лиц, имеющих право на получение дивидендов, будет составлен по состоянию на 20 апреля. Осуществить выплату мы планируем до конца апреля.

2️. Совет директоров компании сформировал рекомендации по второй части дивидендов за 2023 год в сумме 3,425 млрд рублей, или 51,89 рубля на одну акцию. Вопрос о ее утверждении внесен в повестку годового общего собрания акционеров, которое пройдет 14 мая.

Таким образом, сумма первой и второй части дивидендных выплат в 2024 году после утверждения второй части составит 6,547 млрд рублей, или 99,19 рубля на одну акцию.

Для сравнения: в апреле и мае 2023 года мы выплатили акционерам 3,75 млрд рублей, а общая сумма дивидендов за 2022 год, с учетом дополнительной выплаты в ноябре 2023 года, составила 4,8 млрд рублей или 72,61 руб. на одну акцию.

( Читать дальше )

Нефтегазовые доходы в марте 2024 г. — превысили 1,3 трлн, всё идёт по плану регулятора

- 10 апреля 2024, 08:58

- |

🛢 По данным Минфина, НГД в марте 2024 г. составили — 1307,5₽ млрд (+90% г/г), месяцем ранее — 945,6₽ млрд (+81,5% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё (в марте 2023 г. средняя цена Urals составляла 47,85$) не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Главным драйвером такого роста доходов выступает цена на сырьё и стабильный курс $, средний курс $ в марте составил — 91,7₽ (в феврале — 91,5₽), средняя цена Urals в марте по некоторым расчётам составила — 71$ за баррель (в феврале — 69$). Напомню вам, что Минфин спрогнозировал НГД за 2024 г. в размере — 11,5₽ трлн (за I кв. 2024 г. уже заработали 2,9₽ трлн), при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽, это около 6400₽ за бочку. В марте сложилась цена за бочку ~6500₽, если считать по сегодняшним параметрам, то выходит ~7200₽ за бочку, как вы понимаете план реализуем при сегодняшних параметрах курса и цены сырья. А теперь давайте подробно разберём отчёт:

( Читать дальше )

Банк Уралсиб намерен направлять на дивиденды не менее 50% прибыли: набсовет банка утвердил дивидендную политику 4 апреля 2024г

- 08 апреля 2024, 14:58

- |

Банк «Уралсиб» будет стремиться направлять на выплату дивидендов не менее 50% чистой прибыли за год, следует из опубликованной дивидендной политики кредитной организации. Набсовет банка утвердил документ 4 апреля 2024 года на три года.

В виде отдельного документа дивидендная политика принимается впервые, уточнил представитель банка.

Годовое собрание акционеров «Уралсиба» пройдет в заочной форме 24 мая 2024 года. Дата закрытия реестра акционеров для участия в собрании — 1 мая 2024 года. Рекомендации по дивидендным выплатам за 2023 год набсовет еще не давал.

www.interfax.ru/business/954715

www.e-disclosure.ru/portal/event.aspx?EventId=iW2gjXuNH0q30vHNWRq9xA-B-B

t.me/ifax_go

Вечерний обзор рынков 📈

- 04 апреля 2024, 19:02

- |

Курсы валют ЦБ на 5 апреля:

💵 USD — ↘️ 92,3058

💶 EUR — ↗️ 100,0668

💴 CNY — ↘️ 12,7143

▫️ Индекс Мосбиржи по итогам основной торговой сессии четверга прибавил 0,35%, составив 3 407,57 пункта.

▫️ Московская биржа опубликовала статистику активности частных инвесторов по итогам марта. Число физлиц, имеющих счета на площадке достигло 31,1 млн (30,7 млн месяцем ранее), сделки заключали 3,9 млн частных инвесторов, их доля в торговле акциями составила 72%, облигациями 29%, на срочном рынке 55%, на спот-рынке валюты 12%. Объем вложений со стороны физлиц составил 82,2 млрд руб. (х2,1 к марту 2023 г.). Релиз: www.moex.com/n68762?nt=0

▫️ IPO. Банк России опубликовал проект указания по которому НПФ смогут покупать акции при IPO в случае, если их совокупная стоимость не менее 3 млрд руб. (сейчас – 50 млрд руб.), предполагается и увеличение доли акций от общего объема размещения, которую НПФ сможет приобрести с 5 до 10%. Релиз: www.cbr.ru/press/event/?id=18583

( Читать дальше )

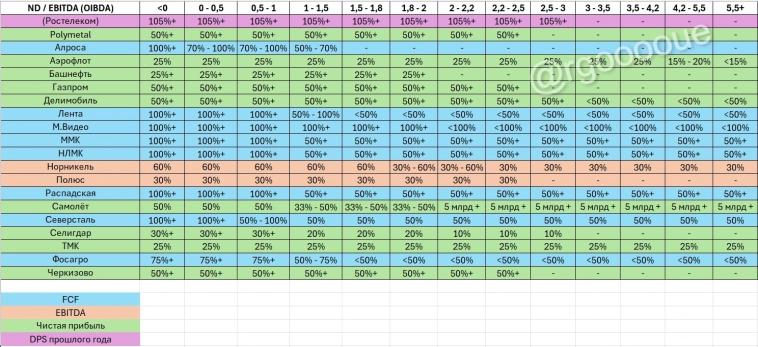

Таблица: Дивидендная политика компаний с привязкой к чистый долг / EBITDA

- 04 апреля 2024, 13:54

- |

В данной таблице столбцы соответствуют доле, выплачиваемой от дивидендной базы согласно дивидендной политике предприятия, при определённом уровне соотношения чистого долга к EBITDA. Дивидендной базой при этом выступают свободный денежный поток, EBITDA, чистая прибыль или прошлогодний дивиденд на одну акцию.

Компании сектора металла и добычи, в основном, привязывают дивидендную базу к FCF или EBITDA (как Норникель #GMKN и Полюс #PLZL). Дивидендная политика Ростелекома #RTKM предусматривает индексацию дивиденда на одну бумагу минимум на 5% ежегодно, если ND/EBITDA < 3. Дивидендная политика АЛРОСА #ALRS наиболее критично реагирует на долговую нагрузку.

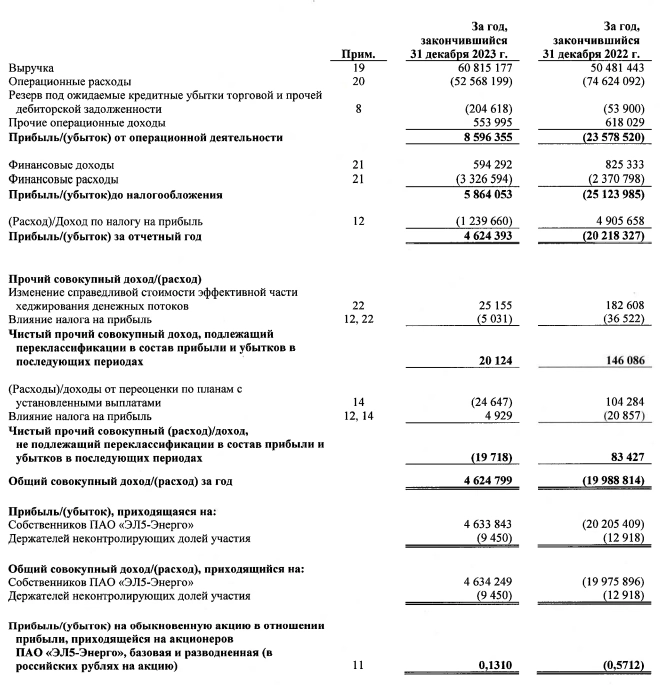

ЭЛ5-Энерго отчиталась за 2023 г. — чистая прибыль в плюсе, долг начали сокращать раньше, но дивидендов всё равно не будет!

- 04 апреля 2024, 09:14

- |

🔌 ЭЛ5-Энерго опубликовала финансовые результаты по МСФО за 2023 г. Компания оказалась в крутом пике в 2022 г. (проблемы начались с продажи компании итальянцами, потом добавилось обесценивание активов в размере 29,5₽ млрд, половина суммы пришлась на введённые в строй ветропарки), но за 2023 г. проделано очень много работы, новый менеджмент достойно вышел из ситуации (компания генерирует ЧП, развивает инвестдеятельность и начала сокращать долг уже в 2023 г.). Такие изменения во многом связаны с тем, что главным мажоритарием компании стал ЛУКОЙЛ (консолидировал 56,44% акций в декабре 2022 г.), который в декабре 2023 г. получил разрешение на приобретение принадлежащих UROC Limited 2,6 млрд акций и в январе 2024 г. на сайте ЭЛ5-Энерго уже было видно, как ЛУКОЙЛ увеличил свою долю до 63,84%. Перейдём же к основным показателям компании:

⚡️ Выручка: 60,8₽ млрд (+20,5% г/г)

⚡️ Чистая прибыль: 4,6₽ млрд (годом ранее убыток — 20,2₽ млрд)

( Читать дальше )

Дивиденды в апреле 2024: кто заплатит и кто объявит. Открытие сезона

- 01 апреля 2024, 09:19

- |

На российском рынке понемногу начинается основной дивидендный сезон — компании объявляют и выплачивают дивы по итогам 2023 г.

💸По прогнозам, объем выплат за 2024 год может превысить 5 трлн. руб. В апреле лишь отдельные компании распределят дивиденды, зато в мае поток наверняка усилится. Кроме того, в этом месяце пройдет ряд собраний акционеров, на котором будут обсуждаться вопросы по распределению прибыли. За какими эмитентами следить? Расскажу в обзоре.

Чтобы не пропустить самое интересное, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰Кто заплатит дивиденды в апреле

Выделил 3 компании, дивиденды которых уже рекомендованы советом директоров. Дивдоходность указана на момент закрытия вечерней сессии 29 марта. Также напоминаю даты, до которых (включительно) нужно купить акции, чтобы получить объявленные дивы.

🍖Черкизово (GCHE)

● Дивиденды на акцию: 205,38 руб.

● Дивдоходность: 3,95%

● Купить до: 4 апреля

Черкизово радует своих акционеров небольшими, но стабильными дивидендными выплатами вот уже 10 лет. Совокупный размер выплат за 2023 год будет в 2,2 раза выше, чем годом ранее, а дивдоходность за весь 2023 г. составит около 6,9%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал