SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивдоходность

Акции ВТБ недивидендны в этом сезоне - Финам

- 12 августа 2020, 15:39

- |

ВТБ — второй крупнейший по активам и кредитам банк в России. Доля государства в капитале — около 60%.

ГК «Финам»

Прибыль акционеров упала на 91%, до 2,7 млрд руб., ROE составила 0,6% на фоне кризисного 2-го квартала. Результат обусловлен созданием резервов на сумму 55 млрд руб., что в 1,8 раза больше, чем во 2К 2019 года, а также низкой динамикой комиссий (-4,2% г/г). Отчет также отразил непроцентные убытки в размере 16 млрд руб. в сравнении с доходом 6 млрд руб. годом ранее.

Кредитный риск ожидаемо проявился во 2К, но не драматично. Доля неработающих кредитов повысилась за квартал до 5,1% с 4,9% за счет ухудшения в розничном сегменте (+60 б. п. к/к, до 5,9%). Кредитный портфель с начала года расширился на 4,6% за счет розницы и положительной валютной переоценки корпоративной части. Менеджмент улучшил прогноз-2020 по кредитованию.

( Читать дальше )

Мы пока не готовы рекомендовать «Покупать» акции ВТБ на фоне слабого финансового отчета и низкой доходности дивидендов, поэтому сохраняем рекомендацию «Держать» с целевой ценой 0,034 руб. на конец 2020 года.Малых Наталия

ГК «Финам»

Прибыль акционеров упала на 91%, до 2,7 млрд руб., ROE составила 0,6% на фоне кризисного 2-го квартала. Результат обусловлен созданием резервов на сумму 55 млрд руб., что в 1,8 раза больше, чем во 2К 2019 года, а также низкой динамикой комиссий (-4,2% г/г). Отчет также отразил непроцентные убытки в размере 16 млрд руб. в сравнении с доходом 6 млрд руб. годом ранее.

Кредитный риск ожидаемо проявился во 2К, но не драматично. Доля неработающих кредитов повысилась за квартал до 5,1% с 4,9% за счет ухудшения в розничном сегменте (+60 б. п. к/к, до 5,9%). Кредитный портфель с начала года расширился на 4,6% за счет розницы и положительной валютной переоценки корпоративной части. Менеджмент улучшил прогноз-2020 по кредитованию.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Юнипро сохраняет планы по выплате дивидендов - Промсвязьбанк

- 12 августа 2020, 13:28

- |

Чистая прибыль Юнипро по МСФО в I полугодии снизилась на 37,1%

Чистая прибыль Юнипро по МСФО в первом полугодии 2020 года снизилась на 37,1% и составила 6,92 миллиарда рублей, следует из отчетности компании. Выручка компании снизилась на 12,1% — до 37,553 миллиарда рублей. EBITDA составила 13 миллиардов рублей, сократившись на 21,2%.

Чистая прибыль Юнипро по МСФО в первом полугодии 2020 года снизилась на 37,1% и составила 6,92 миллиарда рублей, следует из отчетности компании. Выручка компании снизилась на 12,1% — до 37,553 миллиарда рублей. EBITDA составила 13 миллиардов рублей, сократившись на 21,2%.

Юнипро представила финансовые результаты, которые оказались несколько хуже ожиданий рынка. Выручка снизилась вследствие сокращения выработки электроэнергии, что обусловлено уменьшением потребности рынка из-за спада в промышленности, транспорте, а также более теплой погоды в 2020 году. Кроме того, на рынке усилилась конкуренция со стороны гидрогенерации из-за высокой водности в водохранилищах. В результате цены на оптовом рынке электроэнергии находились под давлением, что также внесло отрицательный вклад в финансовый результат. Несмотря на снижение показателей, компания сохраняет планы по выплате дивидендов, по которым форвардная доходность находится на уровне 9,5% годовых, что привлекательно в условиях снижения процентных ставок в экономике.Промсвязьбанк

Юнипро представила ожидаемо слабые результаты за 1 полугодие - Атон

- 12 августа 2020, 12:37

- |

Юнипро представила финансовые результаты за 1П20 по МСФО

В 1П20 выручка компании снизилась на 12.1% г/г до 37.6 млрд руб., что обусловлено снижением объема генерации электростанциями компании и падением цен РСВ вследствие аномально теплой погоды в 1К20 и последствий пандемии COVID-19 во 2К20. Выручка за 2К20 сократилась на 12.9% г/г до 17.3 млрд руб. Показатель EBITDA за 1П20 упал на 20.9% до 13.0 млрд руб., рентабельность EBITDA снизилась до 34.7% с 38.6% в 1П19. Базовая чистая прибыль составила 8.2 млрд руб. (-26.1% г/г). Ввиду факторов, связанных со вспышкой COVID-19, перезапуск 3-го энергоблока Берёзовской ГРЭС переносится с конца 2020 на 1П21. В результате прогноз по EBITDA на 2020 скорректирован до 25-27 млрд руб. вместо ранее ожидаемых 26-28 млрд руб. В 2021 показатель EBITDA прогнозируется на уровне 25-30 млрд руб. (предыдущий прогноз — 35 млрд руб.). Ориентир по дивидендам пока остается неизменным (14 млрд руб. в 2020, 20 млрд руб. в 2021-2022).

В 1П20 выручка компании снизилась на 12.1% г/г до 37.6 млрд руб., что обусловлено снижением объема генерации электростанциями компании и падением цен РСВ вследствие аномально теплой погоды в 1К20 и последствий пандемии COVID-19 во 2К20. Выручка за 2К20 сократилась на 12.9% г/г до 17.3 млрд руб. Показатель EBITDA за 1П20 упал на 20.9% до 13.0 млрд руб., рентабельность EBITDA снизилась до 34.7% с 38.6% в 1П19. Базовая чистая прибыль составила 8.2 млрд руб. (-26.1% г/г). Ввиду факторов, связанных со вспышкой COVID-19, перезапуск 3-го энергоблока Берёзовской ГРЭС переносится с конца 2020 на 1П21. В результате прогноз по EBITDA на 2020 скорректирован до 25-27 млрд руб. вместо ранее ожидаемых 26-28 млрд руб. В 2021 показатель EBITDA прогнозируется на уровне 25-30 млрд руб. (предыдущий прогноз — 35 млрд руб.). Ориентир по дивидендам пока остается неизменным (14 млрд руб. в 2020, 20 млрд руб. в 2021-2022).

Юнипро представила ожидаемо слабые результаты. Снижение спроса на электроэнергию оказало давление на выручку, что соответствующим образом повлияло и на показатели EBITDA и чистой прибыли. В настоящее время дивидендная доходность за 2020 предполагается на уровне 8.0%.Атон

Размер дивидендов Норникеля за 2020 год может быть на уровне $2,2 за бумагу с доходностью 7,8% - Атон

- 12 августа 2020, 12:30

- |

Норникель представил финансовые результаты за 1П20

Выручка Норникеля составила $6 711 млн (-1% против консенсус-прогноза, -4% против оценки АТОНа), увеличившись на 7% г/г в основном за счет мощного роста цен на палладий (+50% г/г), компенсирующего спад в продажах (-12% по Ni, -3% по Cu, -17% по Pd, -17% по Pt). Величина операционной EBITDA ($3 972 млн, на уровне консенсус-прогноза, +1% против оценки АТОНа) скорректирована на размер штрафа за экологический ущерб в размере $2 134 млн, в результате чего объявленная EBITDA снизилась до $1 838 млн. С учетом резерва под выплату экологического штрафа общая сумма дивидендов за 2020, скорее всего, сократится на $1.3 млрд до $3.5 млрд, а дивидендная доходность — на 2.9% до 7.8%. При этом следует учесть возможность изменения суммы штрафа (на наш взгляд, маловероятно) или сроков выплаты штрафа (в течение нескольких лет, а не единовременной суммой в 2020 — здесь шансы выше). FCF увеличился на 21% г/г до $2 679 млн (+16% против консенсуса, +22% против оценки АТОНа), что, по нашему мнению, обусловлено более низким, чем ожидалось, уровнем оборотного капитала ($1.0 млрд против прогнозируемых нами $1.4 млрд). Прогноз капзатрат на 2020 пересмотрен в сторону понижения (с $2.2-2.5 млрд до менее чем $2.0 млрд) в основном за счет ослабления рубля и ограничений, связанных с COVID-19. Компания подтвердила долгосрочный прогноз капзатрат в размере $3.0-3.4 млрд в 2021 и $3.5-4.0 млрд ежегодно в 2022-2025.

( Читать дальше )

Выручка Норникеля составила $6 711 млн (-1% против консенсус-прогноза, -4% против оценки АТОНа), увеличившись на 7% г/г в основном за счет мощного роста цен на палладий (+50% г/г), компенсирующего спад в продажах (-12% по Ni, -3% по Cu, -17% по Pd, -17% по Pt). Величина операционной EBITDA ($3 972 млн, на уровне консенсус-прогноза, +1% против оценки АТОНа) скорректирована на размер штрафа за экологический ущерб в размере $2 134 млн, в результате чего объявленная EBITDA снизилась до $1 838 млн. С учетом резерва под выплату экологического штрафа общая сумма дивидендов за 2020, скорее всего, сократится на $1.3 млрд до $3.5 млрд, а дивидендная доходность — на 2.9% до 7.8%. При этом следует учесть возможность изменения суммы штрафа (на наш взгляд, маловероятно) или сроков выплаты штрафа (в течение нескольких лет, а не единовременной суммой в 2020 — здесь шансы выше). FCF увеличился на 21% г/г до $2 679 млн (+16% против консенсуса, +22% против оценки АТОНа), что, по нашему мнению, обусловлено более низким, чем ожидалось, уровнем оборотного капитала ($1.0 млрд против прогнозируемых нами $1.4 млрд). Прогноз капзатрат на 2020 пересмотрен в сторону понижения (с $2.2-2.5 млрд до менее чем $2.0 млрд) в основном за счет ослабления рубля и ограничений, связанных с COVID-19. Компания подтвердила долгосрочный прогноз капзатрат в размере $3.0-3.4 млрд в 2021 и $3.5-4.0 млрд ежегодно в 2022-2025.

( Читать дальше )

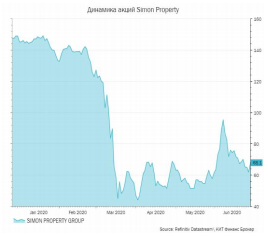

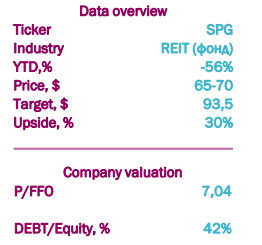

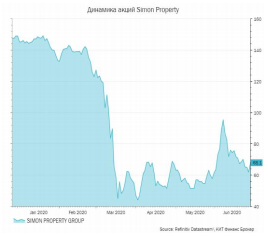

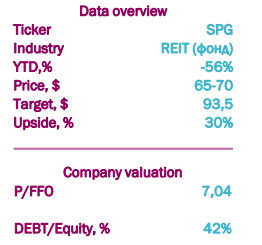

Simon Property представил слабые результаты за 2 квартал, но весь негатив уже в рыночных ценах - КИТ Финанс Брокер

- 11 августа 2020, 22:28

- |

Simon Property Group – крупнейший в мире фонд, который управляет торговыми центрами, ресторанами, центрами досуга и пр. Объекты фонда расположены в Северной Америке, Европе и Азии. Под управлением компании находится более 200 торговых центров (аутлеты и шоппингцентры закрытого типа).

Simon Property представил финансовые результаты за 2 кв. 2020 г.

Выручка фонда составила $1,06 млрд (-24% г/г), прогноз: $1,14 млрд, чистый доход: $254,2 млн (-51% г/г), прибыль на акцию $0,83 при прогнозе $0,98. Показатель FFO $2,12 (прогноз $2,31). Чистая операционная прибыль (NOI) снизилась до $1,2 млрд (- 21% г/г).

Снижение доходов вызнано сокращением арендных ставок из-за локдауна и увеличением резервов на покрытие потерь по кредитам.

( Читать дальше )

Simon Property представил финансовые результаты за 2 кв. 2020 г.

Выручка фонда составила $1,06 млрд (-24% г/г), прогноз: $1,14 млрд, чистый доход: $254,2 млн (-51% г/г), прибыль на акцию $0,83 при прогнозе $0,98. Показатель FFO $2,12 (прогноз $2,31). Чистая операционная прибыль (NOI) снизилась до $1,2 млрд (- 21% г/г).

Снижение доходов вызнано сокращением арендных ставок из-за локдауна и увеличением резервов на покрытие потерь по кредитам.

( Читать дальше )

Дивидендная доходность Норникеля в 2020 году снизится на 2,9% до 7,8% - Атон

- 11 августа 2020, 19:04

- |

Операционный показатель EBITDA «Норникеля» в 1П20 составил $4.0 млрд – на уровне рыночных прогнозов. Компания создала полноценный резерв в размере $2.1 млрд под выплату штрафов за экологический ущерб, из-за чего EBITDA визуально находится на низком уровне ($1.8 млрд) и снижается база для расчета дивидендов (мы прогнозируем размер дивидендов за 2020 на уровне $2.2/ГДР с доходностью 7.8%). Мы рассматриваем это как в целом ожидаемый разовый убыток, размер которого может измениться, если компания в процессе переговоров добьется пересмотра размера штрафа или условий его выплаты. Компания отметила наличие негативных факторов в отношении ожидаемой динамики спроса на металлы, что укладывается в критерии нашего рейтинга «нейтрально» на 12-месячный период. «Норникель» торгуется с форвардным консенсус-мультипликатором EV/EBITDA на уровне 6.1x против 5-летнего среднего уровня 6.2x.

Выручка увеличилась на 7% г/г до $6 711 млн (-1% против консенсус-прогноза, -4% против оценки АТОНа) в основном за счет мощного роста цен на палладий (+50% г/г), компенсирующего спад в продажах (-12% по Ni, -3% по Cu, -17% по Pd, -17% по Pt).

( Читать дальше )

Выручка увеличилась на 7% г/г до $6 711 млн (-1% против консенсус-прогноза, -4% против оценки АТОНа) в основном за счет мощного роста цен на палладий (+50% г/г), компенсирующего спад в продажах (-12% по Ni, -3% по Cu, -17% по Pd, -17% по Pt).

( Читать дальше )

Отчетность Сбербанка продолжает демонстрировать оптимистические тренды - Альфа-Банк

- 10 августа 2020, 13:04

- |

«Сбербанк» (ПОД ПЕРЕСМОТРОМ) в минувшую пятницу представил финансовые результаты за июль 2020 по РСБУ. Чистая прибыль, хотя снизилась на 13% г/г, продолжала улучшаться в квартальном сопоставлении в сравнении с уровнями апреля-июня. ЧПМ продолжала показывать устойчивость в июле (несмотря на острожный прогноз менеджмента на 2П20) на фоне снижения стоимости фондирования и снижения отчислений в АСВ. Возобновление бизнес-активности в июне поддержало восстановление комиссионного дохода и дальнейшее улучшение стоимости риска.

( Читать дальше )

В целом мы считаем, что цифры продолжают демонстрировать весьма оптимистические тренды, особенно в части ЧПМ. Ожидания дивидендных выплат за 2019 (при дивидендной доходности 8-9% по обыкновенным и привилегированным акциям) оказывают краткосрочную поддержку бумагам. В то же время текущая устойчивость ЧПМ не является продолжительной – давление, вероятно, начнет проявляться в ближайшие месяцы на фоне переоценки кредитного портфеля по более низким ставкам. Это, в свою очередь, ограничивает потенциал восстановления ROE и дивидендов до докризисных уровней, сдерживая, на наш взгляд, масштабную переоценку акций с текущих уровней.Кипнис Евгений

( Читать дальше )

Отчет Мосэнерго отразил влияние теплой зимы и карантина - Финам

- 07 августа 2020, 16:41

- |

«Мосэнерго» ожидаемо отчиталась о спаде показателей прибыли в 1-м полугодии на фоне снижения спроса на электричество и тепло вследствие теплой зимы и карантина. Прибыль акционеров сократилась на 48% г/г, EBITDA — на 21%. Реализация электроэнергии снизилась на 13,5% г/г, тепла – на 6,6%. Выручка составила 93 млрд руб., что на 10,5% ниже прошлого года. Результаты были также обусловлены неблагоприятной динамикой спотовых цен (-9,4% г/г). Из хорошего отметим, что продажи рентабельной мощности повысились на 2,3% за счет вступления двух объектов ДПМ в период повышенных выплат.

Кризис затронул операторов ТЭС в большей степени, чем остальную отрасль, но результаты можно считать приемлемыми с учетом проблем 1-го полугодия. Во втором полугодии поддержку окажут восстановление энергопотребления, рост спотовых цен и увеличение загрузки ТЭС.

ГК «Финам»

Кризис затронул операторов ТЭС в большей степени, чем остальную отрасль, но результаты можно считать приемлемыми с учетом проблем 1-го полугодия. Во втором полугодии поддержку окажут восстановление энергопотребления, рост спотовых цен и увеличение загрузки ТЭС.

По итогам года прогнозируется прибыль около 9,5 млрд руб., что сопоставимо с прошлогодним результатом, когда компания отразила обесценение основных средств на сумму почти 9 млрд руб. Подобные списания сложно спрогнозировать, но при прогнозном объеме прибыли 9,5 млрд руб. компания может выплатить дивиденд 12 коп. на акцию, что сейчас означает доходность 5,6%. Финансовый отчет и ожидания соответствуют нашей рекомендации «держать».Малых Наталия

ГК «Финам»

Полугодовая дивидендная доходность Evraz является самой высокой для сектора - Велес Капитал

- 06 августа 2020, 21:42

- |

Финансовые результаты Евраза превзошли ожидания рынка по EBITDA и оказались ниже в части выручки. В отчетном периоде компания снизила выручку на 19% г/г до $4 983 млн (консенсус-прогноз: $5 021млн) из-за снижения цен на сталь и уголь, что отчасти было нивелировано ростом объема продаж металлопродукции на 1,5% г/г и девальвацией рубля. EBITDA сократилась сильнее – на 28% г/г до $1 073 млн (консенсус-прогноз: $1 014 млн), что было обусловлено падением выручки и скромным по сравнению с ценами на сталь падением себестоимости сляба с $230 до $210 за тонну из-за взлета цен на железную руду. Чистая прибыль выросла на 49% г/г до $513 млн на фоне низкой базы из-за списаний и убытков по курсовым разницам в I полугодии 2019 г.

Свободный денежный поток Евраза сократился более чем в 2 раза до $315 млн вследствие падения операционных доходов и роста капзатрат на 9% г/г до $337 млн. Чистый долг компании вырос за полгода на 8% и составил $3,7 млрд, соотношение «Чистый долг/EBITDA» выросло с 1,3 до 1,7. Компания сообщила, что будет стремиться удерживать соотношение ниже 2,0 в том числе за счет переноса инвестпроектов в случае ухудшения рыночной конъюнктуры.

( Читать дальше )

Свободный денежный поток Евраза сократился более чем в 2 раза до $315 млн вследствие падения операционных доходов и роста капзатрат на 9% г/г до $337 млн. Чистый долг компании вырос за полгода на 8% и составил $3,7 млрд, соотношение «Чистый долг/EBITDA» выросло с 1,3 до 1,7. Компания сообщила, что будет стремиться удерживать соотношение ниже 2,0 в том числе за счет переноса инвестпроектов в случае ухудшения рыночной конъюнктуры.

( Читать дальше )

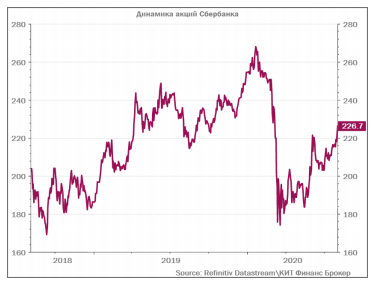

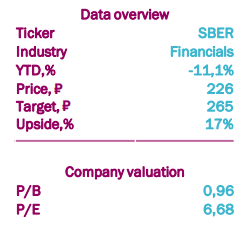

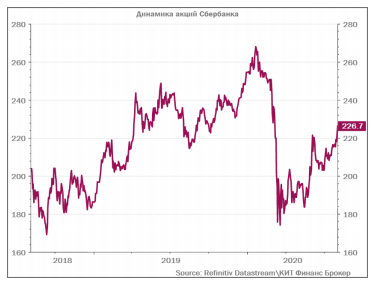

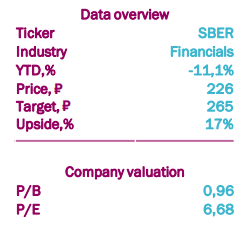

Сербанк: возможности во время кризиса - КИТ Финанс Брокер

- 05 августа 2020, 14:20

- |

Сбербанк — российский финансовый конгломерат, крупнейший транснациональный и универсальный банк. Один из самых эффективных и дешёвых банков в мире.

Акции Сбербанка растут в ожидании решения по дивидендным выплатам за 2019 г. и на фоне восстановления экономической активности. Принимая во внимание относительную устойчивость Сбербанка к текущего кризису, мы присваиваем бумагам рейтинг «выше рынка» и рекомендуем обыкновенные акции Сбербанка для включения в среднесрочные портфели. Цель: 265 руб.

( Читать дальше )

Акции Сбербанка растут в ожидании решения по дивидендным выплатам за 2019 г. и на фоне восстановления экономической активности. Принимая во внимание относительную устойчивость Сбербанка к текущего кризису, мы присваиваем бумагам рейтинг «выше рынка» и рекомендуем обыкновенные акции Сбербанка для включения в среднесрочные портфели. Цель: 265 руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал