SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивдоходность

Впереди у Северстали очередной сильный квартал - Атон

- 19 апреля 2021, 10:28

- |

Северсталь: финансовые и операционные результаты за 1К20, дивиденды

Выручка составила $2 219 млн (+28.8% кв/кв и +27.5% г/г) за счет роста продаж готовой стальной продукции на 8% кв/кв до 2 630 тыс. т. и благоприятной ценовой конъюнктуры. EBITDA увеличилась до $1 162 млн (+41% кв/кв и +52.4% г/г), а рентабельность EBITDA подскочила до 52.4% (с 41.2% в 4К20). Свободный денежный поток вырос до $497 млн, хотя и оказался под давлением из-за роста оборотного капитала на $224 млн. Соотношение чистый долг/EBITDA снизилось до 0.5x (против 0.8x на конец 2020), и совет директоров Северстали рекомендовал выплатить в качестве дивидендов 46.8 руб. на акцию, что соответствует доходности приблизительно 2.7%; рекомендованная дата закрытия реестра — 1 июня.

Выручка составила $2 219 млн (+28.8% кв/кв и +27.5% г/г) за счет роста продаж готовой стальной продукции на 8% кв/кв до 2 630 тыс. т. и благоприятной ценовой конъюнктуры. EBITDA увеличилась до $1 162 млн (+41% кв/кв и +52.4% г/г), а рентабельность EBITDA подскочила до 52.4% (с 41.2% в 4К20). Свободный денежный поток вырос до $497 млн, хотя и оказался под давлением из-за роста оборотного капитала на $224 млн. Соотношение чистый долг/EBITDA снизилось до 0.5x (против 0.8x на конец 2020), и совет директоров Северстали рекомендовал выплатить в качестве дивидендов 46.8 руб. на акцию, что соответствует доходности приблизительно 2.7%; рекомендованная дата закрытия реестра — 1 июня.

Северсталь опубликовала исключительно сильные финансовые результаты, которые оказались на 6% выше консенсуса по линии EBITDA и продемонстрировали нетипичный для производителей стали уровень прибыльности. Рентабельность EBITDA на уровне 52%, тем не менее, была обеспечена добывающим дивизионом (рентабельность 70%), поскольку стальной сегмент был под давлением из-за подскочивших цен на железную руду (рентабельность 32%). Мы ожидаем очередной сильный квартал впереди, но видим сдерживающие факторы для сектора во 2П21 из-за грядущего повышения процентных ставок. Более того, ралли в ценах на сталь уже привлекло внимание китайского регулятора. Северсталь торгуется с мультипликатором EV/EBITDA 5.4x против 5.6x у НЛМК.Атон

- комментировать

- Комментарии ( 0 )

Сильная квартальная отчетность поддерживает рост акций Северстали - Финам

- 16 апреля 2021, 19:48

- |

Компания опубликовала квартальную отчетность по МСФО. Результаты квартала оказались ожидаемо сильными на фоне благоприятной конъюнктуры ранка стальной продукции. Основные показатели выросли как в годовом, так и в квартальном сравнении.

Выручка компании в 1 кв. увеличилась не только по отношению к аналогичному периоду прошлого года (+27,5%), но и в сравнении с вполне успешным 4 кв.2020 г. (+28,8%) и составила близкую к прогнозу сумму $2,22 млрд. Показатель EBITDA более чем удвоился г/г и вырос более чем в полтора раза кв/кв до уровня $1,16 млрд. Рентабельность EBITDA составила 52,4%. Чистая прибыль выросла на 86,8% в квартальном и в 10 раз в годовом сопоставлении до $721 млн.

Динамика обусловлена прежде всего ростом цен на металл. При этом объемы продаж «Северсталь» сохранила практически на уровне 1 кв. прошлого года (2,6 млн т), что, правда, на 8% больше 4 кв. 2020 г. Следуя за конъюнктурой компания увеличила долю экспорта в продажах до 52%.

При этом производство чугуна увеличилось в годовом сравнении на 11% (до 2.67 млн т), а выплавка стали выросла на 4%.

ГК «Финам»

В основе высокого спроса на металл, двигающего цены вверх, находятся планы по реализации инфраструктурных проектов для восстановления экономики после пандемии, которые приняты в Китае, РФ и США. Это среднесрочный фактор, он обеспечит цикл роста металлургической отрасли в текущем и следующем году.

Выручка компании в 1 кв. увеличилась не только по отношению к аналогичному периоду прошлого года (+27,5%), но и в сравнении с вполне успешным 4 кв.2020 г. (+28,8%) и составила близкую к прогнозу сумму $2,22 млрд. Показатель EBITDA более чем удвоился г/г и вырос более чем в полтора раза кв/кв до уровня $1,16 млрд. Рентабельность EBITDA составила 52,4%. Чистая прибыль выросла на 86,8% в квартальном и в 10 раз в годовом сопоставлении до $721 млн.

Динамика обусловлена прежде всего ростом цен на металл. При этом объемы продаж «Северсталь» сохранила практически на уровне 1 кв. прошлого года (2,6 млн т), что, правда, на 8% больше 4 кв. 2020 г. Следуя за конъюнктурой компания увеличила долю экспорта в продажах до 52%.

При этом производство чугуна увеличилось в годовом сравнении на 11% (до 2.67 млн т), а выплавка стали выросла на 4%.

Инвесторы, ожидающие дивидендов, могут отметить, что свободный денежный поток за период составил $497 млн, совет директоров компании в соответствии с дивидендной политикой рекомендовал весь его направить на выплату квартальных дивидендов, которые составят 46,77 руб. на акцию. Дивидендная доходность к закрытию вчерашнего дня составила 2,8%, и это поддержало котировки акций компании сегодня.Калачев Алексей

Еще в начале апреля стоимость акций «Северстали» достигла и превысила наши целевые значения. Мы сохраняем позитивное отношение к бумагам компании и в скором времени намерены пересмотреть целевую цену по ним в сторону повышения.

ГК «Финам»

В основе высокого спроса на металл, двигающего цены вверх, находятся планы по реализации инфраструктурных проектов для восстановления экономики после пандемии, которые приняты в Китае, РФ и США. Это среднесрочный фактор, он обеспечит цикл роста металлургической отрасли в текущем и следующем году.

Дивидендная доходность бумаг группы Самолет составляет 5,3% - Промсвязьбанк

- 16 апреля 2021, 18:14

- |

Группа «Самолет» представила основные финансовые результаты по итогам 2020 года по МСФО, которые оказались ожидаемо сильными на фоне увеличения спроса и цен на недвижимость.

Группа «Самолет» опубликовала основные показатели деятельности за 2020 г. и 1 кв. 2021 г. Консолидированная отчетность по МСФО будет опубликована позднее в апреле. Отмечаем, что выручка компании за 2020 год составила 60,1 млрд руб. (+18% г/г), скорректированная EBITDA — 11,3 млрд руб. (+51% г/г). Рентабельность по скорректированной EBITDA по итогам отчетного года составила 19% по сравнению с 15% годом ранее.

Рост выручки произошел в основном благодаря увеличению средней цены реализации. По итогам 2020 года продажи в натуральном выражении выросли на 3% — до 0,489 млн кв. м, однако рост средней цены реализации составил 27% — до 122 тыс. руб./кв. м.

В 1 квартале 2021 года «Самолет» продемонстрировал ускорение динамики финансовых показателей. Выручка за 1 квартал 2021 год составила 19,3 млрд руб. (+36% г/г), EBITDA — 4,5 млрд руб. (+147% г/г), рентабельность по EBITDA — 23% против 13% в 1 кв. 2020 г.

Компания также подтвердила возможность соблюдения ранее утвержденной дивидендной политики в части выплаты дивидендов по итогам 2020 года в размере не менее 2,5 млрд руб. в июле 2021 года и не менее 2,5 млрд руб. за первое полугодие 2021 года в октябре 2021 года. Таким образом, совокупно на дивиденды акционерам может быть выплачено 5 млрд руб. или 81,2 руб./акцию, дивидендная доходность 5,3%.

«Промсвязьбанк»

Группа «Самолет» опубликовала основные показатели деятельности за 2020 г. и 1 кв. 2021 г. Консолидированная отчетность по МСФО будет опубликована позднее в апреле. Отмечаем, что выручка компании за 2020 год составила 60,1 млрд руб. (+18% г/г), скорректированная EBITDA — 11,3 млрд руб. (+51% г/г). Рентабельность по скорректированной EBITDA по итогам отчетного года составила 19% по сравнению с 15% годом ранее.

Рост выручки произошел в основном благодаря увеличению средней цены реализации. По итогам 2020 года продажи в натуральном выражении выросли на 3% — до 0,489 млн кв. м, однако рост средней цены реализации составил 27% — до 122 тыс. руб./кв. м.

В 1 квартале 2021 года «Самолет» продемонстрировал ускорение динамики финансовых показателей. Выручка за 1 квартал 2021 год составила 19,3 млрд руб. (+36% г/г), EBITDA — 4,5 млрд руб. (+147% г/г), рентабельность по EBITDA — 23% против 13% в 1 кв. 2020 г.

Компания также подтвердила возможность соблюдения ранее утвержденной дивидендной политики в части выплаты дивидендов по итогам 2020 года в размере не менее 2,5 млрд руб. в июле 2021 года и не менее 2,5 млрд руб. за первое полугодие 2021 года в октябре 2021 года. Таким образом, совокупно на дивиденды акционерам может быть выплачено 5 млрд руб. или 81,2 руб./акцию, дивидендная доходность 5,3%.

Мы позитивно оцениваем результаты Группы «Самолет», отмечая, что они во многом были обусловлены уверенным спросом на недвижимость и благоприятной ценовой конъюнктурой вследствие действия государственной программы льготного ипотечного кредитования под 6,5%. Более подробно результаты «Самолета» будут рассмотрены после публикации консолидированной отчетности по МСФО.Лящук Владимир

«Промсвязьбанк»

Выделение Распадской позволит существенно повысить ликвидность ее акций - Sberbank CIB

- 16 апреля 2021, 14:17

- |

Совет директоров Evraz подтвердил вчера, что продолжает прорабатывать возможность выделения Распадской, угольного бизнеса компании. Окончательное решение все еще не принято, совет директоров продолжит информировать акционеров о ходе рассмотрения этого вопроса.

В пресс-релизе Evraz представлены некоторые предварительные подробности возможного выделения. Пока компания рассматривает вариант распределения акций Распадской, находящихся в прямом владении у Evraz (90,9% всех акций), среди всех акционеров Evraz пропорционально их долям («дивиденды в рамках выделения бизнеса»). Evraz также намерен предоставить акционерам возможность продать акции, которые должны им достаться в рамках этого процесса. Пока планируется, что этот механизм не будет зависеть от финансирования со стороны Evraz (за вычетом угольного бизнеса) или его основными акционерами.

После выделения активов Evraz продолжит закупать у Распадской уголь как внешний потребитель. Также Evraz рассчитывает, что его трейдинговая дочерняя компания East Metals AG продолжит продавать закупаемый у Распадской уголь, но с маржой, применимой для сторонних поставщиков. Напомним, что в 2020 году собственные угольные мощности Evraz обеспечивали его потребности в коксующемся угле на 236%.

Компания уточнит условия и сроки выделения угольных активов позднее. Вне зависимости от того, будет выделен угольный бизнес или нет, акции Evraz продолжат торговаться в премиальном сегменте на Лондонской фондовой бирже, а Распадской — на МосБирже.

Киричок Алексей

Sberbank CIB

Кроме того, совет директоров Evraz рекомендовал вчера промежуточные дивидендные выплаты в размере $291,7 млн, или $0,20 на акцию, что соответствует дивидендной доходности 2,3%. Дата закрытия реестра для получения дивидендов — 28 мая.

У Evraz самая гибкая дивидендная политика среди российских производителей стали. Она предусматривает распределение не менее $300 млн в год в виде двух полугодовых выплат, а решение о распределении дивидендов сверх этой суммы отдано на усмотрение совета директоров. Последний раз Evraz выплачивал дивиденды чаще, чем по полугодиям, в 2018 году, когда выплаты производились четыре раза.

Решение компании неожиданное и, возможно, означает, что Evraz позитивно оценивает перспективы на рынке стали.

В пресс-релизе Evraz представлены некоторые предварительные подробности возможного выделения. Пока компания рассматривает вариант распределения акций Распадской, находящихся в прямом владении у Evraz (90,9% всех акций), среди всех акционеров Evraz пропорционально их долям («дивиденды в рамках выделения бизнеса»). Evraz также намерен предоставить акционерам возможность продать акции, которые должны им достаться в рамках этого процесса. Пока планируется, что этот механизм не будет зависеть от финансирования со стороны Evraz (за вычетом угольного бизнеса) или его основными акционерами.

После выделения активов Evraz продолжит закупать у Распадской уголь как внешний потребитель. Также Evraz рассчитывает, что его трейдинговая дочерняя компания East Metals AG продолжит продавать закупаемый у Распадской уголь, но с маржой, применимой для сторонних поставщиков. Напомним, что в 2020 году собственные угольные мощности Evraz обеспечивали его потребности в коксующемся угле на 236%.

Компания уточнит условия и сроки выделения угольных активов позднее. Вне зависимости от того, будет выделен угольный бизнес или нет, акции Evraz продолжат торговаться в премиальном сегменте на Лондонской фондовой бирже, а Распадской — на МосБирже.

Предложенная структура выделения активов соответствует нашим первоначальным ожиданиям, она позволит существенно повысить ликвидность акций Распадской. К тому же дивидендная политика компании может улучшиться, что благоприятно отразится на ее рыночной оценке. С января, когда было впервые объявлено о выделении угольных активов, акции Распадской в долларовом выражении подорожали на 22%, однако, если исходить из нормализованной цены на уголь $150/т (на условиях FOB Австралия), рынок по-прежнему оценивает компанию довольно дешево, на уровне 3,0 по коэффициенту «стоимость предприятия/EBITDA 2022о» и с доходностью свободных денежных потоков 20%.Лапшина Ирина

Киричок Алексей

Sberbank CIB

Кроме того, совет директоров Evraz рекомендовал вчера промежуточные дивидендные выплаты в размере $291,7 млн, или $0,20 на акцию, что соответствует дивидендной доходности 2,3%. Дата закрытия реестра для получения дивидендов — 28 мая.

У Evraz самая гибкая дивидендная политика среди российских производителей стали. Она предусматривает распределение не менее $300 млн в год в виде двух полугодовых выплат, а решение о распределении дивидендов сверх этой суммы отдано на усмотрение совета директоров. Последний раз Evraz выплачивал дивиденды чаще, чем по полугодиям, в 2018 году, когда выплаты производились четыре раза.

Решение компании неожиданное и, возможно, означает, что Evraz позитивно оценивает перспективы на рынке стали.

Дивидендная доходность акций Совкомфлота может составить 7,3% - Промсвязьбанк

- 16 апреля 2021, 12:28

- |

СД Совкомфлота рекомендовал дивиденды за 2020 год

СКФ может выплатить дивиденды за 2020 год в размере 6,67 руб. / акцию. Общая сумма дивидендов, в случае их утверждения, составит 15,841 млрд руб. Таким образом, компания выплатит около 84% от чистой прибыли по МСФО за 2020 год в рублях.

СКФ может выплатить дивиденды за 2020 год в размере 6,67 руб. / акцию. Общая сумма дивидендов, в случае их утверждения, составит 15,841 млрд руб. Таким образом, компания выплатит около 84% от чистой прибыли по МСФО за 2020 год в рублях.

Выплата дивидендов будет максимальной для компании за последние 5 лет. Высокий уровень дивидендов объясняется увеличением чистой прибыли на 18% г/г в 2020 году за счет валютной переоценки выручки. Дивидендная доходность может составить 7,3%. Мы позитивно оцениваем перспективы компании и рекомендуем «покупать», целевой уровень 127 руб. за акцию.Промсвязьбанк

Дивидендная доходность акций QIWI за 2021 год может составить 8-12% - Атон

- 16 апреля 2021, 11:38

- |

QIWI выплатит $0.31 на акцию в качестве финального дивиденда за 2020

Дата закрытия реестра для выплаты дивиденда — 27 апреля. Дивиденд предполагает доходность 3.5%, что мы считаем привлекательным уровнем, принимая во внимание, что это дивиденд, выплачиваемый только за последний квартал. Мы ожидаем, что дивидендная доходность за 2021 может составить в районе 8-12%.Атон

Выделение угольных активов Евраза будет способствовать росту стоимости бумаг - Атон

- 16 апреля 2021, 10:54

- |

Обновленная информация о потенциальном выделении угольных активов Евраза, промежуточные дивиденды

ЕВРАЗ сообщил, что потенциальное выделение, если оно состоится, будет осуществлено ЕВРАЗом путем распределения акций, которыми ЕВРАЗ в настоящее время владеет в Распадской (около 90.9%), среди всех акционеров ЕВРАЗа пропорционально их долям владения в компании. Компания также намерена создать механизм, позволяющий акционерам ЕВРАЗа продать акции, которые должны достаться им согласно описанному принципу распределения бумаг. Отдельной новостью — совет директоров компании проголосовал за распределение промежуточных дивидендов в размере $0.2 на акцию, что соответствует доходности 2.4%, дата закрытия реестра намечена на 28 мая, дата выплаты — 25 июня.

ЕВРАЗ сообщил, что потенциальное выделение, если оно состоится, будет осуществлено ЕВРАЗом путем распределения акций, которыми ЕВРАЗ в настоящее время владеет в Распадской (около 90.9%), среди всех акционеров ЕВРАЗа пропорционально их долям владения в компании. Компания также намерена создать механизм, позволяющий акционерам ЕВРАЗа продать акции, которые должны достаться им согласно описанному принципу распределения бумаг. Отдельной новостью — совет директоров компании проголосовал за распределение промежуточных дивидендов в размере $0.2 на акцию, что соответствует доходности 2.4%, дата закрытия реестра намечена на 28 мая, дата выплаты — 25 июня.

В целом мы согласны, что Распадская как отдельная структура может стоить больше, чем угольный дивизион ЕВРАЗа, поэтому выделение будет способствовать росту стоимости для акционеров ЕВРАЗа. Мы сохраняем рейтинг НЕЙТРАЛЬНО по ЕВРАЗу, который торгуется с консенсус-мультипликатором EV/EBITDA 2021П 4.7x против в среднем 5.0x у российских стальных компаний.Атон

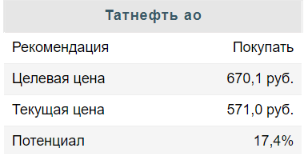

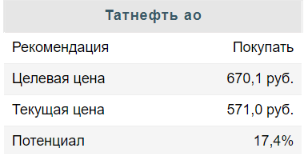

Татнефть - одна из наиболее дивидендных компаний в российском нефтегазе - Финам

- 15 апреля 2021, 21:45

- |

Инвестиционная идея

«Татнефть» — одна из крупнейший российских компаний, оперирующих в области добычи и переработки нефти и газа.

ИГ «Финам»

* «Татнефть» является одной из самых дивидендных нефтегазовых компаний в России. Ожидаемая дивидендная доходность по обыкновенным акциям по итогам 2021 года составляет 9,8%.

* «Татнефть» владеет одним из самых эффективных нефтеперерабывающих предприятий в Российской Федерации — «Танеко».

* Восстановление цен на нефть, ослабление рубля и нормализация маржи нефтепереработки позволят «Татнефти» восстановить свои финансовые результаты в 2021 году.

* Основным негативным моментом данной инвестиционной истории является отмена льгот по добыче сверхвязкой нефти, однако переговоры с правительством по смягчению данного решения продолжаются.

«Татнефть» — одна из крупнейший российских компаний, оперирующих в области добычи и переработки нефти и газа.

Мы рекомендуем «Покупать» обыкновенные и привилегированные акции «Татнефти» с целевой ценой 670,1 руб. и 636,6 руб. соответственно. Потенциал в перспективе 12 мес. составляет 17,4% для обыкновенных акций и 18,5% для привилегированных.Куфман Сергей

ИГ «Финам»

* «Татнефть» является одной из самых дивидендных нефтегазовых компаний в России. Ожидаемая дивидендная доходность по обыкновенным акциям по итогам 2021 года составляет 9,8%.

* «Татнефть» владеет одним из самых эффективных нефтеперерабывающих предприятий в Российской Федерации — «Танеко».

* Восстановление цен на нефть, ослабление рубля и нормализация маржи нефтепереработки позволят «Татнефти» восстановить свои финансовые результаты в 2021 году.

* Основным негативным моментом данной инвестиционной истории является отмена льгот по добыче сверхвязкой нефти, однако переговоры с правительством по смягчению данного решения продолжаются.

Высокие дивиденды Совкомфлота станут приятным бонусом для акционеров - Финам

- 15 апреля 2021, 20:49

- |

«Совкомфлот» может выплатить дивиденды за 2020 год в размере 6,67 руб. на акцию. Данное решение не стало сильной неожиданностью для рынка, поскольку и на момент первичного размещения своих акций «Совкомфлот» «подкупал» привлекательной дивидендной политикой, которая предполагала направлять на дивидендные выплаты не менее 50% чистой прибыли по МСФО.

ГК «Финам»

Финансовые результаты «Совкомфлота» за 2020 год оказались ожидаемо сильными, поэтому рекомендованные к выплате дивиденды общей суммой 15,8 млрд руб. (100% чистой прибыли 2020 года и нераспределенная прибыль прошлых лет) станут приятным бонусом для акционеров, а также драйвером роста акций «Совкомфлота» в будущем. Резюмируя, дивидендные выплаты за 2020 год составят 6,67 руб. на акцию с доходностью 7,28%.Пырьева Наталия

ГК «Финам»

Прогнозируемая дивидендная доходность ММК на этот год - 21% - Sberbank CIB

- 15 апреля 2021, 16:42

- |

Вчера ММК опубликовал операционные показатели за первый квартал 2021 года. Объемы реализации соответствуют нашим оценкам, а вот ассортимент продаж оказался чуть хуже, чем мы ожидали.

Совокупный объем реализации стальной продукции по сравнению с предыдущим кварталом сократился на 5% — до 2,9 млн т. Это вполне соответствует нашим прогнозам и обычным сезонным трендам ММК.

Продажи продукции с высокой добавленной стоимостью по итогам квартала упали на 14% — до 1,15 млн т, что на 5-10% ниже, чем обычно в январе — марте. Судя по всему, в первом квартале компания увеличила экспорт такой продукции (данные по объемам с разбивкой по внутреннему и внешним рынкам будут раскрыты только одновременно с отчетом по МСФО), воспользовавшись тем, что в январе — марте «очищенные» экспортные цены зачастую были выше внутренних. Экспортные поставки требуют больше времени для отгрузки товара покупателю, поэтому у ММК увеличился объем товарных запасов, что негативно отразилось на объемах реализации продукции с высокой добавленной стоимостью — ее доля в структуре совокупных продаж составила 40%, это самый низкий показатель с четвертого квартала 2018 года. По нашему мнению, ухудшение динамики продаж в этом сегменте, вероятно, является однократным фактором. Во втором и третьем кварталах 2021 года, в период активного строительства, компания, по нашим оценкам, должна увеличить объемы реализации продукции с высокой добавленной стоимостью на внутреннем рынке.

Из-за сокращения доли продукции с высокой добавленной стоимостью в структуре продаж средняя цена реализации в январе — марте выросла всего на 24% по сравнению с предыдущим кварталом. Для сравнения, мы ожидаем, что НЛМК по итогам первого квартала продемонстрирует рост этого показателя на 30-35%, а Северсталь — на 30%.

Объемы производства угольного концентрата в январе — марте сократились по сравнению с предыдущим кварталом всего на 3% — до 0,8 млн т, в соответствии с нашим прогнозом.

По нашим оценкам, повышение цен на стальную продукцию должно обеспечить ММК рост EBITDA почти на 50% относительно предыдущего квартала — до $700 млн. Увеличение объема товарных запасов на балансе, вероятно, окажет давление на свободные денежные потоки, которые, как мы полагаем, останутся на уровне четвертого квартала 2020 года, т. е. составят $110 млн, c доходностью 1,2% (для Северстали и НЛМК мы моделируем доходность на уровне соответственно 2,8% и 2,3%). Мы ожидаем от ММК дивидендов на сумму около $100-150 млн, с доходностью 1,0-1,5%. Итоги первого квартала по МСФО компания должна опубликовать 21 апреля.

Спотовые экспортные цены на российский горячекатаный прокат, по данным Platts, вчера достигли $950 за тонну, т. е. выросли за неделю на 7% за неделю, а с начала февраля — на 36%. Это означает, что внутренняя цена на $160 ниже «очищенной» экспортной; поскольку, по данным Металл Эксперта, отпускная заводская цена (EXW) на горячекатаный прокат в России составляет $755 за тонну.

Киричок Алексей

Sberbank CIB

Совокупный объем реализации стальной продукции по сравнению с предыдущим кварталом сократился на 5% — до 2,9 млн т. Это вполне соответствует нашим прогнозам и обычным сезонным трендам ММК.

Продажи продукции с высокой добавленной стоимостью по итогам квартала упали на 14% — до 1,15 млн т, что на 5-10% ниже, чем обычно в январе — марте. Судя по всему, в первом квартале компания увеличила экспорт такой продукции (данные по объемам с разбивкой по внутреннему и внешним рынкам будут раскрыты только одновременно с отчетом по МСФО), воспользовавшись тем, что в январе — марте «очищенные» экспортные цены зачастую были выше внутренних. Экспортные поставки требуют больше времени для отгрузки товара покупателю, поэтому у ММК увеличился объем товарных запасов, что негативно отразилось на объемах реализации продукции с высокой добавленной стоимостью — ее доля в структуре совокупных продаж составила 40%, это самый низкий показатель с четвертого квартала 2018 года. По нашему мнению, ухудшение динамики продаж в этом сегменте, вероятно, является однократным фактором. Во втором и третьем кварталах 2021 года, в период активного строительства, компания, по нашим оценкам, должна увеличить объемы реализации продукции с высокой добавленной стоимостью на внутреннем рынке.

Из-за сокращения доли продукции с высокой добавленной стоимостью в структуре продаж средняя цена реализации в январе — марте выросла всего на 24% по сравнению с предыдущим кварталом. Для сравнения, мы ожидаем, что НЛМК по итогам первого квартала продемонстрирует рост этого показателя на 30-35%, а Северсталь — на 30%.

Объемы производства угольного концентрата в январе — марте сократились по сравнению с предыдущим кварталом всего на 3% — до 0,8 млн т, в соответствии с нашим прогнозом.

По нашим оценкам, повышение цен на стальную продукцию должно обеспечить ММК рост EBITDA почти на 50% относительно предыдущего квартала — до $700 млн. Увеличение объема товарных запасов на балансе, вероятно, окажет давление на свободные денежные потоки, которые, как мы полагаем, останутся на уровне четвертого квартала 2020 года, т. е. составят $110 млн, c доходностью 1,2% (для Северстали и НЛМК мы моделируем доходность на уровне соответственно 2,8% и 2,3%). Мы ожидаем от ММК дивидендов на сумму около $100-150 млн, с доходностью 1,0-1,5%. Итоги первого квартала по МСФО компания должна опубликовать 21 апреля.

Спотовые экспортные цены на российский горячекатаный прокат, по данным Platts, вчера достигли $950 за тонну, т. е. выросли за неделю на 7% за неделю, а с начала февраля — на 36%. Это означает, что внутренняя цена на $160 ниже «очищенной» экспортной; поскольку, по данным Металл Эксперта, отпускная заводская цена (EXW) на горячекатаный прокат в России составляет $755 за тонну.

Текущие котировки ММК предполагают, что доходность моделируемых на 2021 год свободных денежных потоков составляет 18%, а прогнозируемых на этот год дивидендов равна 21%. Мы подтверждаем рекомендацию ПОКУПАТЬ акции ММК.Лапшина Ирина

Киричок Алексей

Sberbank CIB

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал