дефолты

😀Идея, как снизить число дефолтов в ВДО. Но жесткая...

- 06 ноября 2025, 21:00

- |

В акциях есть представитель миноритариев, в облигациях есть ПВО (представитель владельцев облигаций). Он занимается коммуникацией между инвесторами и эмитентами… Может роботизировать?

👉 больше инвестиционного юмора тут, хештег #юмор

Улыбнулся? Ставь👍

--

Спасибо, что читаете нас❤

👉Витрина ссылок. Читайте нас там, где Вам удобно!

ну что, пристроим этого бедолагу?

( Читать дальше )

- комментировать

- 780 | ★2

- Комментарии ( 2 )

Дефолты как генераторы денег

- 25 октября 2025, 09:30

- |

Пришла мне тут в голову мысль, но скорее всего это давно известно и описано, просто не обсуждается часто...

Кредиты, они ведь генерируют деньги «из воздуха» (под частичное обеспечение вкладами и прочим), их нужно возвращать и они схлопываются. Этих денег больше нет.

Возвращается с процентами, которые в экономике берутся из реальных денег и других кредитов (этого же или другого субъекта экономики).

Но вот если кредит не смогли вернуть, не смогли закрыть полностью продажей акивов должника, списали как безнадёжные и так далее — эти деньги остаются уже вращаться в экономике как «настоящие».

В итоге высокая ставка и проценты по кредитам с одной стороны зажимают скорость роста денежной массы (которая включает в себя и кредитную массу «из воздуха»),

хотя бы потому что нужно где-то находить другие деньги на возврат процентов. А с другой стороны — рост дефолтов генерирует рост как бы «реальных» денег в обороте, которые уже обратно никакими ставкам не задавить.

Достигнутый в 2025 году рост промышленности крайне неоднороден, и большинство секторов гражданского производства ушли в минус — исследование Эксперт РА

- 23 октября 2025, 12:47

- |

Снижение запаса прочности создает предпосылки для сохранения повышенных кредитных рисков в 2026 году. В наиболее уязвимом положении окажутся эмитенты облигаций с рейтингами категорий «BBB+» – «B-». Среди секторов выделяем риски у оптовой торговли, строительства и девелопмента, тяжелой промышленности, целлюлозно-бумажной отрасли.

При этом мы ожидаем, что определенную поддержку рынку окажет дальнейшее снижение ставки, сильный приток частных инвесторов на фондовый рынок и смягчение рейтинговых требований к облигациям при расчете норматива ликвидности среди банков. Приток дополнительной ликвидности позволит эмитентам использовать рынок облигаций в качестве источника рефинансирования дорогих обязательств, сгладить риски кассовых разрывов. Все это позволит обеспечить темпы роста рынка на уровне не ниже 18–23% в 2026 году.

( Читать дальше )

Технический дефолт ООО "Мосрегионлифт" (выпуск БО-02, 28-й купонный период)

- 03 октября 2025, 14:57

- |

🔴 2 октября ООО «Мосрегионлифт» допустило технический дефолт по выплате 28-го купона облигаций серии БО-02.

Общая сумма к выплате: 2 506 000 ₽

Официальная причина неисполнения обязательств: «Невозможность произвести оплату в связи с наложением ареста на денежные средства, находящиеся в банках Эмитента, ОСП по Центральному АО №1 ГУФССП России по г. Москве по исполнительному производству от 22.09.2025 № 800809/25/77053-ИП»

➖➖➖Анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Самые ОПАСНЫЕ облигации в 2025. Кто может уйти в дефолт в любой момент?

- 31 августа 2025, 11:41

- |

В предыдущем обзоре я разобрал кейсы фактических дефолтов, которые УЖЕ случились в нынешнем году. А теперь представляю хит-парад эмитентов, которые пока ещё платят по своим долгам, но в любой момент могут всем всё простить и оставить держателей без вложенных денег.

💀Да, многие ещё держатся бодрячком, но дотянут ли до погашения? Собрал актуальную информацию по потенциальным дефолтам на август 2025 г. В список вошли те компании, по которым уже прозвучали явные тревожные звоночки.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

Итак, кто у нас на очереди:

💣АО «Строй Система Механизация» (ССМ)

Производитель промышленного оборудования из Питера, который допустил уже 2 техдефолта. Судя по информации из открытых источников, его менеджмент вообще слабо понимает, как управлять финансами.

Единственный выпуск облигаций (RU000A109KK3) был размещен в сентябре 2024 г. на сумму 100 млн ₽. В конце марта компания должна была выплатить всего второй (!) по счету купон на 6,2 млн ₽, но задержала его.

( Читать дальше )

Дефолты уничтожат ваш портфель

- 15 августа 2025, 15:17

- |

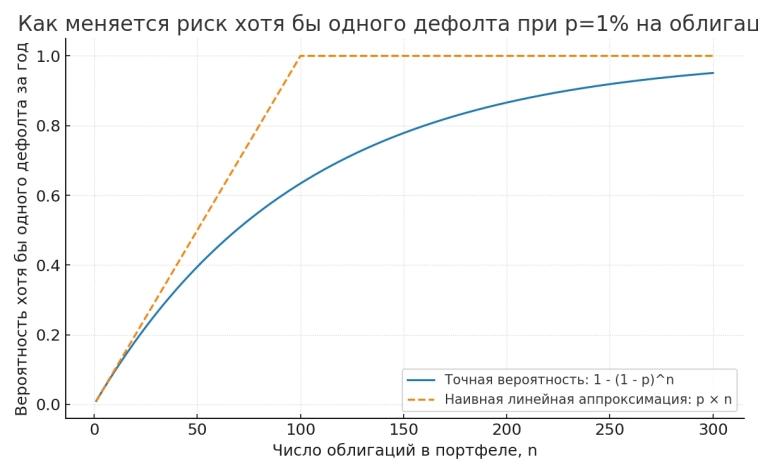

Возможно вы не знали, но чем больше в вашем портфеле различных облигаций, тем больше в нем белых и чёрных лебедей. Это связано с тем, что шансы событий для бумаг будут “складываться”. Возьмём к примеру дефолт (белый лебедь). Если его шанс 1%, то для портфеля из 10 бумаг — шанс будет 10%. Для 100 — ~63%. Для чёрного лебедя в портфеле математика та же.

А ещё все компании связаны между собой контрактами на поставку какого-либо продукта. А это значит, что одна дефолтная компания потянет за собой другие. То есть с каждой последующей бумагой шанс дефолта растёт быстрей, чем вы этого ожидаете. И 100% шанс поймать дефолт может быть достигнут при 50 бумагах.

Проблему таких зависимостей решает коэффициент Шарпа. Думаю вы про него слышали. Чем он больше, тем менее связаны бумаги в вашем портфеле, и на тем большие доли портфель может быть разбит.

Я всё это говорю к тому, что добавить в портфель 100 бумаг – это не диверсификация, а плацебо для успокоения. Диверсификация — это когда у вас в портфеле есть пять облигаций, пять акций, биткоин, золото, автоследование на акциях и фьючах, бизнес в России и Мексике или работа на трёх работах (ха-ха).

( Читать дальше )

- комментировать

- 10.8К |

- Комментарии ( 11 )

Эмитенты массово банкротятся! Дефолты по облигациям в 2025

- 12 августа 2025, 09:39

- |

«Ну, не шмогла»🤷♂️

Подведём печальную промежуточную статистику дефолтов по облигациям в 2025 году. Год назад, когда я анализировал дефолты 1-й половины 2024 года, я удивлялся их скромному количеству и прогнозировал, что высокая ставка скорее всего «догонит» многих финансово неустойчивых эмитентов в следующем году. Собственно, так и произошло.

Жесткая ДКП сделала свое дело. Эмитенты облигаций из 3-го (и не только!) эшелона начали трещать по швам, а некоторые уже «порвались» и оставили держателей своих бондов без вложенных денег и с очень сомнительными перспективами их возврата.

💀Да, многие ещё держатся бодрячком, но дотянут ли до погашения? Собрал актуальную информацию по реальным дефолтам на август 2025 г.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

💩ООО «КВС»

ООО «Концессии водоснабжения — Саратов» в декабре 2024 допустило техдефолт по амортизации, а в январе 2025 ушло в полноценный реальный дефолт. Это был 14-летний выпуск на 2 млрд ₽, размещенный в 2019 году.

( Читать дальше )

- комментировать

- 21.8К |

- Комментарии ( 33 )

Российские банки обсуждают возможность получения финансовой помощи в следующем году — Bloomberg

- 17 июля 2025, 13:54

- |

Топ-менеджеры некоторых крупнейших российских банков в частном порядке обсуждали возможность получения финансовой помощи от государства, если в следующем году уровень проблемных кредитов в их балансовых отчётах продолжит расти.

По словам действующих и бывших чиновников, а также на основании документов, с которыми ознакомилось агентство Bloomberg News, по меньшей мере три кредитора, признанные Банком России системно значимыми, рассматривали возможность рекапитализации в ближайшие 12 месяцев.

Банки провели внутреннее обсуждение того, как они будут поднимать вопрос о финансовой помощи со стороны центрального банка, если в этом возникнет необходимость. Такой сценарий возможен, поскольку, по словам источников и согласно документам, качество их кредитных портфелей намного хуже, чем показывают официальные данные.

На бумаге банковская система выглядит относительно здоровой, а прибыль стабильно растёт даже на фоне увеличения так называемых проблемных кредитов, выданных компаниям и домохозяйствам, при ключевой процентной ставке центрального банка на уровне почти рекордных 20%. Официально уровень проблемной задолженности остаётся значительно ниже показателей прошлых финансовых кризисов, которые были смягчены российскими властями.

( Читать дальше )

На рынке ЦФА в России началась первая волна дефолтов: сеть автосалонов Автосити и производитель спецтехники ПК Биллион не смогли исполнить обязательства перед инвесторами — Ведомости

- 30 июня 2025, 07:12

- |

На рынке цифровых финансовых активов (ЦФА) в России началась первая волна дефолтов: сеть автосалонов «Автосити» и производитель спецтехники «ПК Биллион» не смогли исполнить обязательства перед инвесторами.

«Автосити» не погасила ЦФА на 200 млн руб. с доходностью 20,5%, ссылаясь на экономические трудности: высокую ключевую ставку и падение спроса на автомобили. Компания предложила инвесторам реструктуризацию долга: новый выпуск с погашением в 2028 году и снижением доходности с 18% до 12% к концу срока.

Одновременно «ПК Биллион» не смог выплатить основной долг в 2,67 млн руб. по ЦФА, размещённым на платформе «Токеон». Дата погашения была перенесена с 26 июня на 7 июля.

Аналитики считают, что это естественный этап становления рынка ЦФА, где пока отсутствуют чёткие механизмы работы с дефолтами и нет стандартов раскрытия информации. Эксперты отмечают, что доля рисковых эмитентов без кредитных рейтингов велика, а простота выпуска ЦФА привела к проникновению на рынок компаний без достаточного финансового ресурса.

( Читать дальше )

Дефолты в ВДО? Возможность зарабатывать 30% годовых.

- 23 июня 2025, 14:26

- |

За неделю рынок получил 5 дефолтных событий (Нафтатранс, Магнум, Феррони, ССМ, Мосрегионлифт).

Держать портфель ВДО становится страшно или, наоборот, выгодно?

Вопрос вашего желания и умения инвестировать.

Правило 1%: как применять его не только к портфелю ВДО, но и к инвестициям в целом.

Андрей Хохрин о том, как «Иволга Капитал» способна помочь вам извлекать прибыль, когда на рынке шторм:

📺YouTube

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал