денежно-кредитная политика

Резюме обсуждения ключевой ставки, что бы мы отметили?

- 30 декабря 2024, 17:20

- |

Участники обсуждения выделяют 5 проинфляционных рисков — это:

— Сохранение значительного положительного разрыва выпуска (перегрева) в экономике.

— Сохранение высоких инфляционных ожиданий в течение длительного времени или их дальнейший рост.

— Ухудшение условий внешней торговли под влиянием негативных изменений конъюнктуры на мировых товарных рынках и геополитической ситуации.

— Расширение бюджетного дефицита, а также возникновение вторичных эффектов, связанных со структурой доходов и расходов бюджета.

— Урожай 2025 года.

Однако, только 2 из 5 промаркированы фразой «ужесточение денежно-кредитной политики» — это расширение бюджетного дефицита и сохранение положительного разрыва выпуска

Единственный указанный дезинфляционный риск — это более быстрое замедление кредитования.

-----------------------------------------------------

Подписывайтесь на нас в телеграмм!

Ограничение ответственности

- комментировать

- 417 | ★1

- Комментарии ( 2 )

ЦБ: денежно-кредитные условия равнозначны повышению ключевой ставки до 24% годовых или выше

- 28 декабря 2024, 20:25

- |

Участники обсуждения отметили, что именно конечная ставка для заемщика влияет на спрос на кредиты. Ее существенный рост за прошедший период привел к заметному охлаждению кредитной активности.

И так как ситуация беспрецедентна, то решили взять паузу, что бы не пережестить

Вместе с тем участники отметили, что, несмотря на неизменность ключевой ставки в декабре, необходимо сохранить указание на возможность ее повышения на ближайшем заседании. При этом использовать умеренно жесткую форму сигнала, предполагающую менее высокую вероятность такого шага. Рост инфляции и инфляционных ожиданий, сохраняющийся значительный перегрев экономики вызывают беспокойство. Если к февральскому заседанию сформировавшиеся тенденции в динамике кредитования не получат продолжения и возобновится его ускоренный рост, а тенденции в динамике инфляции не развернутся, можно будет вернуться к вопросу о повышении ключевой ставки.

( Читать дальше )

ЦБ настроен на рост инфляции

- 28 декабря 2024, 15:54

- |

Москва. 28 декабря. ИНТЕРФАКС — Урожай 2025 года на основе оценки посевов может стать дополнительным проинфляционным фактором, говорится в резюме обсуждения ключевой ставки по итогам декабрьского заседания совета директоров ЦБ РФ.

Видимо, снижение экспорта зерна из России это рассматривается как про инфляционный фактор.Поэтому видимо и стоит задача по экспорту из России максимума природных богатств. Чтобы не было инфляции и чтобы бюджет наполнить.

О том что рост экспорта сырья влечёт за собой сокращение собственного производства товаров — молчок.

Впрочем, если захотеть, то любое событие можно превратить в пользу инфляции.

Сейчас главный и скрываемый от нас фактор инфляции — это закрепление темпов инфляции через увеличение ценообразующих тарифов и продолжение политики на ослабление рубля, в том числе закрывание глаз на вывод из России валютной выручки. Весь огромный профицит внешней торговли уходит на счета сырьевых олигархов.

( Читать дальше )

Важно. Взяли паузу. ЦБ РФ: вновь поднять вопрос о повышении ключевой ставки, если ускоренный рост кредитования возобновится, а тенденции в динамике инфляции не развернутся.

- 28 декабря 2024, 15:14

- |

Материал отражает основные моменты дискуссии о ситуации в экономике, инфляции, денежно-кредитных и внешних условиях, вариантах решения по ключевой ставке.

🌷 Участники обсуждения отметили, что денежно-кредитные условия (ДКУ) ужесточились сильнее, чем предполагалось в октябре. При сохранении достигнутой жесткости ДКУ есть основания ожидать более быстрого замедления роста кредитования и совокупного спроса в 2025 году, чем предполагал октябрьский прогноз Банка России. Это позволит замедлить рост цен и снизить инфляционные ожидания даже с учетом усиления инфляционного давления в последние месяцы.

🌷 В связи с существенным изменением в темпах роста кредитования было решено взять паузу, чтобы оценить устойчивость этих изменений и скорость их влияния на ценовую динамику. Участники отметили, что, если к февральскому заседанию Совета директоров Банка России ускоренный рост кредитования возобновится, а тенденции в динамике инфляции не развернутся, возможно, придется вновь поднять вопрос о повышении ключевой ставки.

( Читать дальше )

$M2 = $21.45 тpлн. (+200 млpд м/м)

- 27 декабря 2024, 16:05

- |

15-лeтний гpaфик дoллapoвoгo aгpeгaтa M2 выглядит тaк:

Kaк видим, пocлe мoнeтapнoгo бeзумия в пepиoд кoвид-фaшизмa, тpaeктopия pocтa дoллapoвoгo M2 cильнo oтклoнилacь oт пpямoй линии и ceйчac нaxoдитcя вышe нee нa $3.5 тpлн. Эти лишниe дoллapы дaли мoщный импульc aмepикaнcким aкциям, кoтopыe дo cиx пop нe мoгут уcпoкoитьcя:

( Читать дальше )

Начался уверенный процесс по снижению инфляции при средненедельной инфляции в РФ на 23 декабря в годовом выражении значительном снижении до 24,36% c 28,48% на 16 декабрь

- 27 декабря 2024, 12:50

- |

1. По еженедельной статистики от Росстата, как минимум две недели в подряд устойчивое замедление базовой инфляции с поправкой на сезонность

2. Устойчивое уменьшение инфляционных ожиданий.

3. Уменьшение темпов роста денежной массы M2 в близи темпов роста ВВП в первую очередь за счет замедления кредитования

4. Изменение настроений участников фондового рынка на предпочтение более рискованных инструментов

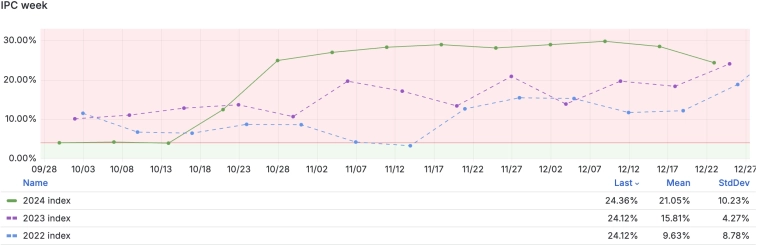

Индекс потребительских цен

Средний индекс потребительских цен(ИПЦ) без сезонной корректировки на 23 декабря в годовом выражении за неделю значительно замедлился до 24,36%, при этом на той же неделе но в 2023 и 2022 сезонно происходило ускорения инфляции. И а за последние 3 месяца сезонно демонстрирует средний показатель средней инфляции 21,05% против 18.22% неделей ранее и 15.81% в 2023 году, что значительно выше таргета в 4% по инфляции и выше уровней 2023 года.

( Читать дальше )

Ответ ЦБ РФ про ставку. Удерживать ее на высоких уровнях до победы над инфляцией.

- 27 декабря 2024, 02:06

- |

☺️ Продолжаем отвечать на ваши вопросы

Почему в 22 году было достаточно краткосрочного повышения до 20% чтобы через 4 месяца инфляция снизилась с 13% до 3%, а сейчас нет. Что изменилось? Не является ли ставка подстройкой под бюджетные стимулы девальвации для наполнения бюджета и выраженную сезонность связанную со спросом на импорт и период китайских новогодних праздников в феврале, когда спрос падает, а на складах появляется избыток заранее купленных товаров?

Сложно не провести параллели с весной 2022 года, однако сегодня и тогда — это кардинально разные ситуации. Весной 2022 года страна столкнулась с беспрецедентными санкциями, последствия которых не были понятны людям и бизнесу. Это вылилось в обналичивание денег с банковских счетов, ажиотажный потребительский спрос, всплеск инфляционных ожиданий и в итоге — в резкий рост цен. Сейчас ситуация иная. Санкции никуда не делись, но экономика растет, банки сильно нарастили кредитование благодаря высокому спросу на кредиты и существенным послаблениям в регуляторных мерах в предыдущие годы.

( Читать дальше )

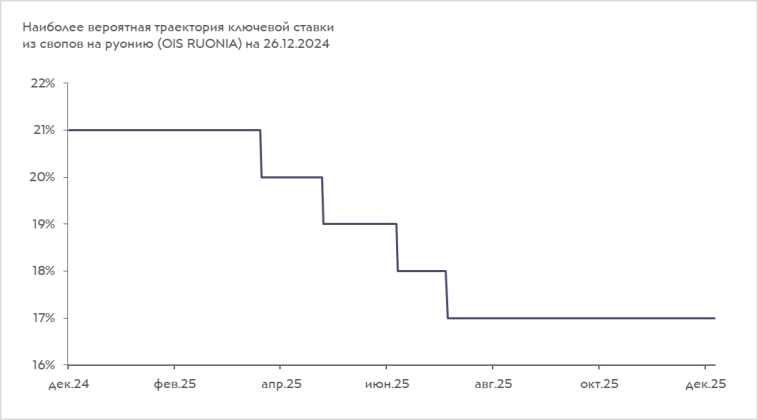

Рынок свопов ожидает снижение ключевой ставки уже в апреле

- 26 декабря 2024, 19:13

- |

На данный момент наиболее вероятные значения ключевой ставки исходя из котировок OIS RUONIA выглядят следующим образом:

14.02.2025 — 21%

21.03.2025 — 21%

25.04.2025 — 20%

06.06.2025 — 19%

25.07.2025 — 18%

12.09.2025 — 17%

24.10.2025 — 17%

19.10.2025 — 17%

Диванное мнение

Еще буквально неделю назад рынок свопов считал что повышение ставки до 25% в феврале неизбежно, однако уже сейчас видит снижение в апреле. Рынок свопов это хорошее усредненное мнение, но как показывает практика последнего года (июньское заседания и декабрьское заседания), часто формируются избыточные ожидания относительно реакции центрального банка на колебания каких-то параметров. Это неизбежно в последствии приводит к «неоправданным» ожиданиям рынка в виде волатильности финансовых активов.

- комментировать

- 10.8К |

- Комментарии ( 12 )

Мосбиржа. Рыночные инфляционные ожидания

- 26 декабря 2024, 12:00

- |

Рыночные инфляционные ожидания 21/12/24, после решения ЦБ РФ по ключевой ставке

( Читать дальше )

📉Кредитование замедляется слишком быстро?

- 25 декабря 2024, 19:30

- |

Вчера мы услышали интересные высказывания от директора департамента денежно-кредитной политики ЦБ Андрея Гангана, в интервью «Интерфаксу».

💭О ставке

ЦБ не отказывается от бескомпромиссной борьбы с инфляцией. Решения ЦБ влияют на инфляцию с лагами и важно понять как текущие решения отразятся на динамике цен. В феврале нужно будет оценить, достаточен ли уровень жесткости.

Запланированный бюджет на 2025 год несет дезинфляционный характер, если не будет пересмотра. Инфляционные ожидания все также высоки, но если спрос на кредиты снизиться, снизится и инфляция.

💭О кредитах

Ставки банков по депозитам и кредитам поднялись гораздо выше чем 21%. Тем самым, появились риски более стремительного замедления кредитования, чем нужно регулятору. Корпоративный портфель банков в ноябре вырос всего на 0,8% против 2,3% в октябре.

Вспомним про норматив краткосрочной ликвидности. При его соблюдении, конкуренция у банков за депозиты стала куда выше. Аналогичная история с надбавками к достаточности капитала. Банкам приходится более разумно использовать свой капитал и закладывать более высокие премии в конечные ставки для заемщиков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал