демпферные выплаты

Нефтегазовые доходы в октябре 2024 — первый в этом году минус по году, влияет сокращение добычи и цена сырья. Демпферные выплаты сокращаются

- 08 ноября 2024, 09:02

- |

🛢️ По данным Минфина, НГД в октябре 2024 г. составили 1211,8₽ млрд (-25,9% г/г), месяцем ранее — 771,9₽ млрд (+4,3% г/г). Писал в прошлом разборе, что низкая база 2023 г. ушла в небытие (как вы понимаете во II п. это преимущество исчезло, средний курс $ в октябре 2023 г. — 97,1₽, а цена Urals — 81,7$) и в октябре мы явно увидим минус по году — факт налицо. Средний курс $ в октябре 2024 г. составил 96,2₽ (в сентябре — 91,2₽), средняя же цена Urals — 64,72$ за баррель по данным Минэк (в сентябре — 63,57$), как итог цена за бочку в октябре была равна ~6230₽ (в сентябре — 5800₽). По новому бюджету средний прогнозный курс $ за 2024 г. — 91,2₽ (до этого 94,7₽), цена Urals — 70$ (до этого 65$), а НГД подросли до 11,31₽ трлн (повысили на 325₽ млрд, за 10 м. 2024 г. заработали ~9,584₽ трлн), бюджет продолжает недополучать НГД (средняя цена бочки ~6384₽). А теперь давайте рассмотрим полноценно отчёт, интересных моментов там хватает:

( Читать дальше )

- комментировать

- 2.4К | ★1

- Комментарии ( 3 )

Нефтегазовые доходы в сентябре 2024 г. — сокращение добычи/цена сырья влияют на заработки. Демпферные выплаты в глубочайшем минусе по году

- 09 октября 2024, 11:36

- |

🛢️ По данным Минфина, НГД в сентябре 2024 г. составили 771,9₽ млрд (+4,3% г/г), месяцем ранее — 778,6₽ млрд (+21,1% г/г). Низкая база 2023 г. ушла в небытие, во II п. это преимущество исчезло (средний курс $ в сентябре 2023 г. — 96,6₽, а цена Urals — 83,18$, параметры лучше, чем в 2024 г., но сейчас скидки на продажу сырья в Азию сокращены), как вы можете наблюдать % рост относительно 2023 г. уже не 40-50% как в I п. Средний курс $ в сентябре 2024 г. составил 91,2₽ (в августе — 89,2₽), средняя же цена Urals — 63,57$ за баррель по данным Минэк (в августе — 70,27$), цена за бочку в августе была равна ~5800₽ (в августе — 6270₽). По новому бюджету средний прогнозный курс $ за 2024 г. — 91,2₽ (до этого 94,7₽), цена Urals — 70$ (до этого 65$), а НГД подросли до 11,31₽ трлн (повысили на 325₽ млрд, за 9 м. 2024 г. заработали ~8,372₽ трлн), как вы можете понять в сентябре бюджет недополучил (средняя цена бочки ~6385₽). А теперь давайте рассмотрим полноценно отчёт, интересных моментов там хватает:

( Читать дальше )

Нефтегазовые доходы в августе 2024 г. — НДПИ вырос на фоне сокращения добычи нефти. Загруженность НПЗ повысила демпферные выплаты

- 11 сентября 2024, 07:28

- |

🛢️ По данным Минфина, НГД в августе 2024 г. составили 778,6₽ млрд (+21,1% г/г), месяцем ранее — 1079,3₽ млрд (+33% г/г). Главным преимуществом 2024 г. остаётся низкая база 2023 г., но во II п. это преимущество ослабевает (средний курс $ в августе 2023 г. — 95,3₽, а цена Urals — 73,73$, параметры лучше, чем в 2024 г., но сейчас скидки на продажу сырья в Азию сокращены), как вы можете наблюдать % рост относительно 2023 г. уже не 40-50% как в I п. Средний курс $ в августе 2024 г. составил 89,2₽ (в июле — 87,5₽), средняя же цена Urals — 70,27$ за баррель по данным Минэк (в июле — 74,01$), цена за бочку в августе была равна ~6270₽ (в июле — 6475₽). Напомню вам, что правительство пересмотрело оценку бюджетных доходов в этом году, то теперь прогнозные НГД за 2024 г. снизились до 10,98₽ трлн (за 8 месяцев 2024 г. заработали ~7,556₽ трлн), при цене на российскую нефть — 65$, а курсе доллара — 94,7₽, это ~6155₽ за бочку. А теперь давайте рассмотрим полноценно отчёт, интересных моментов там хватает:

( Читать дальше )

Аэрофлот отчитался за Iп. 2024 г. — после убыточного 2023 г., компания начала генерировать прибыль, но не всё так просто. Дивиденды?

- 09 сентября 2024, 14:09

- |

Аэрофлот представил нам фин. результаты по МСФО за Iп. 2024 г. Компания отразила прибыль, а не убыток, как в 2023 г., но если углубиться в изучение отчёта, то прибыль сложилась из разовых эффектов и помощи государства, если данное влияние отнять, то чистая прибыль опять уйдёт в минус. Рассмотрим для начала основные данные эмитента:

✈️ Выручка: 377,2₽ млрд (+49,6% г/г)

✈️ EBITDA: 125,9₽ млрд (+90,2% г/г)

✈️ Чистая прибыль: 42,3₽ трлн (в 2023 г. убыток -102₽ млрд)

💬 В I п. 2024 г. Аэрофлот перевёз 25,4 млн пассажиров (+21,4% г/г). На внутренних линиях пассажиропоток увеличился до 19,4 млн пассажиров (+15,5% г/г), на международных линиях до 6,0 млн пассажиров (+45,8% г/г). Процент занятости пассажирских кресел составил 88,3%, увеличившись на 2,6 п.п. год к году.

( Читать дальше )

Татнефть отчиталась за I п. 2024 г. — нарастив операционную прибыль и снизив CAPEX, заработали рекордный FCF за полугодие. Считаем дивиденды

- 02 сентября 2024, 09:45

- |

Татнефть опубликовала финансовые результаты по МСФО за I полугодие 2024 г. Отчёт получился хорошим, даже несмотря на то, что чистая прибыль почти не изменилась по сравнению с 2023 г. (на это повлиял один фактор), с учётом цены сырья и курса валют улучшение фин. результатов по сравнению с 2023 г. читалось. Перейдём к основным показателям компании:

🛢 Выручка: 931,1₽ млрд (+49,3% г/г)

🛢 Операционная прибыль: 197₽ млрд (+25,1% г/г)

🛢 Чистая прибыль: 151,3₽ млрд (+2,5% г/г)

💬 Компания не предоставила операционных данных, но РФ дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв. 2024 г. и продлить до III кв. Согласно отчёту ОПЕК+, РФ в июле сократила добычу нефти на 26 тыс. б/с, до 9.089 млн б/с. (полноценное сокращение будет в сентябре — 8,979 млн б/с). Средний курс $ за I п. 2023 г. составил 76,8₽, а Urals — 52,6$, цена бочки равнялась ~4000₽, тогда как средний курс $ за I п. 2024 г. составил 90,5₽, а Urals — 69,1$, цена бочки равнялась ~6250₽ (+56,2% г/г). Что же насчёт нефтепродуктов, то из отчётов по НГД мы знаем, что демпферные выплаты в 2024 г. выше прошлогодних, но эти выплаты необходимо нормировать на себестоимость нефти, чтобы учитывать их в прибыли.

( Читать дальше )

Нефтегазовые доходы в июле 2024 г. — продолжают сокращаться демпферные выплаты и НДПИ, рост обусловлен квартальным НДД

- 07 августа 2024, 09:20

- |

🛢️ По данным Минфина, НГД в июле 2024 г. составили 1079,3₽ млрд (+33% г/г), месяцем ранее — 746,6₽ млрд (+41,2% г/г). До сих пор главным преимуществом 2024 г. остаётся низкая база 2023 г., но во II п. 2023 г. курс ₽ ослаб, а вот цена на сырьё ещё не восстановилась до нужных цифр (в июле 2023 г. средняя цена Urals составляла 64,21$, а курс $ — 90,5₽), как вы можете наблюдать % рост относительно прошлого года уже не 40-50% как в предыдущие месяцы. Как итог, средний курс $ в июле 2024 г. составил 87,5₽ (в июне — 87,7₽), средняя же цена Urals в июле составила 74,01$ за баррель по данным Минэк (в июне — 69,58$), цена за бочку в июле была равна ~6475₽ (в июне — 6100₽). Напомню вам, что правительство пересмотрело оценку бюджетных доходов в этом году, то теперь прогнозные НГД за 2024 г. снизились до 10,98₽ трлн (за 7 месяцев 2024 г. заработали ~6,777₽ трлн), при цене на российскую нефть — 65$, а курсе доллара — 94,7₽, это ~6155₽ за бочку. А теперь давайте рассмотрим полноценно отчёт, интересных моментов там хватает:

( Читать дальше )

Газпромнефть отчиталась за I п. 2024 г. — слабый рост чистой прибыли относительно 2023 г. и это при высокой цене за сырьё/слабом рубле.

- 31 июля 2024, 09:05

- |

🛢 Газпромнефть представила нам финансовые результаты за I полугодие 2024 года. Сейчас компания на виду, потому что главному мажоритарию эмитента в лице Газпрома (95,68% акций) требуется финансовая помощь и он её получает в виде дивидендов (за 2023 г. заплатили 76% от чистой прибыли). Помощь, конечно, не безвозмездная и ГПН уже два года подряд платит дивиденды в долг, поэтому данный отчёт должен ответить на главные вопросы акционеров: не ухудшилось ли положение компании и есть ли средства для шикарной дивидендной базы? Рассмотрим основные данные:

🛢️ Выручка: 2₽ трлн (+30% г/г)

🛢️ EBITDA: 704₽ млрд (+11,9% г/г)

🛢️ Чистая прибыль: I п. 328,4₽ млрд (+7,9% г/г)

💬 Компания не предоставила операционных данных, но всё же мы знаем несколько интересных фактов о рынке нефти. РФ дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв. 2024 г. и продлить до III кв. (в июне добыча должна была составить 8,979 млн б/с). Следуя из отчёта ОПЕК, РФ в июне сократила добычу нефти ещё на 114 тыс.

( Читать дальше )

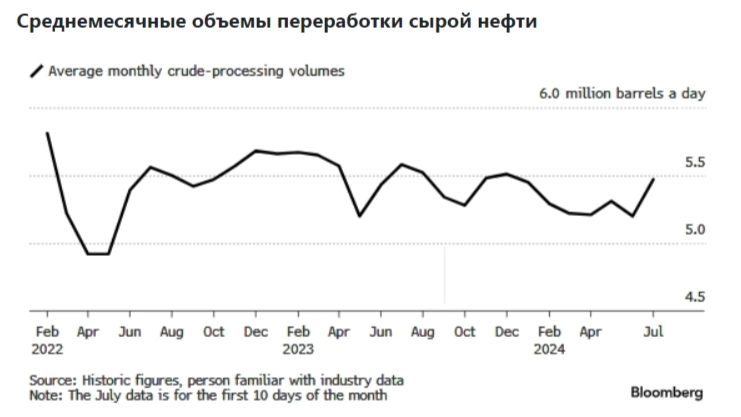

Объём переработки нефти в России достиг максимума с середины января 2024 г. и это на фоне улетевших в космос цен на бензин внутри страны

- 18 июля 2024, 14:00

- |

🛢️ По данным Bloomberg, с 1 по 10 июля Россия добывала в среднем 5,47 миллиона б/с сырой нефти. Это на ~270 тыс. б/с выше среднего показателя за большую часть июня и является самым высоким показателем с первых недель января. Объёмы же переработки нефти на нефтеперерабатывающих заводах резко возросли в начале июля, и это связывают с двумя факторами:

💬 Плановые и аварийные работы на большинстве НПЗ окончены.

💬 Резкое сокращение поставок нефти морским путём на экспорт. Излишки остаются и их перенаправляют на НПЗ.

С учётом этой новости есть несколько интересных фактов на российском нефтяном рынке:

🛢 Следуя изотчёта ОПЕК, РФ в июне сократила добычу нефти ещё на 114 тыс. б/с до 9,14 млн б/с превысив обязательства на 161 тыс. б/с. Напомню, что РФ дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв. 2024 г. и продлить до III кв. (в июне добыча должна была составить 8,979 млн б/с). С учётом того, что Россия ещё не полностью сократила свою квоту, то резкое увеличение добычи сырья вызывает вопросы.

( Читать дальше )

Нефтегазовые доходы в июне 2024 г. снизились, повлияло сокращение добычи сырья. Демпферные выплаты сократились из-за снижения крэк-спредов

- 11 июля 2024, 09:02

- |

🛢️ По данным Минфина, НГД в июне 2024 г. составили 746,6₽ млрд (+41,2% г/г), месяцем ранее — 793,7₽ млрд (+39% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё (в июне 2023 г. средняя цена Urals составляла 55,45$, а курс $ — 83,3₽) не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Главным драйвером такого роста доходов выступает цена на сырьё и стабильный курс $, средний курс $ в июне составил 87,7₽ (в мае — 90,6₽), средняя же цена Urals в июне составила 69,58$ за баррель по данным Минэк (в мае — 67,37$). С учётом того, что правительство пересмотрело оценку бюджетных доходов в этом году, то теперь прогнозные НГД за 2024 г. снизились до 10,98₽ трлн (за 6 месяцев 2024 г. заработали ~5,7₽ трлн), при цене на российскую нефть — 65$, а курсе доллара — 94,7₽, это ~6155₽ за бочку (2 месяца подряд цена за бочку = 6100₽). Стоит зафиксировать, что НГД относительно мая снизились, но как так получилось, если вводные данные по сырью и курсу выдали одинаковую цену на бочку (май=июню), ответ кроется в отчёте:

( Читать дальше )

Нефтяные сверхдоходы в мае под угрозой, а значит, государство недополучит налогов. Курс доллара и цена сырья не впечатляют.

- 28 мая 2024, 15:37

- |

🛢️ В апреле нефтяные эмитенты купались в доходах, но с наступлением мая вектор изменился:

🛢 Стоимость сорта нефти Urals в мае опускалась ниже 70$ за баррель, сейчас примерно средняя цена составляет 70$. Напомню вам, что Минэк сообщил, что средняя цена Urals за апрель 2024 г. составила 74,98$ за баррель.

🛢 На сегодняшний момент курс $ опустился ниже 89₽, а средний курс за май сейчас составляет ~90,8.Напомню вам, что курс $ за апрель 2024 г. составил 92,9₽.

🛢 Сейчас условно средняя цена за бочку составляет ~6350₽ (в апреле 7000₽), а это уже звоночек, почему? Минфин спрогнозировал НГД за 2024 г. в размере 11,5₽ трлн (за 4 месяца 2024 г. заработали ~4,1₽ трлн), при цене на российскую нефть — $71,3, а курсе $ — 90,1₽, это ~6400₽ за бочку. Если до конца месяца продержаться такие параметры валюты и нефти, то цена за бочку упадёт ещё ниже, а значит придётся продавать больше юаня/золота с ФНБ, соответственно, поддержка ₽ гарантирована.

Есть ли какое-либо спасение для нефтяников?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал