Блог им. svoiinvestor

Татнефть отчиталась за I п. 2024 г. — нарастив операционную прибыль и снизив CAPEX, заработали рекордный FCF за полугодие. Считаем дивиденды

- 02 сентября 2024, 09:45

- |

Татнефть опубликовала финансовые результаты по МСФО за I полугодие 2024 г. Отчёт получился хорошим, даже несмотря на то, что чистая прибыль почти не изменилась по сравнению с 2023 г. (на это повлиял один фактор), с учётом цены сырья и курса валют улучшение фин. результатов по сравнению с 2023 г. читалось. Перейдём к основным показателям компании:

🛢 Выручка: 931,1₽ млрд (+49,3% г/г)

🛢 Операционная прибыль: 197₽ млрд (+25,1% г/г)

🛢 Чистая прибыль: 151,3₽ млрд (+2,5% г/г)

💬 Компания не предоставила операционных данных, но РФ дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв. 2024 г. и продлить до III кв. Согласно отчёту ОПЕК+, РФ в июле сократила добычу нефти на 26 тыс. б/с, до 9.089 млн б/с. (полноценное сокращение будет в сентябре — 8,979 млн б/с). Средний курс $ за I п. 2023 г. составил 76,8₽, а Urals — 52,6$, цена бочки равнялась ~4000₽, тогда как средний курс $ за I п. 2024 г. составил 90,5₽, а Urals — 69,1$, цена бочки равнялась ~6250₽ (+56,2% г/г). Что же насчёт нефтепродуктов, то из отчётов по НГД мы знаем, что демпферные выплаты в 2024 г. выше прошлогодних, но эти выплаты необходимо нормировать на себестоимость нефти, чтобы учитывать их в прибыли.

💬 Теперь у вас не должно возникнуть вопросов по росту выручки (цена сырья выше, курс ₽ ослаб, нефтепродукты не остались в стороне). Проблема остаётся в операционных расходах — 743,1₽ млрд (+52% г/г), на рост повлияли несколько статей: приобретение нефти и нефтепродуктов — 211,2₽ млрд (+145,9% г/г, но по сути это покупка у самих же себя) и НДПИ/НДД — 269,4₽ млрд (+62,2% г/г), частично повышение налогов компенсировали демпферными выплатами — 165,4₽ млрд (+60,4% г/г). Как итог опер. прибыль возросла на не такой значимый %.

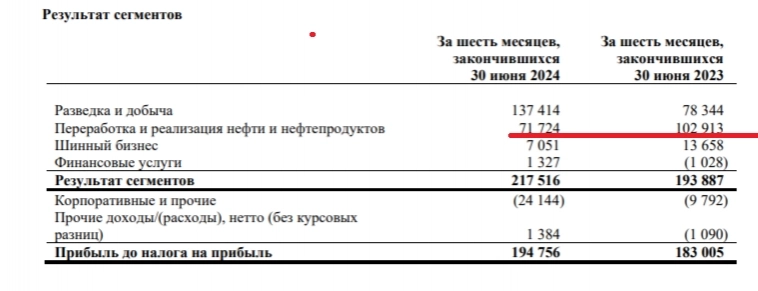

💬 Почему же тогда чистая прибыль увеличилась на столь малый %? Всему виной курсовые разницы, они отрицательные -5,3₽ млрд (в 2023 г. прибыль 29,6₽ млрд, по сути это бумажная убыль). Доходы/расходы по % составили 600 млн (в 2023 г. убыток в 900₽ млн), благодаря увеличению денежной позиции и высокой ключевой ставке. Если рассматривать прибыль по сегментам: шинный завод Nokian принёс 7₽ млрд (-48,5% г/г), переработка просела — 71,7₽ млрд (-30,3% г/г, как и писал выше, что выплата по демпферу не показатель), разведка и добыча, наоборот, возросла — 137,4₽ млрд (+75,5% г/г), а банк Зенит наконец-то вышел в прибыль — 1,3₽ млрд (в 2023 г. убыток в 1₽ млрд).

💬 Кэш на счетах эмитента увеличился до 119,4₽ млрд (на конец 2023 г. — 84,1₽ млрд), долг незначительно снизился до 22₽ млрд. Как итог, чистый долг продолжает быть отрицательным -97,4₽ млрд, это показывает фин. устойчивость эмитента.

💬 OCF возрос до 199,2₽ млрд (+105,6% г/г), с учётом сокращения CAPEXа — 77,8₽ млрд (-20,4% г/г, уже не надо приобретать шинный завод и турецкие заправки), FCF показал рекордный результат за полугодие — 121,4₽ млрд (год назад он был ниже 0 и дивиденды платили из кубышки). FCF хватает на выплату 52,2₽ на акцию, но мы уже знаем, что СД Татнефти рекомендовал 38,2₽ на каждый тип акций за I п. 2024 г. (6,5% див. доходности). Компания направит 58,7% от ЧП, а значит payout, вновь, увеличен, если исходить от див. политике (50% от большего из ЧП по РСБУ или МСФО).

📌 Компания качественно провела I п., если корректировать ЧП на курсовые разницы, то ЧП увеличилась на 30% по сравнению с 2023 г., а FCF стал рекордным (благодаря опер. прибыли и сокращению CAPEXa)и дивиденд получился весомым (FCF хватает, чтобы разгуляться в III-IV кв.). Но, уже сейчас можно сказать, что в III кв. будут проблемы (₽ креп в июле, добыча полностью будет сокращена с сентября), а с учётом увеличенного payouta, есть более интересные нефтяные активы, которые заплатят больше и payout у них меньше (Лукойл, Роснефть). А так актив достойный и подойдёт в диверсифицированный портфель.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 02 сентября 2024, 15:37

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс