гособлигации США

Глобальная распродажа на долговых рынках – хороший момент для покупок?

- 12 ноября 2019, 15:05

- |

И, судя по всему, они уже начинают действовать. Так, в ходе торгов прошлого четверга доходность по 10-летним «трежериз» подскакивала до 1.97%, трехмесячного максимума, однако к концу дня она откатилась до 1.92%.

Негативным фактором для долговых рынков стали сообщения о существенном прогрессе в американо-китайских переговорах, в частности, о том, что стороны договорились поэтапно сворачивать пошлины по мере продвижения к заключению сделки. Причем негативный тренд в ценах «трежериз» наметился еще с конца августа, месяца, ставшего лучшим для американских госбумаг с 2008 г.

«Настроения поменялись очень быстро и весьма кардинально. Если еще в августе все кричали «все пропало, близится конец света», то теперь уже все говорят, что «все отлично, нет никаких проблем». На наш взгляд, такой существенный сдвиг чрезмерен и мало чем оправдан», − отметил Джеймс Этей из Aberdeen Asset Management. По мнению стратегов Aberdeen, распродажа «абсолютно, без вопросов» предоставляет хорошую возможность для покупок, особенно если доходность по 10-летним «трежериз» превысит 2%.

( Читать дальше )

- комментировать

- 3.4К

- Комментарии ( 1 )

Покупка гособлигаций США через iShares 20+ Year Treasury Bond ETF ($TLT). Инвестидея от 6.03.2019

- 06 марта 2019, 13:36

- |

Биржа: NASD

Сектор: Financial

Отрасль: Exchange Traded Fund

Условия сделки

Покупка: в зоне $117–119

Стоп-лосс: под $111,8

Тейк профит: минимальная среднесрочная цель — $125, потом $129 с потенциалом движения до $140

Горизонт инвестирования: до середины 2020 г.

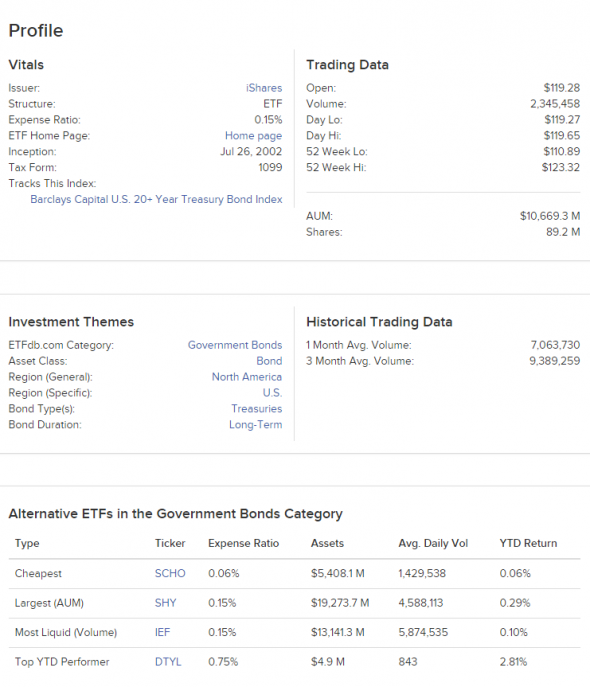

Краткая характеристика компании

iShares 20+ Year Treasury Bond ETF ($TLT) — инструмент, который позволяет инвестировать в долгосрочные облигации США (со сроком погашения более 20 лет). Учитывая высокую дюрацию, у этого вида государственных облигаций США наиболее привлекательные ожидаемые доходности.

Профиль финансового инструмента $TLT:

Параметры iShares 20+ Year Treasury Bond ETF ($TLT). Источник: ETF Database

( Читать дальше )

Покупка гособлигаций США через iShares 7-10 Year Treasury Bond ETF ($IEF). Инвестидея от 31.01.2019

- 31 января 2019, 19:45

- |

Биржа: NASD

Сектор: Financial

Отрасль: Exchange Traded Fund

Условия сделки

Покупка: в зоне $102,5–$103,5

Стоп-лосс: под $99,44

Тейк профит: минимальная среднесрочная цель — $106, затем $109

Горизонт инвестирования: до конца мая 2019 г.

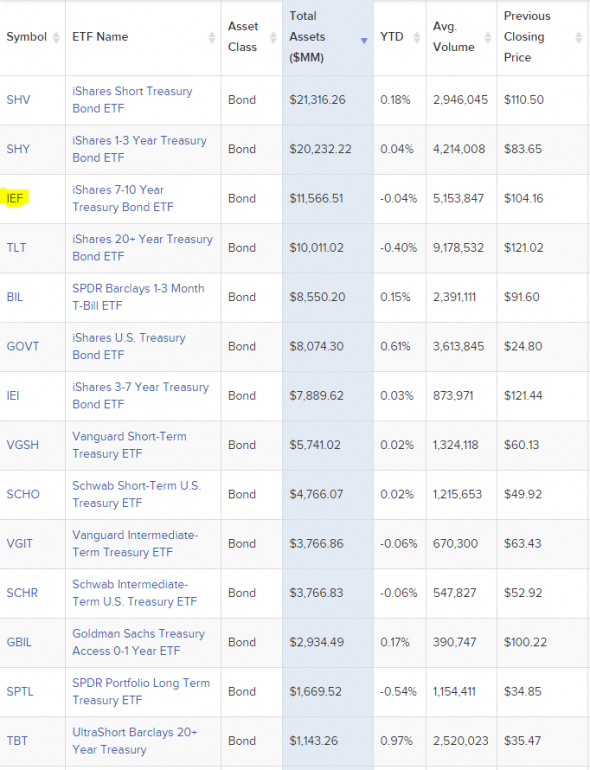

Краткая характеристика инструмента

ETF $IEF — финансовый инструмент, который позволяет косвенно инвестировать в ICE U.S. Treasury 7-10 Year Bond Index. Данный индекс на 95% состоит из казначейских облигаций США со сроком погашения от 7 до 10 лет.

Для исполнения данной идеи есть альтернативные инструменты (см. рис. 1).

Рис. 1. ETF для инвестиций в гособлигации США. Источник: ETFdb.com

Капитализация инструмента составляет более $11.5 млрд (группа +Large).

( Читать дальше )

Политика ФРС: как американский регулятор влиял на рынок в 2018 году

- 24 декабря 2018, 16:35

- |

С декабря 2015 года Федеральная резервная система США последовательно ужесточает денежно-кредитную политику. Регулятор повышает ставку и сокращает активы на балансе.

В январе 2018 г. у ФРС поменялся глава — вместо Джаннет Йеллен председателем стал Джером Пауэлл. Несмотря на смену руководства, тренд на ужесточение политики сохранился. Рассказываем, чего ждал рынок от ФРС, какие решения регулятор принял в течение года и как они повлияли на экономику.

Ожидания рынка и итоги заседаний ФРС

Ставка ФРС в начале года находилась на уровне 1,25–1,5%. По данным CME Group, большая часть рынка ожидала, что за 2018 г. регулятор повысит ее 1–3 раза. Вероятность двух повышений (до 1,75–2%) оценивалась почти в 40%.

В течение года ожидания изменились — рынок существенно повысил вероятность четырех повышений, а до середины ноября не исключал пяти.

( Читать дальше )

Кривая доходности гособлигаций США частично инвертировалась

- 10 декабря 2018, 14:28

- |

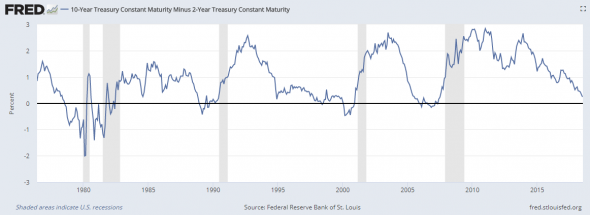

Кривая доходности — график, показывающий доходность одинаковых финансовых инструментов с разным сроком до погашения. Обычно в ставки по длинным бумагам — с большим сроком до погашения — входит бОльшая временная риск-премия. Поэтому кривую доходности считают нормальной, когда ставки по коротким инструментам меньше, чем по длинным.

Иногда закономерность нарушается, в такой ситуации кривую называют инвертированной. Это считают сигналом будущей рецессии — такая ситуация наблюдалась за несколько месяцев перед всеми последними кризисами.

Динамика спреда между доходностями 10-летних и 2-летних гособлигаций США. Кривая становится инвертированной, когда спред опускается ниже нуля. Серым цветом обозначены кризисные периоды. Источник: Федеральный резервный банк Сент-Луиса — Открыть оригинал

( Читать дальше )

Россия в апреле слила госбумаг США на 47,5 ярдов

- 16 июня 2018, 00:08

- |

Сумма продажи сильно удивляет, зачем понадобились, может Дерипаску спасают и других нуждающихся…

Доходность 10-летних Treasuries достигла 3%! Чем грозит это рынку США?

- 26 апреля 2018, 05:48

- |

Свершилось! Доходность 10-летних гособлигаций США достигла критической отметки в 3%.

Что спровоцировало рост доходностей Treasuries, и чем это грозит рынку США?

Почему растут доходности

Для начала отмечу, что рост доходностей Treasuries означает падение самих облигаций. Как правило, в случае возникновения глобальных тенденций однонаправленные движения наблюдаются по всем эталонным выпускам (с различными сроками погашения).

Тут есть и нюансы. Движения в доходностях частенько позитивно коррелируют (взаимосвязаны), но имеют разную амплитуду в связи с различиями в дюрациях (средневзвешенных сроках до погашения – как цена бонда реагирует на изменение доходности), а также различной реакцией гособлигаций на одни и те же фундаментальные факторы.

К росту доходностей Treasuries, как правило, приводят:

• Ужесточение монетарной политики ФРС

Когда Федрезерв повышает процентные ставки или осуществляет другие меры по ужесточению кредитно-денежной политики, то «дешевых денег» в финансовой системе становится меньше. Как результат, участники рынка уже не имеют столь много возможностей для покупок гособлигаций. Бонды падают, а доходности растут.

( Читать дальше )

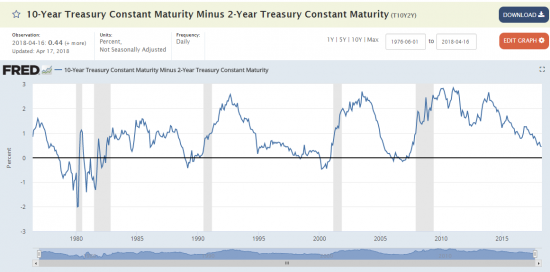

А СПРЕД всё меньше и меньше

- 18 апреля 2018, 22:20

- |

Продолжает сужаться спред между доходностью 10-летних и 2-летних гособлигаций США. Сейчас разница в доходности опустилась до 0.44 процентного пункта, что является минимумом за 11 лет. Перед всеми рецессиями (серые столбики на графике) в США доходность по 2-х леткам сначала сравнивалась, а потом и превышала доходность по 10-леткам. Судя по скорости этого процесса, к концу года спред может опуститьcя до ноля. Кривая доходности американских гособлигаций станет совершенно плоской (выкладывал сегодня в телеграме график, как идет процесс уплощения http://t.elegram.ru/MarketDumki/308). Американский рынок акций находится в поздней стадии бычьего рынка. Потенциал роста сейчас гораздо ниже, чем потенциал падения.

Эксперт прокомментировал увеличение вложения России в гособлигации США

- 17 февраля 2018, 10:16

- |

Сегодня, 16 февраля, стало известно, что вложения России в гособлигации США на конец 2017 года оценивались в 102,2 миллиарда долларов. Об этом сообщает информационное издание «RT на русском» со ссылкой на данные Министерства финансов США.

Экономист, эксперт РАНХиГС при президенте РФ Владислав Гинько прокомментировал корреспондентам iReactor сложившуюся ситуацию.

«На внешних держателей государственного долга США приходится лишь треть всех обязательств этой страны, которые выросли за время правления Барака Обамы с 9 до 20 триллионов долларов и продолжают расти и дальше. ФРС США печатает доллары в обмен на облигации Казначейства США — вот такая схема, которая лежит в основе финансирования бюджетного дефицита этой страны. Часть этих облигаций покупается внешними держателями, и Россией в том числе. Смысл заключается в том, что все страны мира используют доллар США в международных расчетах, а для этого должны его держать в резерве. Держать доллар США или купить облигации Казначейства США — это практически одно и то же, но эти ценные бумаги дают еще и доход, что важно в ситуации регулярной, а в последнее время, более заметной девальвации американской валюты, которая все равно при этом остается главным денежным посредником в мировой торговле.Что же касается финансовых рисков, то они никогда не равны нулю, будь это инвестиции в доллары США или облигации Казначейства США. «Проесть» долларовые резервы, обменяв их на рубли, можно быстро, но как и любая страна в мире мы закупаем извне, самим производить экономически невыгодно. Могут ли быть «заморожены» вложения России в облигации Казначейства США? Да, но наличие этого риска — не повод не использовать механизм сбережения средств, который применяется большинством стран мира»....

Приобретение американских трежерис через российских брокеров

- 10 февраля 2018, 16:04

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал