Блог им. student_vrt

Кривая доходности гособлигаций США частично инвертировалась

- 10 декабря 2018, 14:28

- |

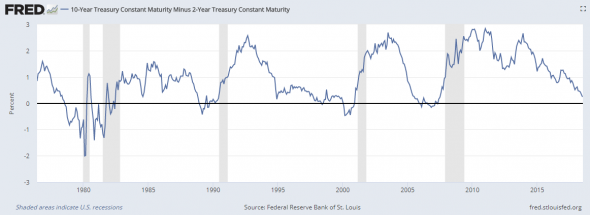

Кривая доходности — график, показывающий доходность одинаковых финансовых инструментов с разным сроком до погашения. Обычно в ставки по длинным бумагам — с большим сроком до погашения — входит бОльшая временная риск-премия. Поэтому кривую доходности считают нормальной, когда ставки по коротким инструментам меньше, чем по длинным.

Иногда закономерность нарушается, в такой ситуации кривую называют инвертированной. Это считают сигналом будущей рецессии — такая ситуация наблюдалась за несколько месяцев перед всеми последними кризисами.

Динамика спреда между доходностями 10-летних и 2-летних гособлигаций США. Кривая становится инвертированной, когда спред опускается ниже нуля. Серым цветом обозначены кризисные периоды. Источник: Федеральный резервный банк Сент-Луиса — Открыть оригинал

#подробнее О причинах и последствиях инвертирования кривой в блоге DTI Algorithmic

3 декабря 2018 г. кривая доходности США впервые с 2007 года частично инвертировалась: доходность двух- и трехлетних гособлигаций страны стала выше доходности пятилетних.

Актуальные ставки по гособлигациям США

Доходности американских гособлигаций с разным сроком до погашения на 3 декабря 2018 г. — Открыть оригинал

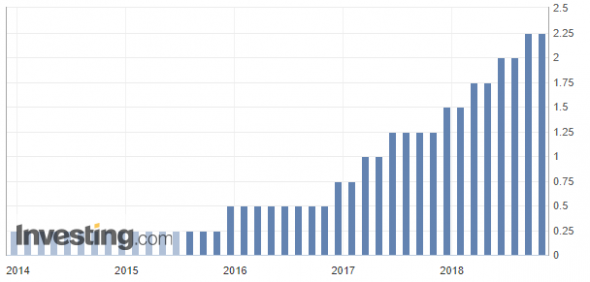

Основная причина — ужесточение монетарной политики в США. ФРС сокращает баланс и с декабря 2015 года повышает ставки.

О сокращении баланса и повышении ставок ФРС

Ставка ФРС. Источник: Investing.com — Открыть оригинал

Михаил Дорофеев, глава аналитического департамента и управляющий портфелем DTI Algorithmic:

«Если кривая доходности гособлигаций страны уплощается и становится инвертированной, значит, ставки регулятора повышены слишком высоко. Деньги стоят слишком дорого. В исторической ретроспективе это обычно заканчивалось плохо.

Сегодня инвесторы продают ближние облигации и одновременно покупают дальние облигации для спасения капитала от рисков торговых войн. Доходность ближних бондов растет, а дальних падает. Получается, что ставка ФРС активно растет, подходя к целевым значениям, а доходности ближних и дальних облигаций достаточно быстро двигаются навстречу друг к другу. В итоге рынок активно двигается от нормального состояния в состояние инвертированности кривой доходностей.

Эта тенденция предвещает скорую стагнацию с переходом в рецессию — денежно-кредитная политика переходит „точку невозврата“. Слишком высокие ставки сокращают монетизацию экономики, снижают совокупный спрос, замедляют процессы кредитования и экономическую активность. Экономика в таких случаях находится на вершине бизнес-цикла или уже прошла ее, то есть лучшее уже позади.»

#справка Следующее заседание регулятора состоится 19 декабря 2018 г. По прогнозам, ставка снова будет повышена — до 2,25–2,50%

Текущая ситуация на рынке похожа на динамику в 1999–2000 гг., перед кризисом доткомов. Об этом говорит частичное инвертирование кривой доходности и расхождение индексов технологий и недвижимости в США.

Рынок технологий и рынок недвижимости в США. Источник: TradingView — Открыть оригинал

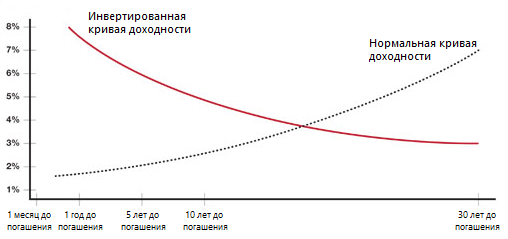

Сейчас кривая доходности инвертирована частично — в середине графика. Она будет считаться полностью инвертированной, когда для всех американских гособлигаций закономерность станет такой: чем больше срок до погашения, тем меньше доходность. В этом случае график перевернется по всей длине:

Нормальная и инвертированная кривые доходности — Открыть оригинал

Подтверждением инвертированности будет момент, когда ключевая ставка в США окажется выше максимального значения доходности по всей кривой.

По мнению Михаила, в такой ситуации ФРС придется прекратить повышение ставок и вскоре перейти к их понижению, одновременно признав слабость экономики. Это станет триггером к распродаже акций и рецессии. Поэтому понижение ставок ФРС будет сигналом к срочному выходу из риска и открытию коротких позиций в акциях.

На видео Михаил подробно рассказывает о

- прошлых инверсиях кривой доходности гособлигаций США;

- сроках предполагаемой рецессии.

Опубликовано 06.12.2018

Больше новостей и аналитики на blog.dti.team

теги блога Александр Бутманов

- Amazon

- Apple

- bitcoin

- Brent

- DTI

- ETF

- ICO

- interactive brokers

- IPO

- RTSI

- Telegram

- TON

- Uber

- VIX

- акции

- банки

- бизнес

- биткоин

- блокчейн

- Брокер

- брокерский счет

- бутманов

- Валюта

- Валюты

- ВДеталях

- волатильность

- втб

- газпром

- гособлигации США

- деньги

- доллар

- Доллар рубль

- Дорофеев

- Евро

- ЕС

- Золото

- Инвестидеи

- Инвестидея

- инвестиции

- инвестиционная идея

- Индия

- искусственный интеллект

- Китай

- ключевыетемы2018

- ключевыетренды2019

- Кризис

- криптовалюта

- Криптовалюты

- крипторынок

- криптосфера

- Курсы

- лукойл

- Медицина

- мнение по рынку

- налоги

- недвижимость

- нефть

- Новости

- Облигации

- Образование

- опек+

- оффтоп

- политика

- Пошлины

- прогнгоз

- прогноз

- прогнозы

- рбк

- Регулирование

- рецессия

- ритейл

- Россия

- Рубль

- русал

- рынок

- санкции

- сбербанк

- Сервисы

- СМИ

- ставки

- Стартапы

- США

- Технобудущее

- технологии

- токены

- торговля

- Торговые войны

- Трамп

- трейдинг

- тренды

- философия

- Финансы

- финтех

- Фондовый рынок

- фрс

- Фьючерсы

- ЦБ РФ

- Экономика

- юмор