гособлигации

Кто сливает ОФЗ? Основные факторы падения RGBI

- 10 марта 2024, 20:58

- |

Салют, мои маленькие любители инвестиций! У нас тут индекс RGBI уже давно хворает и продолжает падение (RGBI отражает непосредственно динамику чистых цен гособлигаций — без учета накопленного купонного дохода).

В индексе российских государственных облигаций уже не первый год льется кровь, тела ОФЗ падают, доходности растут - значит участники рынка их сливают/распродают? Совершенно верно. И, если в 2021 году это можно было списать главным образом на ожиданиях и фактическом повышении ключа с 4,25%, то в последние 2 года появились новые вводные данные.

На это, на мой взгляд, в основном повлияло несколько факторов:

1) Смена риторики Банка России и сохранение ключевой ставки на уровне 16%, что вызвало перенос ожиданий по снижению ключевой ставки на более поздний срок, а рынок, как известно, торгует ожидания. Да и доха в ОФЗ была сильно ниже ключа.

2) Неуверенность в стабильности курса национальной валюты

3) Увеличение объема рынка ОФЗ с 01.02.2022 г. по февраль 2024 г. на 4,69 трлн рублей или на 30,3%, рост заимствования не самый интенсивный исторически, но присутствовало предложение, превышающее спрос, из-за чего Минфину России приходилось делать дисконт

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

Странам, гособлигации которых приобрела Россия, не грозит дефолт в случае конфискации Западом замороженных российских резервов - Moody's и S&P

- 18 января 2024, 07:50

- |

Старший вице-президент Moody's Торстен Нестманн отметил, что рейтинги этих стран не будут рассматривать подобный сценарий как дефолтный. Глава отдела суверенных рейтингов S&P Фрэнк Гилл добавил, что процентные платежи по гособлигациям производятся через агента, который будет продолжать выплачивать их другим кредиторам.

Российские резервы в основном хранятся в валюте и гособлигациях Франции, Германии, Великобритании, Австрии и Канады.

Источник: https://tass.ru/ekonomika/19754999

Минфин успешно разместил гособлигации на вторичном рынке, снизив ставки. Объем - более 42 млрд руб., лучший результат в 2023 году - Ъ

- 09 ноября 2023, 09:26

- |

Спрос превысил 101 млрд руб., лучший результат в 2023 году. Облигации размещены на 42,3 млрд руб. с доходностью 12,17% годовых.

Снижение доходности произошло на фоне резкого снижения ставок на вторичном рынке. Некоторые аналитики видят в этом уменьшение инфляционных ожиданий и надежду на завершение цикла повышения ключевой ставки.

Однако не все участники рынка разделяют оптимизм относительно движения ключевой ставки, ожидая ее стабильности в ближайшем будущем.

Источник: www.kommersant.ru/doc/6322775

Минфин разместил ОФЗ-ПД выпуска 26238 на 9,4 млрд руб, спрос составил 15,05 млрд руб, средневзвешенная доходность - 11,83% годовых

- 20 сентября 2023, 15:02

- |

Минфин РФ разместил на аукционе облигации федерального займа с постоянным доходом (ОФЗ-ПД) выпуска 26238 с погашением 15 мая 2041 года на сумму 9,404 млрд рублей, сообщается в материалах министерства.

Спрос на аукционе достиг 15,054 млрд рублей.

Средневзвешенная цена выпуска составила 67,0241% от номинала, средневзвешенная доходность — 11,83% годовых.

tass.ru/ekonomika/18795959

Доходность гособлигаций США выросла до максимальных отметок за последние 16 лет перед заседанием ФРС: 10-летних до 4,37%, 5-летних до 4,52%

- 20 сентября 2023, 11:34

- |

Большинство экспертов не ожидают изменения процентной ставки по итогам заседания ФРС в среду. Но трейдеры оценивают шансы на то, что она будет повышена до конца года, примерно «50 на 50».

www.interfax.ru/world/921668

Ставки по коротким ОФЗ впервые с июля прошлого года превысили ставки по длинным гособлигациям: по коротким - 12%, по среднесрочным - 11,7%, по долгосрочным - 11,7-11,8% — Ъ

- 08 сентября 2023, 10:16

- |

7 сентября доходности коротких ОФЗ впервые с апреля 2022 года приблизились к уровню 12% годовых. Доходность среднесрочных ОФЗ выросла на 0,4–0,6 п. п., до 11,7–11,8% годовых, доходность долгосрочных бумаг поднялась лишь на 0,3–0,4 п. п., до 11,7–11,8% годовых.

«Рост доходности на всем протяжении кривой подразумевает рост стоимости заимствований для Минфина и может подразумевать как приоритизацию ОФЗ с переменным купоном в ближайшее время, так и приоритизацию других источников покрытия дефицита бюджета»,— считают аналитики «Ренессанс-Капитала». Прежде всего, по их мнению, это произойдет из дополнительных нефтегазовых доходов, которые «уже в сентябре ожидаются на высоком уровне».

( Читать дальше )

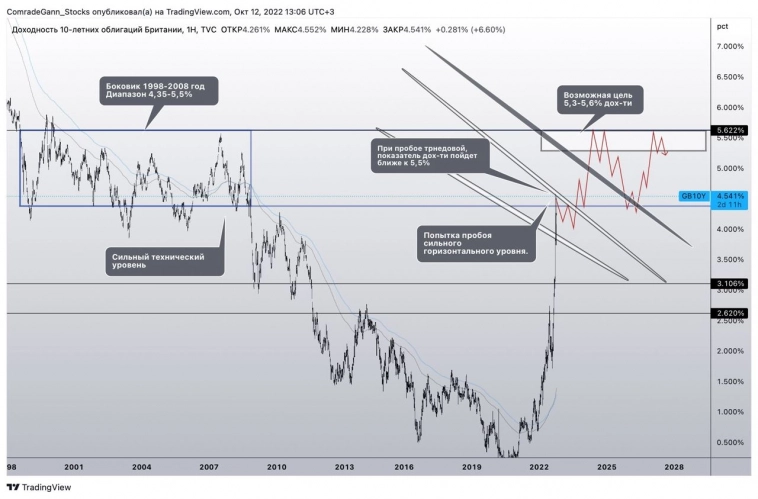

Бессилие Банка Англии

- 12 октября 2022, 14:08

- |

#BONDS #GB10Y

Банк Англии не может остановить распродажи

Банк Англии не может остановить распродажи и, соответственно, рост доходностей своих облигаций. Доходность 10-летних гособлигаций снова пошла в рост и нацелена на пробой локального максимума.

На текущий момент выкуп собственных облигаций (QE) дал только временный эффект. Не помогает даже удвоение объёмов QE (как заявлено — «временное»), которое ЦБ Англии объявил на днях. Думаю, что выкуп будет продолжен на повышенных объемах, пока ситуация хоть как-то не стабилизируется. Такое ощущение, что попытки ЦБ Англии остановить распродажи только больше пугают инвесторов и усиливают их.

Если посмотреть на техническую картину, то можно сразу выделить боковик в период с 1998 по 2008, который держал значение доходности в диапазоне ~4,35-5,5%. Если будет пробой нижней границы боковика и выделенной трендовой, то вполне сможем увидеть дох-ть 10-летних гособлигаций Британии ближе 5,3%.

*Данный пост не является инвестиционной и торговой рекомендацией.

10-летние гособлигации Китая

- 22 августа 2022, 14:11

- |

#BONDS#CN10Y

Китай активно старается избежать замедления своей экономики, что подтверждает крайнее неожиданное снижение ставки. И тут появляется интересный факт: доходность по коротким гособлигациям Китая уже ниже, чем дох-ть по 2-летним американским трежерис (2,07% против 3,2%).

Диаметрально противоположная политика США и Китая интригует. И, судя по инфляционным показателям, она продолжит расходиться еще какое-то время (до тех пор, например, пока не будет снова запущен печатный станок). Но у Китая есть пространство для маневра и продолжения мягкой денежно-кредитной политики. А вот что будет делать остальной мир…

Вообще, тема ухудшающихся отношений США-Китай очень активно стоит на повестке дня. Происходящие события буквально заканчивают 40-летнюю (!) историю взаимоотношений двух стран.

Что касается техники, то жду доходность по 10-летним госбондам Китая в районе 2,5%. А дальше посмотрим.

Наш телеграмм канал: t.me/GTrading

#FOREX

#STOCKS

#CRYPTO

#BONDS

#FOOD

#ECO

#EDU

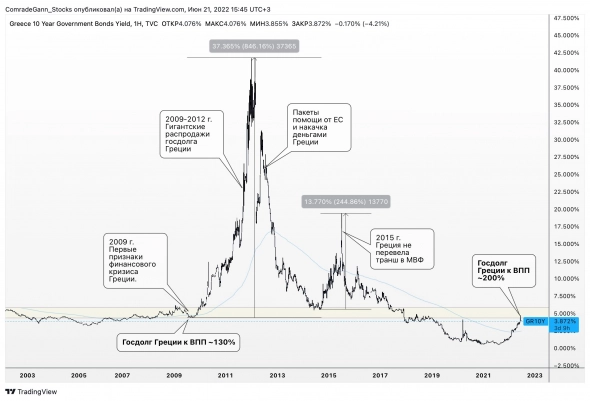

Дефолт Греции. Как это было?

- 22 июня 2022, 10:11

- |

#BONDS#EDU #GR10Y

Дефолт Греции. Как это было?

В свете последних событий интересно посмотреть на график 10-летних госбондов Греции. Мы можем наблюдать резкий рост доходностей, начиная с 2009 по 2012 гг (рост более 800%❗️). После — резкий спад, и еще один (менее экстремальный) пик с ростом в районе 250%.

Все это отражает те события, которые привели к дефолту Греции в июле 2015 года:

▪️в 2009 году появились первые «звоночки» о сложном финансовом положении Греции из-за роста госдолга и дефицита бюджета, что привело к подрыву доверия и началу массированных распродаж госбондов;

▪️в апреле 2010 года Греция просит у ЕС финансовой помощи для избежания банкротства;

▪️ЕС предоставляет 3 пакета помощи в 2010, 2012 и 2015 годах;

▪️30 июня 2015 года Греция не выплачивает очередной транш и допускает дефолт.

( Читать дальше )

Кто не понял, тот поймёт или Видит око, да зуб неймёт .

- 05 октября 2020, 09:03

- |

Население: 790 тыс человек (≈населению Черногории).

Территория: 361,9 тыс кв км (≈площади Германии).

Уровень газификации: 0%

-------------------

Правительство России одобрило планы повышения тарифов на электроэнергию для населения с июля 2021 года на 5%, на газ с июля 2021 года на 3% и на пассажирские железнодорожные перевозки с января 2021 года на 3,7%.

-------------------

Индекс Russia PMI mfg, характеризующий конъюнктуру в обрабатывающей промышленности, снизился в сентябре с 51.1 до 48.9 пунктов.

-------------------

Топ-10 российских компаний по капитализации на 31 января 2020, в $ млрд.

1. Сбербанк 89.51

2. Газпром 86.57

3. Роснефть 80.54

4. Лукойл 72.76

5. Новатэк 57.84

6. НорНикель 53.95

7. Газпромнефть 34.52

8. Татнефть 28.97

9. Сургутнефтегаз 27.34

10. Транснефть 18.93

-------------------

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал