вдо

Коротко о главном на 29.11.2019

- 02 декабря 2019, 07:23

- |

Вторые бонды «Обуви России» и «Эбис»

«Эбис» установило ставку купона в размере 14% годовых на весь срок обращения облигаций серии БО-П02. Организатором и андеррайтером выпуска выступает ИК «Септем Капитал», техническое размещение запланировано на 3 декабря

«Обувь России» утвердило параметры выпуска облигаций серии 001Р-02 сроком обращения 5 лет и объемом 1 млрд рублей. Организаторами выступят «Иволга Капитал» и «АТОН»

«Ломабрд Мастер» полностью разместило коммерческие облигации серии КО-П10 объемом 50 млн рублей, ставка ежеквартального купона — 16% годовых

Пятничные итоги последнего торгового дня ноября подвел ВДОграф

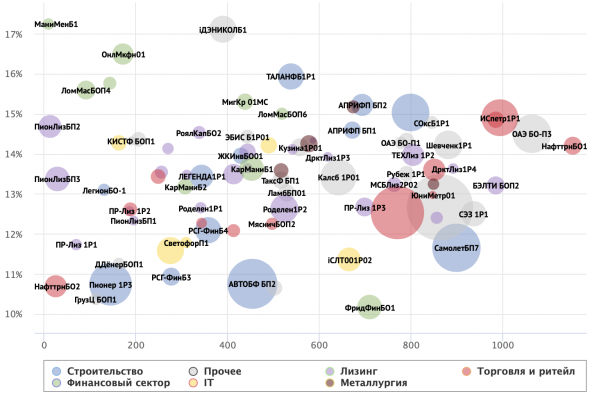

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- комментировать

- Комментарии ( 0 )

Goldman Group: смотрим на бизнес изнутри

- 30 ноября 2019, 18:22

- |

Анализ компании — это не всегда про сравнение и выведение финансовых показателей. Это и знакомство с реальными процессами производства и работы предприятия.

С этим пониманием мы поехали в Красноярск чтобы посмотреть, как работают предприятия холдинга Goldman Group. Посмотрели на процесс мясопереработки, работы технологичных систем предприятий и оценили степень представленности продукции в регионе. И увидели много других интересных вещей.

Плейлист серии роликов:https://www.youtube.com/playlist?list=PLZoPdZKahK_vGtGwDnFQ5dqr2dEDaa52k

( Читать дальше )

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 29 ноября 2019, 08:10

- |

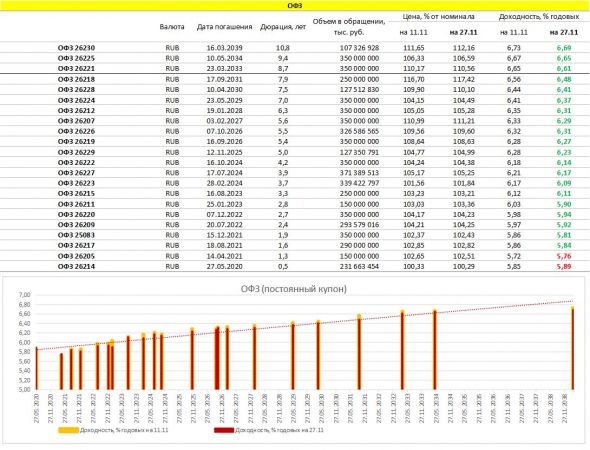

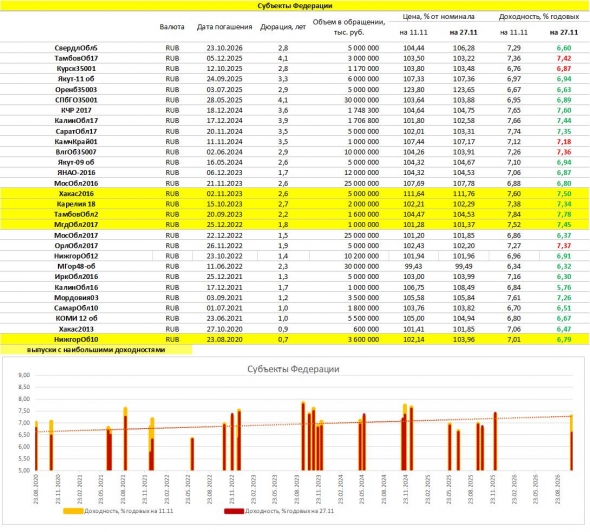

Слухи о росте доходностей ОФЗ оказались «несколько преувеличены». Снижение доходностей за последние 2 недели, хотя и незначительное, но есть. Правда, оно укладывается уже в сотые доли процента. Тогда как короткие бумаги вовсе остановились в росте стоимостей, или даже чуть снизились. Причем выше ключевой ставки (6,5%) имеют доходность облигации с погашением через 13 лет. То, что зависимость между сроком погашения и доходностью прямая – хорошо, рынок не перешел в нездоровое состояние. Но он дорого, и поспорить с этим сложно. Разговоры о том, что дальнейшее снижение ключевой ставки даст новый стимул к его росту (и снижению доходности), не лишены лукавства или наивности. Даже если ставка упадет до 6%, она всего лишь сравняется с доходностью 5-летних ОФЗ. Госбумаги как альтернатива депозиту – идея. Как инструмент спекулятивного заработка на приросте тела – не перспективно.

( Читать дальше )

Коротко о главном на 29.11.2019

- 29 ноября 2019, 08:09

- |

- Московская биржа зарегистрировала облигации ООО «Эбис» серии БО-П02 объемом 150 млн рублей;

- «Обувь России» сообщила о готовящемся втором выпуске биржевых облигаций объемом 1 млрд рублей, ставка ежемесячного купона составит 12% годовых;

- «ТЕХНО Лизинг» сообщил об открытии кредитной линии в МСП банке на 250 млн рублей сроком на 5 лет;

- «ИСКЧ» сообщил об отчуждении права на ноу-хау в пользу «ММЦБ»;

- «ДелоПортс» сообщило о совершении существенной сделки контролирующей компании — «УК „Дело“

Суммарный объем торгов по 84 выпускам составил 141,9 млн рублей, средневзвешенная доходность — 13,86%. Рейтинги ВДО по результатам вчерашнего дня в ВДОграфе

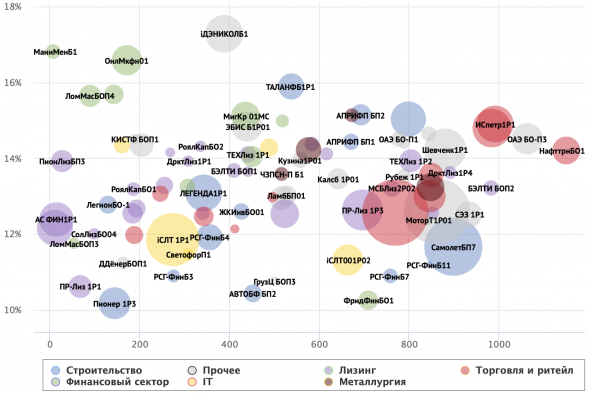

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

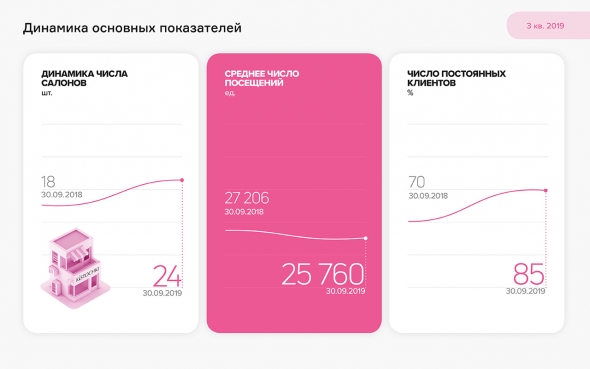

Аналитическое покрытие студий KISTOCHKI за 9 месяцев 2019 г.

- 29 ноября 2019, 08:04

- |

Ключевые тезисы:

- К началу октября количество студий маникюра и педикюра KISTOCHKI выросло до 24 ед.

- Среднемесячное число клиентов за 9 месяцев 2019 г. составило 25,8 тыс. человек против 27,2 тыс. по итогам января-сентября 2018 г. Таким образом, посещаемость снизилась за год на 5%. Как следствие, сократился оборот компаний, работающих под брендом KISTOCHKI.

- Также на снижение оборота повлияло уменьшение выручки на клиента, которое составляет от 10% до 18% в зависимости от месяца.

( Читать дальше )

Виртуальная экскурсия на производство «Ультра»

- 28 ноября 2019, 14:29

- |

В честь своего 20-летия компания сняла видеоролик, рассказывающий об истории развития и иллюстрирующий текущие производственные мощности.

Основные производственные участки расположены в городе металлургов – Белорецке (республика Башкортостан). Современное оборудование обеспечивает полный цикл производства различных изделий – металлических декоративных и промышленных сеток, лент, гнутых профилей, мебели из металла.

Компания работает над увеличением производительности. Участок по производству металлических стеллажей на момент ввода в эксплуатацию в 2016 году изготавливал 10-15 тысяч комплектов ежемесячно. Сегодня эта цифра выросла до 35 тысяч. Продукцию компании можно найти на полках федеральных розничных сетей, самой крупной из которых по объему продаж является «Леруа Мерлен».

В 2019 году компания выпустила биржевые облигации с целью организации производства новой продукции — универсальных модульных стеллажей.

Размещение облигаций АПРИ "Флай Плэнинг" близится к завершению, а "Ист Сайбрериан петролеум" - к экватору

- 28 ноября 2019, 08:44

- |

Оба выпуска должны разместиться до середины декабря. Скорее — раньше.

Оба выпуска должны разместиться до середины декабря. Скорее — раньше.Размещение третьего выпуска облигаций АО АПРИ «Флай Плэнинг», несмотря на небольшую приостановку день назад, идет активно и завершится в ближайшие дни. Несколько даже опережающими темпами происходит размещение дебютного выпуска облигаций ООО «Ист Сайбериан петролеум», за 3 первых дня размещено более 40% выпуска.

Скрипт участия в первичном размещении АПРИ:

— наименование облигации: АПРИ Флай Плэнинг АО БО-П03 (краткое наименование: АПРИФП БП3)

— ISIN: RU000A101178

— регистрационный номер: 4B02-03-12464-K-001P от 05.11.2019

( Читать дальше )

Коротко о главном на 28.11.2019

- 28 ноября 2019, 07:44

- |

- «Торговое предприятие „Кировский“ планирует 4 декабря начать размещение дебютного выпуска на 1,2 млрд рублей, ставка первого купона установлена на уровне 11,5% годовых;

- ФПК „Гарант-Инвест“ планирует во второй половине декабря собирать заявки на выпуск „зеленых“ бондов объемом 500 млн рублей;

- »Левенгук" разместил выпуск коммерческих облигаций объемом 40 млн рублей за один день торгов

Размещение коммерческого выпуска «Левенгук» и традиционные итоги торгов в интерактивной карте и рейтингах ВДОграфа

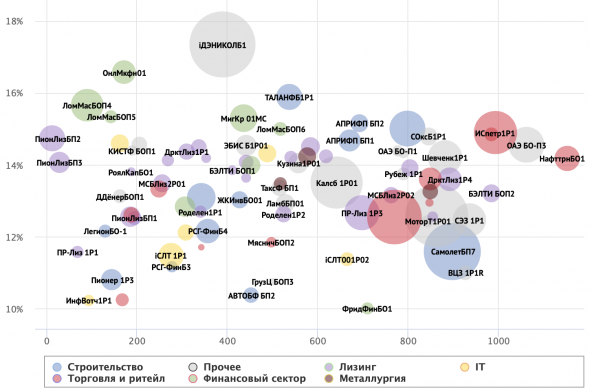

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

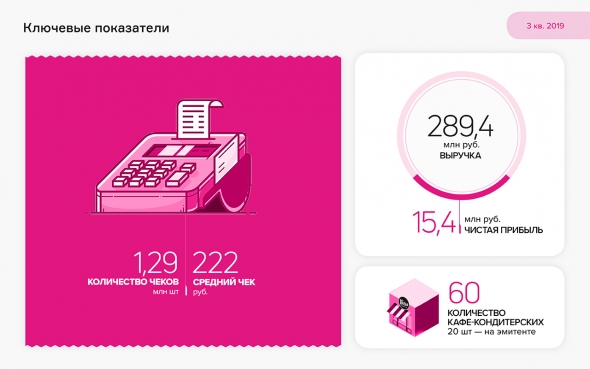

Ключевые показатели кондитерских Kuzina в аналитическом покрытии за 9 мес. 2019 г.

- 27 ноября 2019, 13:46

- |

В сентябре ООО «Кузина» успешно дебютировало на фондовом рынке, разместив облигации объемом 55 млн рублей с целью увеличения сети в Москве. Запуск первого кафе на инвестиции состоялся уже в ноябре 2019 г. Заведение стало девятым в московской сети. О финансовых показателях эмитента после выхода на биржу читайте в нашем обзоре.

Ключевые тезисы:

- Активы ООО «Кузина» с начала года увеличились до 299 млн рублей (+25,3%). Основным источником финансирования выступала собственная прибыль компании. Размер собственного капитала вырос за 9 месяцев текущего года до 159 млн рублей.

- В структуре активов 80% — ликвидные. В оборотных активах наибольшую долю занимают финансовые вложения, что связано с сосредоточенностью ключевых финансовых потоков на ООО «Кузина». В том числе, общество выступает инвестором во внутренние проекты группы.

- Финансовый долг компании составил 99 млн рублей. В результате показатели долговой нагрузки выросли: отношение долг / EBIT составило 2,96x, долг в выручке — 25%.

( Читать дальше )

ВДО упали в цене?

- 27 ноября 2019, 09:04

- |

Или нам это только кажется?

Или нам это только кажется?Присоединяясь к более-менее бурным обсуждениям владельцев высокодоходных облигаций, что цены части этих облигаций ушли ниже номинальных. Правый край графика высокодоходных облигаций от Cbondsотображает незначительную коррекцию. В прошлом году были более заметные негативные тенденции. Но тогда обсуждений не было. В силу недостаточности обсуждающих. Сейчас инвесторов в секторе – несколько тысяч. Кворум есть. Однако реакция на малозначительное отклонение графика вниз – реакция не вполне зрелая. Облигации будут колебаться цене. И то, что мы видим, когда ряд выпусков снизился на доли процента и даже 1-2% – обычный штиль. Будет и качка. Сектор уже пережил глубокую облигационную коррекцию прошлого года. Тогда индекс ОФЗ упал почти на 10%, корпоративные облигации – примерно на 5%. ВДО выстояли. Пусть это обстоятельство чуть успокоит сомневающихся. ВДО – бумаги с короткими сроками гашения и высокими купонами. Если эмитент здоров, уронить их сложно: слишком быстро растет доходность в ответ на снижение цены. Потому на этом рынке лучше следить за состоянием кредитоспособности эмитента, а не за неизбежной волатильностью.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал