бпиф

❗️ БПИФы ВТБ — самые низкие комиссии на рынке

- 09 октября 2020, 16:01

- |

Очень приятные новости! 🙂

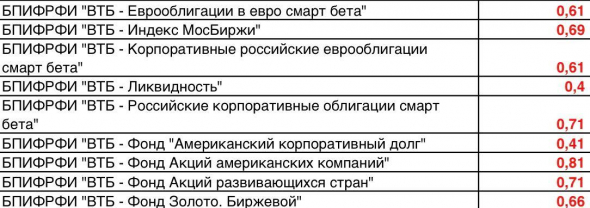

Стоимость чистых активов биржевых фондов ВТБ Капитал Инвестиции превысила 5 млрд рублей и в связи с этим мы снижаем комиссию по ним!

🔹 максимальная комиссия по биржевым фондам ВТБ теперь не превышает 0,81 %;

🔹 самая минимальная комиссия у фонда ВТБ Ликвидность — 0,4 %;

🔹 Американский корпоративный долг — не более 0,41 %;

🔹 брокерская комиссия за сделки с БПИФ составляет 0%.

Участие в IPO и SPO

- комментировать

- ★7

- Комментарии ( 30 )

Новости компаний — обзоры прессы перед открытием рынка

- 09 октября 2020, 09:11

- |

Акциям «Аэрофлота» не хватает пассажиров. Управляющих беспокоят перспективы отрасли

Размещение акций «Аэрофлота» не вызвало большого спроса со стороны российских институциональных инвесторов. Их не привлекла даже цена 60 руб., оказавшаяся более чем на 20% ниже конца сентября, когда были объявлены параметры SPO. Опрошенные “Ъ” представители управляющих компаний говорят о высокой неопределенности ближайших перспектив компании, хотя допускают появление интереса к ней через год. В результате итоги размещения могут оказаться похожими на результаты недавнего IPO «Совкомфлота», когда помимо якорных инвесторов значительную долю акций выкупили физлица.

https://www.kommersant.ru/doc/4522108

Биржевые фонды пошли в народ. Управляющие компании борются за частных инвесторов

( Читать дальше )

На Московской бирже начались торги паями БПИФ еврооблигаций российских эмитентов и развивающихся стран

- 08 октября 2020, 14:51

- |

8 октября 2020 года на Московской бирже начались торги паями биржевого паевого инвестиционного фонда (БПИФ) "ВТБ – Еврооблигации в евро смарт бета".

Торговый код – VTBY.

Портфель фонда составлен из еврооблигаций российских эмитентов и развивающихся стран, номинированных в евро.

Стратегия ориентирована на консервативных инвесторов.

Предельный размер комиссий БПИФа – 0,69% годовых.

Маркетмейкер — ВТБ Капитал Брокер.

сообщение

УК Открытие выпустило свой первый БПИФ.

- 29 сентября 2020, 10:58

- |

Особо оригинальничать не стали и выпустили свой «всепогодный» портфель.

Однако, данный БПИФ совсем не похож на Тинькоффский, о котором я писал ранее.

Название: БПИФ «Открытие – Всепогодный»

Тикер: OPNW

Индекс: SPBOAW, Open All-Weather

Валюта торгов: $

Стоимость одного пая: приблизительно 1$

Что внутри:

Наш любимый S&P 500

SPDR S&P 500 ETF (SPY)

Expence ratio: 0.09%

12m Trailing Yield: 1.76%

Вес в фонде: 20%

Развивающиеся рынки

iShares MSCI Emerging Markets ETF (EEM)

Expence ratio: 0.68%

12m Trailing Yield: 2.60%

Вес в фонде: 18%

Недвижимость США

iShares U.S. Real Estate ETF (IYR)

Expence ratio: 0.42%

12m Trailing Yield: 3.26%

Вес в фонде: 17%

Длинные и среднесрочные корпоративные облигации США

iShares iBoxx $ Investment Grade Corporate Bond ETF (LQD)

Expence ratio: 0.14%

12m Trailing Yield: 2.91%

Вес в фонде: 21%

Золото

SPDR Gold Trust (GLD)

Expence ratio: 0.40%

Вес в фонде: 24%

Расходы и комиссии БПИФ:

( Читать дальше )

Московская биржа - начались торги паями долларового БПИФа

- 28 сентября 2020, 18:32

- |

28 сентября 2020 года на Московской бирже начались торги паями БПИФ «Открытие – Всепогодный» под управлением УК «Открытие». Торговля осуществляется в долларах США.

Торговый код – OPNW.

БПИФа состит из следующих ETF:

- SPDR S&P 500 на «голубые фишки» рынка акций США,

- iShares MSCI Emerging Markets на развивающиеся рынки,

- SPDR Gold Shares на золото,

- iShares U.S. Real Estate на акции сектора недвижимости США,

- iShares iBoxx $ Investment Grade Corporate Bond на корпоративные облигации, торгуемые в США.

В момент формирования фонда «Открытие – Всепогодный» доли каждого из перечисленных активов будут составлять от 15 до 25% от общего портфеля.

Ежегодно, в последний торговый день года, будет осуществляться ребалансировка портфеля с целью приведения активов к равным долям в 20%.

сообщение

invest отчёт 1

- 16 сентября 2020, 16:25

- |

( Читать дальше )

Я хотел купить фонд Альфа-Капитал Европа 600 (AKEU) в свой инвестиционный портфель, но не стал. Рассказываю, почему

- 15 сентября 2020, 14:43

- |

Биржевой фонд Альфа-Капитал Европа 600 (тикер: AKEU) — это фонд, состоящий из акций шести сотен крупнейших европейских компаний.

В него входят такие известные имена как Nestle, Allianz, Siemens, Loreal, Danone и многие другие из Великобритании, Франции, Швейцарии, Германии и ещё 9 стран Европы.

AKEU номинирован в евро и продаётся на Московской бирже, его можно купить через своего брокера.

Вроде всё звучит неплохо: Европа, крупнейшие компании, в евро… так почему я решил не брать его? Есть две основных причины.

Причина 1: результативность

Этот фонд существует совсем недолго — всего один год. Однако, индекс компаний, который лежит в основе фонда, имеет уже достаточно долгую историю.

( Читать дальше )

Налоги на валютные БПИФ

- 02 сентября 2020, 18:29

- |

Пример 1. БПИФ торгуется в долларах, цена паев выросла.

В какой валюте платится налог при продаже? Если в рублях — какая обычно дата берется для конвертации долларовой прибыли в рубли и вычета с нее налогов?

Пример 2. БПИФ торгуется в рублях, цена паев выросла из-за роста доллара к рублю.

Налог за валютную переоценку платится при продаже паев?

P.S. Все случаи продажи паев до 3х лет владения.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал