бонды

Второй пошел! (Дефолт-2.0 Аргентина)

- 20 апреля 2020, 22:23

- |

Крупнейшие держатели гособлигаций Аргентины отклонили предложение правительства о реструктуризации ее внешнего долга на общую сумму порядка $83 млрд, что повышает вероятность девятого по счету дефолта страны. Предложение правительства Аргентины позволит держателям вернуть в среднем около $0,35 на $1 номинала облигаций (при списании 62% купонных выплат на общую сумму $38 млрд и 5,4% суммы основного долга на $3,6 млрд.). Очередные выплаты по внешнему долгу — порядка $500 млн. 22 апреля, и стране дается 30-дневный льготный период на осуществление выплат.

В ноябре 2019 Аргентина отказалась платить по кредитам МВФ. Агентство S&P Global Ratings тут же понизило суверенный рейтинг Аргентины до «SD» (выборочный дефолт). Теперь высшее руководство страны настаивает на реструктуризации внешнего долга. Это 100 миллиардов долларов, и почти половина — займы у МВФ. В противном случае Буэнос-Айрес объявит дефолт, что еще больше дестабилизирует экономику, разогнав и без того зашкаливающую инфляцию (по итогам года — больше 50%).

Ранее

07.03.2020 правительство Ливана впервые в истории объявило дефолт из-за «сожравшей страну коррупции», не погасив еврооблигации на $1,2 млрд. на Люксембургской фондовой бирже в долларах.

--------------------

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Бонды России, технические аспекты

- 14 апреля 2020, 15:42

- |

Это была коррекция десяти лет, цели (я верую в это)

внизу должны быть на примере Эллиота

я вот даж по фундаменту- ну откуда у минфина будут бапки на выплаты? только если ослабить рубь и отдать,

но рубь держут что бы не больно много платить мзды в долларах, но минфин ведь может напрямую отдать свою кубышку в долларах на покрытие мзды? может, так что по-ходу кто-то перезакупается,

теория того что когда в России закончится нефть, начнут делать нефть из людей — в силе.

Через какое время восстановятся еврооблигации?

- 12 марта 2020, 12:17

- |

Я в ах-е немного, мой первый кризис (

Не знал, что из евробондов РФ в тч надо было сразу выскакивать при развороте рынка облигаций.

Сейчас просадка 3% где-то по всём моим бондам.

Увсё.

- 20 декабря 2019, 18:42

- |

похоже что 625 это дно

по индексу бондов

ну как бы пробили флаг но пробой может быть и ложным а может и не быть

( Читать дальше )

Среда, 23 октября. Помним, жалеем, скорбим.

- 23 октября 2019, 09:16

- |

Дамы и господа! Сегодня – исторический день. От имени всех котов фондового рынка прошу вас почтить вставанием и минутой молчания память всех павших смертью храбрых на фондовом рынке. Ровно 90 лет назад, в среду, 23 октября 1929 года, на фондовой бирже Нью-Йорка случилось падение цен на акции, которое вскоре переросло в страшный обвал фондовых рынков, который положил начало Великой Депрессии 1930-х.

Предлагаю вашему вниманию документальный фильм, который достоверно и подробно воссоздает хронологию событий.

www.youtube.com/watch?v=5CvNZSlr6Ao

«Вкладывать деньги в акции – не только безопасно, но и надежно и солидно».

«Рассказы о нажитых за ночь состояниях, мысль о рынке быков, где цены только растут, будоражили воображение».

«Какая легкая добыча! С утра я заработал на бирже ХХХ долларов…».

«Людьми почти всегда движет жадность».

«Нас ждет прекрасное будущее».

( Читать дальше )

Куда пропал зеленый с тек.счета портфеля или готовность брокера в решении твоей проблемы.

- 18 октября 2019, 15:59

- |

Завел у одного из праймов брокерский — была хорошая новость и послабление в ведении брокерского, из-за чего он, на мой субъективный взгляд, стал выгодным для торговли. Да и косвенные факторы говорили за: приложение есть и отвечают быстро, надежный, переводы ДС происходят быстро, все замечательно казалось мне. Завел средства, собрал на радостях портфель долгосрочный: акции, бонды, немного кеша для докупки.

А сегодня открываю терминал, дабы посмотреть, как идут дела и вижу, что куда-то улетел Ярослав Мудрый с моего счета.

Проверил цену покупки ЦБ, ( к плюсам этого прайма — в квике в Таблице лимитов отражаются цены покупки, хотя другой тоже прайм, даже после оф. заявление забил на устранения этой проблемы, так и делаешь каждый раз запрос на совершенные сделки, чтобы вспомнить цену приобретения или параллельно приходится вести ексельку с фиксацией цены приобретения ЦБ) рынке относительно бумаг в портфеле штиль, даже небольшой плюс есть.

( Читать дальше )

Облигации - как отфильтровать в списке ММВБ нужные?

- 02 октября 2019, 22:03

- |

Заинтересовался корпоративными бондами и для их изучения скачал список ценных бумаг с ММВБ.

В таблице куча кодов и всяких названий, которые малость ставят в тупик...

Многие из тех бондов, которые есть списке, отсутствуют в терминалах.

Есть ли способ найти сводную таблицу по бондам (всем) из которой бы я понял, что:

1) бумага свободно продается на бирже

2) имеет постоянный купон

3) является ликвидной

Всем спасибо и заранее сорри, если мой вопрос показался глупым

DANYCOM.Mobile предоставляет держателям своих облигаций бесплатную мобильную связь

- 28 августа 2019, 21:05

- |

DANYCOM.Mobile предоставляет инвесторам ООО «ДЭНИ КОЛЛ» бесплатную мобильную связь. Держателям одного и более бондов доступен тарифный план «Бесплатный Плюс», который включает 30 минут на звонки любым операторам по России, 50 SMS и 2 Гб трафика. Инвесторам, которые приобрели более 100 ценных бумаг компании – тариф «Кислород 0», в рамках которого доступно 300 минут на звонки любым операторам, 50 SMS и 10 Гб трафика.

Ставка ежеквартальных купонов биржевых облигаций ООО «ДЭНИ КОЛЛ» составляет 13,5% годовых. Для покупки облигаций компании необходим брокерский счет клиента, открыть который можно у партнера «ДЭНИ КОЛЛ» – компании «БКС Брокер». Приобрести облигации ООО «ДЭНИ КОЛЛ» можно по тикеру iДЭНИКОЛБ1 (ISIN RU000A100M47) или связавшись с менеджером DANYCOM по номеру телефона 8 800 350 00 10. В случае самостоятельной покупки облигаций компании необходимо предоставить подтверждающие документы (отчет брокера) на электронную почту customer@danycom.ru для подключения бесплатной мобильной связи.

( Читать дальше )

Инвесторы пересиживают временное снижение рубля

- 21 августа 2019, 09:33

- |

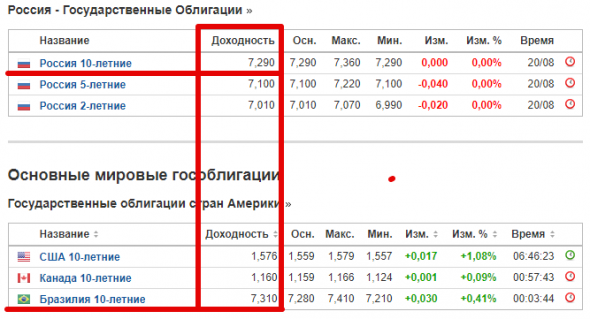

Во времена, когда проценты по гособлигациям минимальны, а любой фондовый рынок грозит обвалом, деньги все же надо где-то держать. Традиционно это происходит в таких валютах как франк и йена, в таких товарах как золото и в таких бумагах как облигации.

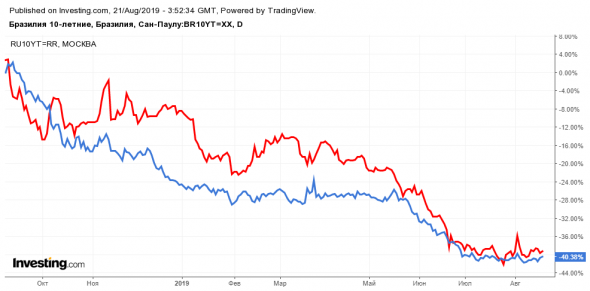

И одними из самых привлекательных бумаг, это облигации стран, где высокая ключевая процентная ставка. К таким странам относится Россия и Бразилия.

И стоит отметить, что наши страны реально выступили убежищем для капитала. Это видно по динамике стоимости долговых бумаг

( Читать дальше )

Мысли вслух...

- 16 августа 2019, 10:34

- |

Всем доброго дня и долгого здравия! В Moscow city отвратная серая погода с дождём… Смотрю… «радуюсь»! Лето выдалось аховое.(((

Поливает дождь во всю и Fireblade стоит и грустит в гараже… Заставляя меня угнетенно существовать и грустить...

Давеча читал интересные материалы:

1. от independent_man - https://smart-lab.ru/blog/556347.php

2. от Тимофей Мартынов - https://smart-lab.ru/blog/556323.php

3. от Юрий М. - https://smart-lab.ru/blog/556282.php

И вот очень интересно стало, как грядущая рецессия США отразится на Российском фондовом рынке.

Наверное самые глупые вопросы будут из разряда когда и из какой отрасли покупать акции?

Стоит ли вкладывать в облигации гос долга РФ?

И вообще что делать на таком наверное медвежьем рынке...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал