аналитика

Альфа-Банк начал аналитическое покрытие Группы Arenadata 📑

- 18 августа 2025, 17:42

- |

Всем привет!

Аналитики Альфа-Банка выпустили отчет по Группе Arenadata с рекомендацией «Покупать», полная версия доступна по ссылке

📊 Основные выводы из отчета:

🔸Arenadata – ведущий разработчик ПО на рынке систем управления и обработки данных, поставщик инновационных решений для крупных B2B/B2G клиентов. По оценке ЦСР, в 2024 г. компания является безусловным лидером в сегменте аналитических СУБД с долей 25%.

🔸На текущий момент в портфеле компании 15 продуктов, охватывающих все этапы работы с данными, флагманским продуктом является реляционная аналитическая СУБД Arenadata DB.

🔸 Быстрый рост объемов данных ведет к непрерывному росту спроса на решения по их управлению и обработке. По прогнозу ЦСР, рынок систем управления и обработки данных вырастет с 90 млрд руб. в прошлом году до ~250 млрд руб. к 2031 г. (СГТР 16%), а рынок СУБД останется крупнейшим сегментом, объем которого к 2031 г. приблизится к 140 млрд руб. (СГТР 15%).

🔸 Помимо органического роста за счёт стремительного увеличения объема данных и цифровизации, спрос на продукты Arenadata будет поддерживаться импортозамещением решений иностранных вендоров (Oracle, Microsoft, Teradata, IBM, SAP). На данный момент финансовый сектор, промышленность и госсектор составляют более 85% клиентов компании.

( Читать дальше )

- комментировать

- 307

- Комментарии ( 2 )

🏦 Банк «Санкт-Петербург»: расходы на резервы по кредитам растут

- 18 августа 2025, 12:14

- |

Банк северной столицы опубликовал результаты отчета по РСБУ за июль 2025 года:

🟢Выручка выросла на 20,4% год к году и составила 8,8 млрд рублей.

🟢Чистая прибыль снизилась на 58,4%, до 1,9 млрд рублей, однако квартал к кварталу чистая прибыль выросла на 200 млн рублей.

🟢ROE (рентабельность капитала) — 10,3%.

🟢Чистый процентный доход вырос на 27,5%, до 7 млрд рублей.

🟢Чистый комиссионный доход снизился на 24,5%, до 0,9 млрд рублей.

🟢Операционные расходы выросли на 5,4% и составили 2,5 млрд рублей. Расходы на резервы по кредитам составили 2,8 млрд рублей.

🟢Кредитный портфель до вычета резервов на конец июля составил 824,9 млрд рублей, снизившись с начала квартала на 2,1%. Средства клиентов — 737,8 млрд рублей.

Финансовые результаты БСПБ за июль показывают, что динамика чистой прибыли немного пострадала во многом из-за увеличения резервов по кредитам. При этом растет и объем проблемных займов. Тем не менее в условиях по-прежнему высокой ключевой ставки банк остается главным бенефициаром дорогих денег, что позволяет ему чувствовать себя достаточно уверенно. Мы оцениваем, что по итогам первого полугодия 2025 года банк может направить на дивиденды порядка 25–27 рублей на акцию. Более точные ожидания можно будет скорректировать после публикации отчетности по МСФО, которая выйдет уже на этой неделе.

( Читать дальше )

Объём ФНБ в июле 2025 г. незначительно снизился. Помощь ВТБ в виде суборда и огромные инвестиции в проект Газпрома. ФБ ждёт дивидендов.

- 18 августа 2025, 11:01

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за июль 2025 г. По состоянию на 1 августа 2025 г. объём ФНБ составил 13,08₽ трлн или 5,9% ВВП (в июне — 13,09₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 3,95₽ трлн или 1,8% ВВП (в июне — 4,12₽ трлн). Министерство существенно нарастило инвестиции в этом месяце — 334,4₽ млрд (в июне — 16,1₽ млрд), 200₽ млрд были инвестированы в банковский суборд ВТБ (скажем спасибо дивидендам) для проекта Газпрома Усть-Луга, 133,4₽ млрд достались так же проекту Газпрома Усть-Луга (в прошлом году потратили 226₽ млрд, в этом уже 544,9₽ млрд), только через депозит ВЭБ. РФ. IMOEX в июле снизился на ~110 пунктов по сравнению с июнем, но неликвидная часть подросла на 160₽ млрд (спасибо инвестициям), ликвидная часть просела на 170₽ млрд из-за инвестиций (продажа валюты и золота).

📈 Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 1240,3₽ млрд (в июне — 1106,2₽ млрд);

( Читать дальше )

📅 Торговый план: ЗОЛОТО (XAUUSD) — 18 августа 2025

- 18 августа 2025, 08:14

- |

🚀 УТРЕННИЙ ВЗРЫВ: ЗОЛОТО СПАСЛОСЬ ОТ ПРОБОЯ 3325!

▫️ Резкий рост с 3325 → 3356 → сигнал: «медвежий капкан».

▫️ Причина: Обвал Bitcoin до $115,400 → паника → бегство в защитные активы.

▫️ Ключевой вывод: Уровень 3330-3340 подтвердил священную зону покупателей.

📊 УРОВНИ ДНЯ

🔺 Поддержка

3345-3350 → Зона утреннего импульса

3330-3335 → Сильный рубеж

🔻 Сопротивление

3370-3375 → Максимум августа

3385-3390 → Ключевая цель при пробое тренда

⚡ ТОРГОВЫЕ СЦЕНАРИИ

🎯 СЦЕНАРИЙ 1 (80%): РОСТ (LONG)

▪️ Вход: 3352-3356

▪️ Тейки: 3365 (50% позиции) → 3375 (50% позиции)

▪️ Стоп: 3347

🎯 СЦЕНАРИЙ 2 (20%): ПРОДАЖИ (SHORT)

▪️ Вход: 3373-3377

▪️ Тейки: 3355 (50% позиции) → 3340 (50% позиции)

▪️ Стоп: 3383

📈 ГЛУБИННЫЙ АНАЛИЗ

1️⃣ Причина скачка:

— Margin-call по BTC: Ликвидация $580 млн позиций → паника → бегство в золото.

( Читать дальше )

Аукционы Минфина — устойчивый спрос в ОФЗ при инфляционных ожиданиях, Индекс RGBI продолжает бить рекорды этого года.

- 17 августа 2025, 12:04

- |

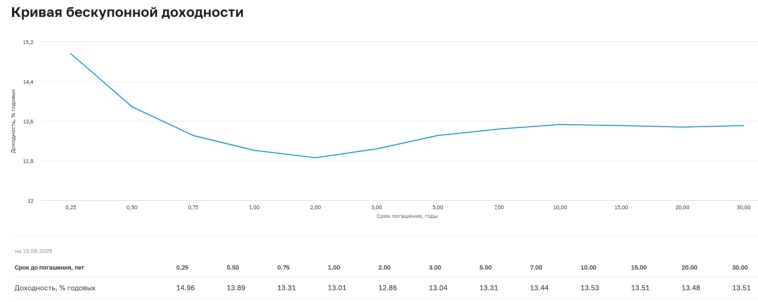

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 121 пунктов, с учётом дефляции 4 неделю подряд и переговоров Трампа/Путина индекс поставил очередной рекорд этого года — 121,67 пункта:

🔔 По данным Росстата, за период с 5 по 11 августа ИПЦ снизился на -0,08% (прошлые недели — -0,13%, -0,05%), с начала месяца -0,15%, с начала года — 4,20% (годовая — 8,58%). Месячный пересчёт июльской инфляции составил 0,57% (это ниже недельных данных, которые показывали 0,65%) — это выводит нас на ~7% saar, но июльское повышение тарифов внесло неоспоримый вклад в ИПЦ, около 0,75%, то есть по факту месяц получился дефляционный (-0,18%). Темпы августа удивляют в хорошем смысле, у нас 4 подряд дефляционная неделя, не зря же Центробанк снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18%.

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн).

( Читать дальше )

📈 Нейросети на службе инвестора: миф или рабочий инструмент?

- 17 августа 2025, 00:43

- |

Как нейросети меняют подход к инвестициям

Фондовый рынок всегда был гонкой скоростей: кто быстрее нашёл информацию, тот и заработал. Сегодня на помощь инвестору приходят нейросети — инструменты, которые анализируют данные в десятки раз быстрее человека.

Они уже применяются:

в крупных инвестиционных фондах,

частными аналитиками,

трейдерами, которым важно оперативно реагировать на новости.

Анализировать отчёты и новости.

ИИ способен обработать десятки страниц корпоративных документов и выделить ключевые драйверы и риски.Оценивать настроение рынка.

Нейросети отслеживают тональность в СМИ, социальных сетях и на форумах, фиксируя рост паники или оптимизма.Находить скрытые взаимосвязи.

Алгоритмы выявляют корреляции между акциями, товарами и валютами, которые сложно заметить вручную.Экономить время.

Вместо рутинного “копания в данных” инвестор получает готовые инсайты и концентрируется на стратегии.

( Читать дальше )

Сделки нет: насколько это критично? Дальнейшие перспективы

- 16 августа 2025, 14:13

- |

Для Трампа же это поражение и как бы он не старался скрыть разочарование, ему это не особо удалось. Судить это можно по нескольким вещам:

Дипломатический успех Путина:

• Конец изоляции? Встреча показала: с Россией снова вынуждены считаться. Западные СМИ ждали провала Москвы, но вместо этого – полноценные переговоры на высшем уровне.

• Трамп не смог продавить свою повестку – ни по Украине с частичной заморозкой военных действий ни по санкциям. Значит, позиция России оказалась сильнее.

Поражение Трампа:

• Скрытое разочарование – видно по сжатому формату, отменённым планам и нехарактерной для него пресс-конференции без вопросов.

• Никакой «сделки» – а ведь он явно рассчитывал на громкий успех перед всем мировым сообществом. Вместо этого – туманные обещания о «будущем урегулировании».

( Читать дальше )

Путин и Трамп договорились договариваться. Что будет с курсом рубля? Мои позиции

- 16 августа 2025, 12:54

- |

Всех приветствую!

Это видео можно посмотреть на You Tube www.youtube.com/watch?v=_5Q7zrf72Tw

( Читать дальше )

ЦИАН после льготной ипотеки: потенциал и подводные камни

- 15 августа 2025, 15:15

- |

Приветствую, дамы и господа инвесторы.

Сегодня разберём одну компанию с необычной, но очень прибыльной бизнес-моделью — и проведём параллель с… McDonald's.

Звучит странно? На первый взгляд, ЦИАН и McDonald's — совсем из разных миров. Но если копнуть глубже, общих черт окажется больше, чем кажется.

РАЗБОР БИЗНЕСА

ЦИАН — это российская онлайн-платформа с объявлениями о продаже и аренде жилья, коммерческой недвижимости и земельных участков.

Вот так выглядит распределение выручки между сервисами компании:

Основные сервисы:

Размещение объявлений — 53% выручки

Лидогенерация для застройщиков — 31% выручки

Медийная выручка — 9%

Ипотека и электронная регистрация — 7%

Компания расширяет свой функционал в других направлениях, что диверсифицирует бизнес.

Деятельность охватывает все регионы РФ, но активность сконцентрирована в столичном регионе — 68% выручки генерируется в Москве и МО.

( Читать дальше )

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

- 15 августа 2025, 12:00

- |

Рост инвестиций в офисы, авторские фонды и восстановление первичного рынка в Москве

📊 Новости в мире финансов и инвестиций:

Росстат фиксирует дефляцию с 5 по 11 августа в России в размере 0,08%. Годовая инфляция замедлилась до 8,55%.

Банк России ожидает снижения годовой инфляции до 8,5% по итогам третьего квартала 2025 года, что ниже показателя второго квартала (9,4%) и апрельского прогноза (10,1%). По данным ЦБ, замедление инфляции связано с жесткой денежно-кредитной политикой.

С марта по июнь количество регионов с инфляцией выше 10% снизилось с 57 до 36, сообщил ЦБ. Однако этот показатель остается выше уровня декабря. Общероссийская инфляция замедлилась до 9,4%, но сохраняется на высоком уровне.

🗨️«Замедление уровня инфляции стало заметным трендом. Это создает предпосылки для изменений в политике регулятора, включая более решительные действия по снижению ключевой ставки. Поддержку этому сигнализируют различные отрасли экономики: машиностроение, производственная и добывающая отрасли. Многие ожидают активных шагов по снижению ставки», — считает Анатолий Клинков, директор по взаимодействию с инвесторами ГК «А101».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал