аналитика

Boeing vs Airbus: апрельский раунд за европейцами

- 12 мая 2021, 11:22

- |

В апреле Boeing (BA) поставила заказчикам 17 самолетов, 4 из которых пришлись на Boeing 737 MAX, месяцем ранее было 19 самолетов этой модели. Причина снижения в очередных технических сложностях с самолетами компании, теперь с электрикой. Наибольший вклад в поставки внесли 9 самолетов 787 Dreamliner, также были поставлены 2 самолета 767 и 2 грузовых 777. За первые 4 месяца 2021 г. компания поставила 77 самолетов.

В апреле Boeing получила заказы на 25 самолетов из которых 5 грузовых 777 для Silk Way West Airlines, 14 самолетов 737 для Dubai Aerospace Enterprise и еще по 3 самолета 737 для Air Lease Corp и клиента, пожелавшего остаться неизвестным. В этом же месяце компания получила отказы от заказов на 17 самолетов 737 MAX. То есть общий портфель заказов (backlog) на конец апреля вырос на 8 самолетов и сейчас составляет 4 045 самолетов.

В апреле Airbus (Euronext: AIR) поставила 45 самолетов, из которых 3 A220, 2 A330neo, 6 A350 и 34 A320s. В первом квартале компания поставила 125 самолетов, 105 из которых приходятся на A320s. В апреле компания получила 48 новых заказов, все на семейство А320neo. Наибольший заказ получен от американской (!) Delta Air Lines (DAL) — 25 самолетов A321neo. При этом в апреле Airbus сообщила об отмене заказов на 22 самолета, таким образом чистый объем заказов + 26 самолетов.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Участвуйте в SPO МКБ – одного из крупнейших частных банков России

- 12 мая 2021, 10:58

- |

Уважаемые смартлабовцы!

14 мая 2021 г. состоится вторичное публичное размещение (SPO) акций ПАО «Московский кредитный банк» – одного из крупнейших негосударственных банков с высокими темпами роста бизнеса и привлекательной дивидендной политикой. Инвесторам будет предложено до 3,6 млрд акций (12,1% уставного капитала) по цене 6,30-6,45 руб.

Клиенты ГК «ФИНАМ» могут принять участие в SPO МКБ. Заявки на покупку акций кредитной организации будут приниматься через личный кабинет до 17:00 мск 13 мая 2021 года. Минимальный объем покупки ценных бумаг составляет 300 000 руб., верхний порог инвестиций не ограничен. Размер брокерской комиссии — 0,118% от суммы сделки (но не менее 1 450 руб.). Интерактивная инструкция по подаче заявки.

Факторы инвестиционной привлекательности Московского кредитного банка:

- МКБ – один из крупнейших системно значимых российских банков, занимающий шестое место по размеру активов среди всех российских кредиторов.

- С 2017 года МКБ входит в перечень системно значимых организаций ЦБ РФ.

- Чистая прибыль МКБ в 2020 г. выросла в 2,5 раза до рекордных 30 млрд руб., рентабельность собственного капитала составила высокие для сектора 16,9%.

- Стратегия развития МКБ до 2023 года предусматривает увеличение числа активных розничных клиентов до 3 млн, повышение до 30% доли комиссионных доходов. Темпы роста корпоративного кредитного портфеля составят 10-12% в год, розничного портфеля – на 20-25% в год.

- Новая дивидендная политика МКБ предусматривает выплату в виде дивидендов не менее 25% чистой прибыли по МСФО.

( Читать дальше )

20+ лет истории Кэтти Вуд

- 12 мая 2021, 09:50

- |

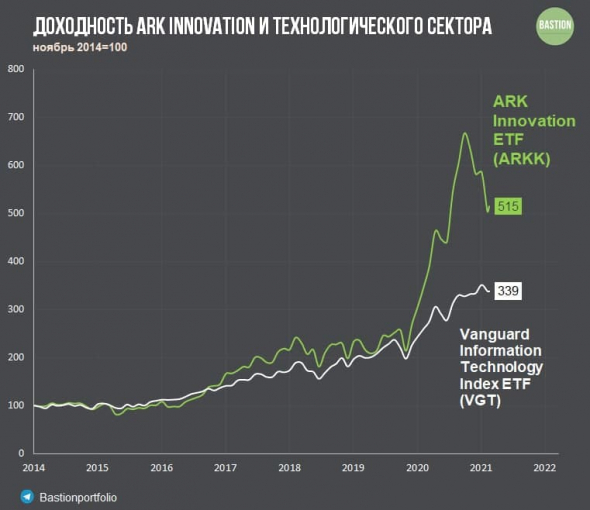

Пару лет назад мало кто слышал о новой звезде инвестиционного рынка Кэти Вуд и ее инвесткомпании Ark. Доходность в 152% по итогам 2020 года флагманского фонда, ориентированного на поиск инновационных компаний, принесла ей известность, десятки миллиардов долларов в управление и большое количество поклонников и ненавистников.

С февраля этого года эйфория по инновационным компаниями будущего начала угасать. ARK Innovation за 3 месяца потерял 32%, что породило новую порцию критики в адрес Кэтти Вуд. В основном она носит эмоциональный характер, однако можно найти и очень интересные наблюдения, как, например, в этой статье об истории карьеры управляющей.

Некоторые заметки:

1. Ставкой на инновации Кэтти Вуд занималась минимум с 1998 года. До этого она 18 лет работала портфельным управляющим и экономистом в Jennison Associates, однако результатов найти не удалось.

( Читать дальше )

Итоги недели (3-10 мая): эфириум закрепился выше $4 000

- 11 мая 2021, 18:35

- |

Комментирует Юрий Мазур, руководитель отдела анализа данных CEX.IO Broker:

В течение всей прошлой недели финансовые рынки демонстрировали разнонаправленную динамику. На товарных рынках наблюдался рост по большинству сырьевых товаров. Тем не менее, энергоносители продолжили оставаться в рамках устоявшихся диапазонов. 10 мая котировки нефти марки Brent находились на уровне $68,30 за баррель, хотя ранее пересекали отметку $69. Инвесторы опасаются, что вспышка коронавируса в Индии может повлиять на мировой уровень спроса и предложения из-за повтора локдаунов. Также вблизи уровня $70 за баррель сконцентрировано большое количество ордеров на продажу, что создает сильное сопротивление со стороны продавцов. Котировки золота по итогам прошлой недели смогли закрепиться выше $1 800 за тройскую унцию, а 10 мая курс драгметалла и вовсе составил $1 838. Участники рынка диверсифицируют свои портфели и увеличивают долю защитных активов в связи с ростом опасений из-за COVID-19 и возможного резкого роста инфляции.

( Читать дальше )

Клон Dogecoin вырос в 10 раз за 5 дней

- 11 мая 2021, 11:55

- |

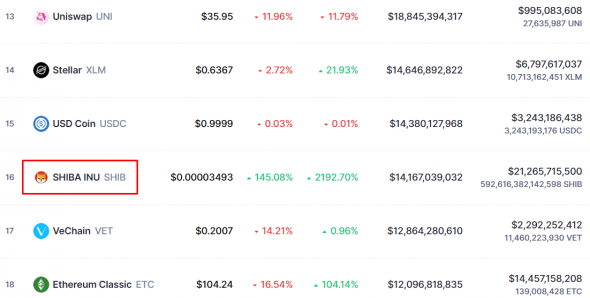

Взлет Dogecoin у одних вызвал восхищение, у других – зависть, поэтому появление клона можно считать закономерным событием. Ирония заключается в том, что хайп сработал: за пять дней монета выросла в 10 раз, а по дневному обороту занимает четвертое место.

Источник изображения: coinmarketcap.com

В то время как Bitcoin дрейфует вокруг уровня в $55 тыс., инвесторы ищут потенциал роста в альткоинах.

( Читать дальше )

GBP/USD: лимитный продавец (1.4143) как ближайшее сопротивление

- 11 мая 2021, 09:14

- |

🕘 Время просмотра ~3 мин.

Детальный аналитический обзор по основным валютным парам рынка Форекс, а также золоту смотрите далее на YouTube-канале.

( Читать дальше )

Доллар США резко падает после несельскохозяйственного сюрприза

- 10 мая 2021, 14:11

- |

- Заработная плата в несельскохозяйственном секторе значительно занижена

- Анализ курсов пар EUR/USD и GBP/USD

- Анализ курсов пар AUD/USD и NZD/USD

- Рост азиатских валют и китайского юаня

Курс Доллара США на форексе резко упал после того, как огромное снижение числа занятых в несельскохозяйственном секторе придало вес более низкой долгосрочной мантре Федеральной резервной системы. После первоначального всплеска данных о двусторонней волатильности рынки также решили, что легкие деньги на более длительный срок позитивны для рынков активов и поддержат глобальное восстановление. В результате произошла массовая ротация оборонительного позиционирования доллара США, в результате чего индекс доллара упал на 0,73% до 90,22. Хотя сегодня утром индекс доллара немного вырос, в пятницу он пробил поддержку на отметке 89,45 и теперь должен достичь отметки 90,00, а затем 89,60 в ближайшие дни.

Курс Евро стал заметным бенефициаром щедрости доллара США, пара EUR/USD прибавила 100 пунктов к 1,2160, закрывшись выше сопротивления на отметке 1,2150. Сейчас он должен оставаться на понижениях с начальной целью роста 1.2250. Фунт стерлингов был укреплен слабым долларом США в пятницу, поднявшись на 0,70% до 1,3980. Благоприятные результаты выборов в Шотландии на этой неделе показали, что он преодолел сопротивление на уровне 1.4000-1.4020, хотя он вернул некоторые из своих ранних достижений в сумеречной зоне в понедельник. Прорыв 1.4000 является значительным, и закрытие выше 1.4000 сегодня сигнализирует о том, что пара GBP/USD в ближайшие недели вырастет до 1.4300. Разница в курсах США и Японии продолжает поддерживать USD/JPY, которая остается на ничейной земле около 109,00.

( Читать дальше )

Технический анализ Акций РФ. Газпром и Сбербанк выполнили цели роста.

- 10 мая 2021, 10:06

- |

На прошедшей неделе акции Газпрома выполнили цель роста 243 рублей. Акции Сбербанка практически выполнили цель роста 320 рублей.

Акции Газпрома закрылись на уровне 241,7.

RSI перекупленность, MACDы нейтральные – состояние неявной перекупленности.

Уровни сопротивления: верхняя граница канала и 254.

Уровни поддержки: нижняя граница канала и 212.

Рекомендуется зафиксировать прибыль по длинным позициям на уровне 241,7.

Рекомендуется аккуратно торговать от верхней границы канала.

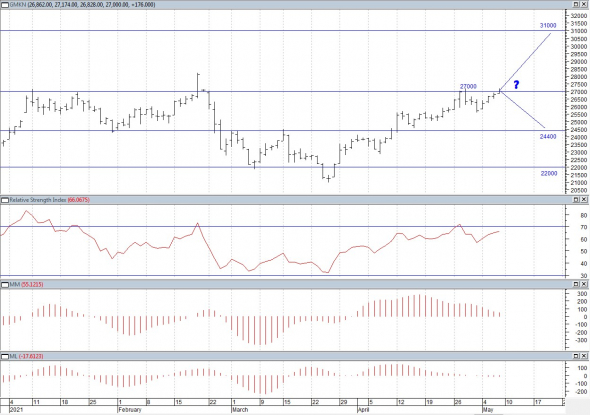

Акции ГМКН закрылись на уровне 27000.

RSI и MACDы нейтральные.

Уровень сопротивления — 31000.

Уровни поддержки: 24400 и 22000.

Рекомендуется торговать от уровня 27000.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал