аналитика

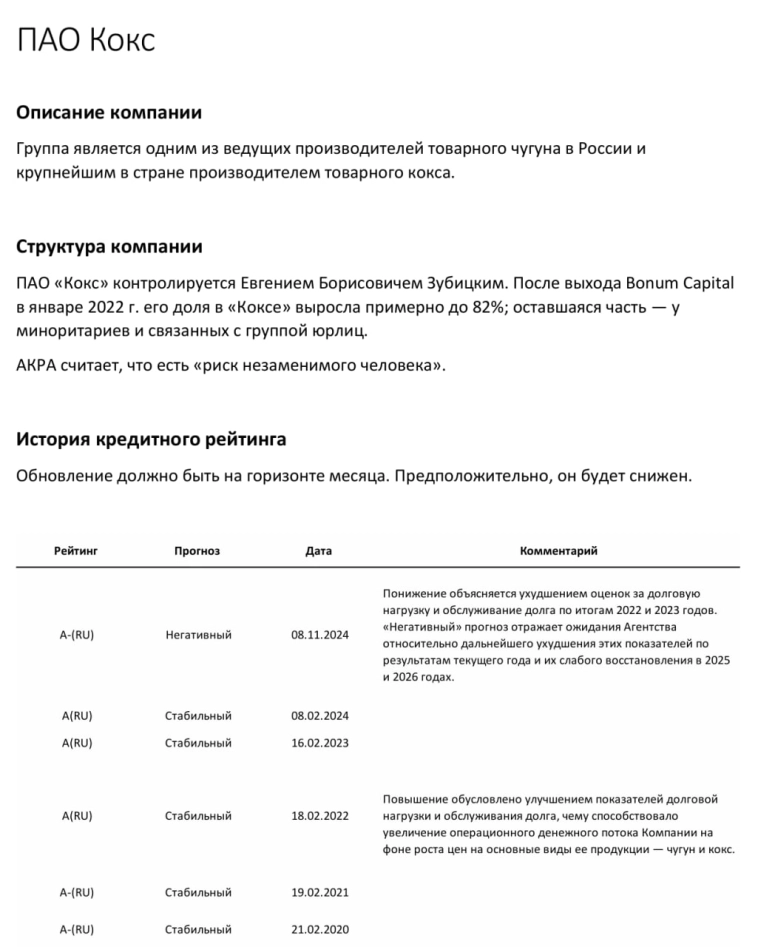

Почему мы не стали держать облигации Кокса - в справке Иволги

- 29 октября 2025, 06:50

- |

Отвечая на вопрос из нашего чата t.me/ivolgavdo, публикуем краткую аналитическую справку по ПАО Кокс.

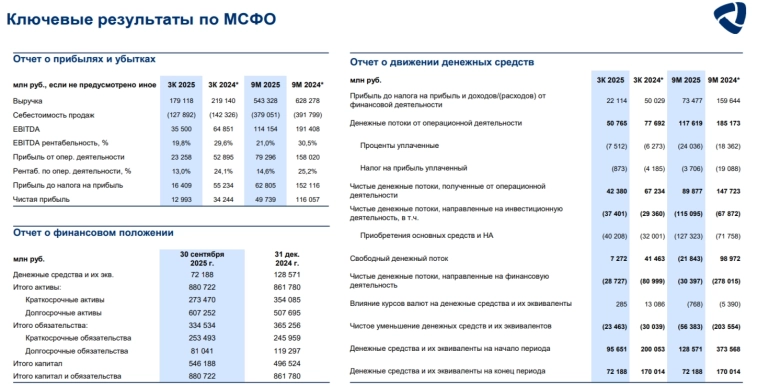

Мы некоторое время назад добавили облигации этой компании в портфель и очень скоро от них избавились. Сработала та самая приведенная здесь справка. Капитал стремится к нулю, растет убыток, долг / EBITDA около 100 (!!!). Из плюсов разве что минимальная доля облигаций в долге, 2%.

Почему мы всё-таки купили бумаги Кокса? После помещения той или иной облигации в портфель аналитическая справка по ней делается 3-4 раза в год. Но Непосредственно перед покупкой мы не всегда делаем справку, чтобы сэкономить время. Покупка длится долго, так что даже явная ошибка большого урона не нанесет. Поэтому в портфеле и подержались некоторое время облигации Кокса, Системы и Вуш. Справки по двум последним тоже скоро запостим.

( Читать дальше )

- комментировать

- 5.3К

- Комментарии ( 7 )

Что такое гэпы и всегда ли они закрываются? Как на этом заработать

- 28 октября 2025, 22:19

- |

За последнюю неделю российский рынок рухнул на 10% после ряда плохих новостей: отмены встречи Путина с Трампом и новых санкций против «Лукойла» и «Роснефти». Сегодня разберем ценовые разрывы, которые остались после этой распродажи.

Начнем с определения:

Гэп (в англоязычном варианте gap – «разрыв», «промежуток», «брешь») представляет собой существенный разрыв между ценами закрытия предыдущего торгового периода и открытия следующего. Увидеть его можно только при использовании свечного или барового формата ценовых графиков.

📍 Причины появления гэпа

Чаще всего гэпы происходят между закрытием одного дня и открытием следующего. И вот основные причины, почему может появиться гэп:

• В то время, пока торги рассматриваемым инструментом не проводились, вышли новости, которые оказали влияние на покупателей и продавцов.

• Соотношение спроса и предложения (покупателей и продавцов) изменилось под воздействием не новостных факторов.

( Читать дальше )

💊 Стабильный рост «Озон Фармацевтика» 💊

- 28 октября 2025, 14:57

- |

Аналитическая компания RNC Pharma представила данные по лекарственному рынку по итогам 1–3 кварталов 2025 года.

📊 Ключевые показатели рынка:

✅ суммарный объём производства готовых лекарственных препаратов (ЛП) достиг 716,1 млрд рублей (в ценах отгрузки производителей, с учётом НДС);

✅ динамика по сравнению с аналогичным периодом 2024 года составила 15,7 %;

✅ с января по сентябрь 2025 года фармкомпании выпустили более 2,89 млрд упаковок ЛП, что соответствует 61,1 млрд минимальных единиц дозирования (МЕД).

📈 Достижения «Озон Фармацевтика»:

«Озон Фармацевтика» в очередной раз демонстрирует стабильную положительную динамику роста производства. По отношению к 1–3 кварталам 2024 года объём отгрузок увеличился*:

🔵на 31 % в упаковках;

🔵на 43 % в МЕД.

Мы продолжаем работать над расширением ассортимента, представленности и повышением доступности лекарственных препаратов. Стремимся к тому, чтобы качественное лечение было доступно каждому.

*Данные по компании Sell out — продажи конечным потребителям.

( Читать дальше )

Почему НЕЛЬЗЯ следовать советам инфоцыган.

- 28 октября 2025, 12:34

- |

Исследование, проведенное Бундесбанком на тему «Социальная торговля, коррелированное розничное инвестирование и нефундаментальные спекуляции» однозначно подтверждает простую и понятную истину:

«Следование советам инфоцыган повышает обороты фондовых рынков и ведет к УВЕЛИЧЕНИЮ ПОТЕРЬ розничных инвесторов».

Чтобы не было иллюзий, поясню – розничные инвесторы это вы, читающие этот текст ;)

Основной вывод из исследования:

«Социальная торговля увеличивает ожидаемые убытки для розничных инвесторов, одновременно увеличивая прибыль для профессиональных. Коррелированное поведение розничных инвесторов, вызванное социальной торговлей, усиливает их влияние на рыночные цены, создавая новые возможности для профессиональных инвесторов.»

____________________________________________________

Евробонды: государственные и корпоративные t.me/alleurobonds

( Читать дальше )

Северсталь отчиталась за III кв. 2025 г. — низкие цены на сталь и инвестиции не позволили рекомендовать дивиденды 4 квартал подряд.

- 28 октября 2025, 10:15

- |

🔩 Северсталь представила нам операционные и финансовые результаты за III квартал 2025 года. В разборке за II кв. 2025 г. я предупреждал, что дела у самого рентабельного металлурга продолжат ухудшаться по отношению к прошлому году и предыдущему кварталу (цена на сталь снижается от месяца к месяцу, высокая ключевая ставка уменьшает спрос на продукцию, укрепившийся ₽ делает экспорт продукции нерентабельным и увесистые инвестиции лишают дивидендов инвесторов), всё так и произошло:

▪️ Выручка: III кв. 179,1₽ млрд (-18,3% г/г), 9 месяцев 543,3₽ млрд (-13,5% г/г)

▪️ EBITDA: III кв. 35,5₽ млрд (-45,3% г/г), 9 месяцев 114,2₽ млрд (-40,4% г/г)

▪️ Чистая прибыль: III кв.13₽ млрд (-62% г/г), 9 месяцев 36,8₽ млрд (-57,1% г/г)

💬 В III кв. производство чугуна нарастили до 2,69 млн тонн (+12% г/г), стали до 2,72 млн тонн (+10% г/г), это произошло на фоне ремонта доменной печи №5 в прошлом году (низкая база прошлого года). Продажи металлопродукции увеличились до 2,86 млн тонн (+3% г/г) за счёт увеличения продаж чугуна и слябов до 0,31 млн тонн, как вы можете заметить продажи выше, чем производство, а значит компания распродаёт запасы. Эффекта от приобретения металлотрейдера А-Групп уже нет (сделка состоялась в апреле 2024 г.), продажи продукции ВДС (высокая добавленная стоимость) снизились до 1,43 млн тонн (-3% г/г).

( Читать дальше )

ДВМП. Отчет за 1 пол 2025 по МСФО

- 28 октября 2025, 09:17

- |

Тикер: #FESH

Текущая цена: 46.3

Капитализация: 136.6 млрд.

Сектор: Транспортировка

Сайт: www.fesco.ru/ru/investor/

Мультипликаторы (по данным за последние 12 месяцев):

P\E — 5.29

P\BV — 0.9

P\S — 0.7

ROE — 17%

ND\EBITDA — 0.42

EV\EBITDA — 2.81

Активы\Обязательства — 2.69

Что нравится:

✔️выручка выросла на 11.9% г/г (78.4 -> 87.7 млрд);

✔️положительный FCF +15.8 млрд против отрицательного -557 млн в 1 пол 2024;

✔️снижение чистого долга на 24.7% п/п (32.2 -> 24.3 млрд). ND\EBITDA уменьшился с 0.59 до 0.42;

✔️дебиторская задолженность уменьшилась на 28.8% п/п (41.1 -> 29.2 млрд);

✔️хорошее соотношение активов и обязательств, которое улучшилось за полгода с 2.53 до 2.69.

Что не нравится:

✔️нетто фин. расход вырос в 2.1 раза г/г (5.1 -> 10.8 млрд);

✔️чистая прибыль снизилась на 60.2% г/г (1.8 -> 0.7 млрд). Причина — рост нетто финансового расхода и увеличение налог на прибыль.

Дивиденды:

В соответствии с дивидендной политикой совет директоров компании, на основании рекомендаций внутренних структур, рассматривает основные направления распределения и долю прибыли, которую можно направить на выплаты.

( Читать дальше )

Испугать Трампа не вышло. Почему падение до 2380 пунктов — лишь вопрос времени?

- 28 октября 2025, 08:48

- |

Оптимизм тает на глазах под грузом растущего давления на экономику. Процесс напоминает сход лавины — с каждым мгновением она набирает массу, скорость, и остановить её становится почти невозможно.

Казалось бы, рынок уже сложно удивить и большая часть негатива заложена в текущие котировки, но отсутствие решения нависших проблем имеют накопительный эффект и так просто их не купировать.

📍 Ключевые факторы, сдерживающие рынок, остаются без изменений:

• Геополитическая напряженность: Негативный фон сохраняется, а перспективы деэскалации выглядят туманными. Предпринятые дипломатические усилия не принесли ощутимых результатов. Вероятность резкого изменения ситуации сохраняется, однако пока предпосылок для этого нет.

• Решение ЦБ: Снижение ключевой ставки регулятором не вселило оптимизма в отношении будущего. Сохранив жесткую риторику, ЦБ дал понять, что цикл снижения может быть приостановлен, что породило новые вопросы о траектории монетарной политики.

( Читать дальше )

Мой взляд на конфу и аналитику по рынку

- 28 октября 2025, 06:28

- |

Но в ходе дискуссии вышли на неожиданное понимание "почему все не так". Т.е. почему вы не зарабатываете на рекомендациях аналитиков. Верно, вы их не умеете правильно готовить.

Читайте, если что по существу — дополняйте.

Так что как человек, который всегда был и есть за buy side, могу сразу отличить аналитику-шлак от реальной торговой идеи, которая принесет деньги за счет прибыли со сделки.

Поэтому слушая аналитику, всегда думайте на чьей стороне работает товарищ, и кому это выгодно.

🇷🇺 Прогноз индекса ММВБ на ноябрь 2025г.

- 27 октября 2025, 20:32

- |

После переноса встречи президентов и новых санкций рынок окончательно сместил фокус вниз.

Индекс ММВБ держится на критических уровнях, но структура явно указывает на продолжение снижения.

В свежем видео я показал:

0️⃣ где находятся цели падения;

0️⃣ когда входить в шорт;

0️⃣ и почему сейчас важно торговать в шорт, а не искать «дно».

Остаются ли актуальными депозиты при ставке ЦБ 16,5%?

- 27 октября 2025, 15:38

- |

Остаются ли актуальными вклады при ставке ЦБ — 16,5%?

Краткий ответ — Да.

24 октября ЦБ снизил процентную ставку с 17% до 16,5%, с начала года ставка снизилась с 21% до текущих 16,5% (-4,5%)

но при принятии решения стоит ли держать деньги на депозите необходимо ориентироваться на реальную ставку, которая на данный момент составляет 8,31% (рассчитывается как: ставка ЦБ 16,5% минус годовая инфляция 8,19%)

если мы принимаем доходность по депозитам равную ставке цб, то мы и получаем те самые 8,3% чистой доходности (без учета налога на полученные проценты свыше 165 тыс.) Хорошая ли это доходность?

ну к примеру если мы возьмем индекс мос биржи ПОЛНОЙ ДОХОДНОСТИ, то мы увидим следующее:

с янв по окт 2025 года индекс ММВБ показал доходность (-2,41%), то есть инвесторы не только не сохранили покупательскую способность своих сбережений но и потеряли часть сбережений, с учетом инфляции (реальная доходность) инвесторы потеряли (-7,35%) годовых.!

если мы возьмем данные за 2024 год, то мы увидим следующее:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал