аналитика

🎯«Нет плохих помещений, есть разные зоны»: чему эксперты ГК «А101» научили инвесторов

- 04 декабря 2025, 16:03

- |

- комментировать

- 5.6К

- Комментарии ( 0 )

Разбор новых облигаций Селигдар 001Р-08 и 001Р-09: два способа получить премию к рынку

- 04 декабря 2025, 13:59

- |

ПАО «Селигдар» — российский полиметаллический холдинг, который занимается горнодобычей и добычей металлов: золота, серебра, олова, меди, вольфрама.

Компания входит в топ-10 крупнейших российских компаний по объёмам годовой добычи золота и является крупнейшим производителем рудного олова в России.

Параметры выпуска Селигдар 001P-08:

• Рейтинг: ruA+ (Эксперт РА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: не выше 18,50% годовых (YTM не выше 20,15% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

Параметры выпуска Селигдар 001P-09:

• Рейтинг: ruA+ (Эксперт РА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2 года

• Купон: КС+475 б.п.

• Периодичность выплат: ежемесячно

( Читать дальше )

Россети ЦП отчитались за III кв. 2025 г. — отрицательный FCF второй квартал подряд из-за роста инвестиций и выплаченных дивидендов. Перспективы?

- 04 декабря 2025, 12:53

- |

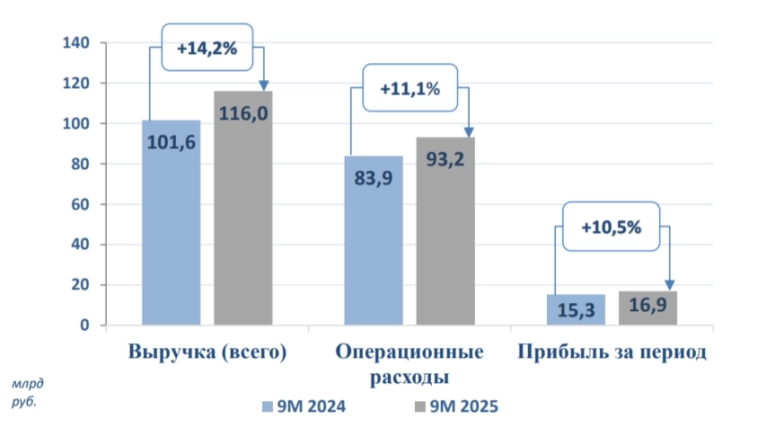

🔋 Россети ЦП опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. В III кв. компания улучшила свои фин. показатели, операционная деятельность продолжает впечатлять и это не смотря на рост операционных расходов. Конечно, огорчает второй квартал подряд отрицательный денежный поток из-за увеличившихся инвестиций и выплаченных дивидендов, но деньги на дивиденды есть:

⚡️ Выручка: 9 м. 116₽ млрд (+14,1% г/г), III кв. 39,9₽ млрд (+18% г/г)

⚡️ EBITDA: 9 м. 38,9₽ млрд (+17,2% г/г), III кв. 12₽ млрд (+14,3% г/г)

⚡️ Чистая прибыль: 9 м. 16,9₽ млрд (+10,7% г/г), III кв. 4,9₽ млрд (+10,7% г/г)

💡 Рост выручки связан с хорошим положением во всех сегментах: передача электроэнергии — 36,2₽ млрд (+16,2% г/г, повышение объёма оказанных услуг и увеличение тарифов), технологическое присоединение к электросетям — 1,4₽ млрд (+30,8% г/г, исполнение крупных контрактов), прочая выручка — 2₽ млрд (+44,3% г/г, ремонтно-эксплуатационное обслуживание) и договоры по арендам — 229,2₽ млн (+36,6% г/г). Отмечу, что прочие доходы подрастают, хотя за год картина не очень — 630,7₽ млн (+5,1%, штрафы, пени, неустойки).

( Читать дальше )

Россети Московский Регион. Отчет за 9 мес 2025 по МСФО

- 04 декабря 2025, 09:11

- |

Тикер: #MSRS

Текущая цена: 1.43

Капитализация: 69.7 млрд.

Сектор: Электросети

Сайт: rossetimr.ru/#

Мультипликаторы (LTM):

P\E — 3.71

P\BV — 0.29

P\S — 0.26

ROE — 7.7%

ND\EBITDA — 0.79

EV\EBITDA — 1.57

Активы\Обязательства — 1.81

Что нравится:

✔️выручка выросла на 12.2% г/г (178.1 -> 199.8 млрд);

✔️чистая прибыль выросла на 23.2% г/г (22.4 -> 27.6 млрд);

Что не нравится:

✔️отрицательный FCF -8.6 млрд против положительного +13.3 млрд за 9 мес 2024;

✔️чистый долг увеличился на 12.4% к/к (62.9 -> 70.6 млрд). ND\EBITDA немного ухудшился с 0.74 до 0.79;

✔️рост нетто фин расхода в 2 раза г/г (3.2 -> 6.4 млрд);

✔️рост дебиторской задолженности на 12.4% к/к (13.8 -> 15.5 млрд);

✔️недостаточно крепкое соотношение активов и обязательств;

Дивиденды:

Дивидендная политика компании предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. При этом такая чистая прибыль может корректироваться на обязательные отчисления, инвестиции из чистой прибыли, погашение убытков прошлых лет.

( Читать дальше )

Как долго продержится уровень 2600? Оценка рисков и возможностей для инвестора

- 04 декабря 2025, 08:53

- |

Рынок акций начал день с коррекции, отыгрывая ожидаемый результат встречи в Кремле: немедленного урегулирования не случилось. Однако обвала не последовало — инвесторы оценивают ситуацию прагматично, понимая сложность переговоров.

Основное внимание сместилось на позицию Трампа, пригрозившего обеим сторонам жёсткими мерами в случае срыва сделки: прекращение поддержки Киеву и новые экономические санкции по Москве. Теперь рынок ждёт официального слова из Вашингтона.

📍 Страны ЕС активно пытаются вставлять палки в колеса мирному треку:

• Брюссель переходит от санкций к прямому финансированию Украины за счёт России. Утверждён механизм «кредита под будущие репарации», для которого достаточно большинства голосов в ЕС.

Чтобы защитить эту схему, Еврокомиссия готовит правовой щит: запрет на возврат активов и игнорирование любых судебных решений из России. Это создаёт опасный прецедент в международном праве.

• Также ЕС утвердил юридически обязывающий график полного прекращения закупок российского газа: Согласно согласованному регламенту, от импорта СПГ начнут отказываться с апреля 2026 года, а от трубопроводного газа — с июня 2026 года.

( Читать дальше )

Топ-10 облигаций, где балансирует риск и доходность до 22%

- 03 декабря 2025, 18:56

- |

Кто-то ждет предновогоднего ралли, а я продолжаю отслеживать перспективные облигационные выпуски. ЦБ заверил нас, что период высоких ставок продлится на протяжении всего 2026 года, а значит и доходности на долговом рынке будут очень интересными.

Интересный факт: за последний год на канале — больше 300 постов о рынке облигаций! С детальным разбором, аналитикой и готовыми подборками: что купить для спокойствия, а что — для высокой доходности.

Сегодня рассмотрим подборку облигаций, где я попытался балансировать между высокой доходностью и известными рисками эмитентов. Для снижения вероятности дефолта в выборку вошли в основном компании, чьи акции также торгуются на бирже.

Это важный признак устойчивости: в критической ситуации у них есть крайняя мера — провести дополнительную эмиссию акций (допку), чтобы привлечь средства и выполнить долговые обязательства.

📍 Подборка облигации с высокой доходностью в которые инвестирую сам:

• Сегежа Групп 003P-06R $RU000A10CB66 (ВВ-)

( Читать дальше )

Графики показывают не только цену, но и масштаб движения. Выбор таймфрейма определяет, как трейдер видит рынок.

- 03 декабря 2025, 15:47

- |

Иногда мы смотрим на график и видим просто цену. Но рынок — он не такой плоский. Он живой, у него есть ритм, скорость и настроение. И то, каким мы его видим, зависит от таймфрейма.

На маленьких ТФ всё происходит слишком быстро. Цена дёргается, шумит, будто пытается сбить нас с толку. Легко начать принимать решения на эмоциях — просто потому что картинка мельтешит перед глазами.

А переключаешься на более крупный таймфрейм — и вдруг понимаешь: никакой паники не было. Это просто часть большого, спокойного движения.

Таймфрейм — это как дистанция.

Слишком близко — видишь только шум.

Чуть дальше — видишь картину.

Когда соединяешь оба взгляда — мелкие и крупные ТФ — появляется понимание контекста. И уже не ловишь случайные сигналы, а видишь, куда рынок на самом деле идёт.

И самое важное:

когда есть контекст, ты сам становишься спокойнее и предсказуемее для себя.

А это в трейдинге почти суперспособность.

Чистая прибыль банковского сектора в октябре 2025 г. — снизилась из-за переоценки иностранной валюты и выплаты дивидендов.

- 03 декабря 2025, 12:54

- |

💳 По данным ЦБ, в октябре 2025 г. прибыль банков составила 310₽ млрд (-10,9% г/г, в сентябре — 367₽ млрд), по сравнению с прошлым годом снижение — 348₽ млрд в октябре 2024 г. Также отмечаю, что доходность на капитал в октябре снизилась с 23,1 до 19,2%. Теперь приступим к интересным фактам из отчёта:

🟣 Основная прибыль (состоит из ЧПД, ЧКД, операционных расходов и чистого доформирования резервов) выросла до 373₽ млрд (в сентябре 300₽ млрд), положительно повлияло повышение ЧПД (+36₽ млрд) и сокращению отчислений в резервы (-36₽ млрд по сравнению с прошлым месяцем).

🟣Неосновные (волатильные) доходы снизились до 7₽ млрд (в сентябре 107₽ млрд). Снижение обусловлено: убытками от переоценки инвалюты (-25₽ млрд после +31₽ млрд в сентябре) из-за укрепления курса ₽ и меньшими дивидендами от дочерних компаний (22₽ млрд после 59₽ млрд в сентябре).

🟣 За 10 месяцев банки заработали 3₽ трлн чистой прибыли, что немного ниже прибыли за аналогичный период прошлого года (3,1₽ трлн).

( Читать дальше )

Около 57% инвесторов полагаются на аналитику брокеров и банков для более глубокого анализа — показал опрос на инвестиционном форуме ВТБ «РОССИЯ ЗОВЕТ»!

- 03 декабря 2025, 12:11

- |

«ВТБ Мои Инвестиции» и аналитическая и консалтинговая компания Frank RG в преддверии Инвестиционного форума ВТБ «РОССИЯ ЗОВЕТ!» провели исследование «Отношение розничных инвесторов к фондовому рынку в 2025 году». Цель исследования – оценка мнения частных инвесторов о состоянии и перспективах российского инвестиционного рынка в контексте законодательных изменений.

Лидирующим источником информации об инвестициях является аналитика от брокеров и банков (57%). Высокий интерес к аналитике объясняется желанием инвестора разбираться в ситуации на рынке и самостоятельно принимать решения: 46% опрошенных не пользуется при инвестировании помощью со стороны. При этом потребность в помощи у инвестора высока: 34% принимают решения при помощи профессионального управляющего/консультанта, 23% опираются на мнение блогеров/инфлюенсеров, а 15% прибегают к помощи ИИ.

( Читать дальше )

Крипторынок в фазе страха: данные, контекст и выводы

- 03 декабря 2025, 11:56

- |

Рынок несколько недель находился в зоне extreme fear (около 11 пунктов), сейчас значение индекса 23–28.

Формально это «страх», но без паники. Тем не менее реакция на новости остаётся эмоциональной.

BTC и ETF

Биткоин после $126 000 скорректировался до $80–87 тыс.

Средняя точка входа BTC-ETF — ~$90 000.

То есть ETF-инвесторы в среднем находятся в минусе.

Отток из spоt-ETF в ноябре — около $3,8 млрд.

ETH

BitMine (структура, связанная с Томом Ли) держит 3,6–3,7 млн ETH.

Средняя цена входа значительно выше текущей. Нереализованный минус достигал ~$4 млрд.

Solana

Несмотря на притоки в ETF (около $476 млн), цена остаётся в диапазоне $120–140.

BlackRock

Переводы BTC и ETH на Coinbase на сумму более $1 млрд рынок интерпретирует как возможные продажи.

TON / Cocoon

На фоне общей слабости рынка запуск Cocoon создал технологический позитив: приватные AI-вычисления, стимулирование GPU-участников, расширение экосистемы.

Вывод

На мой взгляд, это глубокая коррекция внутри продолжающегося цикла.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал