алгоритмическая торговля

Отчеты по сделкам за 24.01.19 (второй день курим бамбук)

- 25 января 2019, 12:31

- |

( Читать дальше )

- комментировать

- 140

- Комментарии ( 0 )

Что опаснее для алгоритмической торговой системы?

- 20 января 2019, 14:20

- |

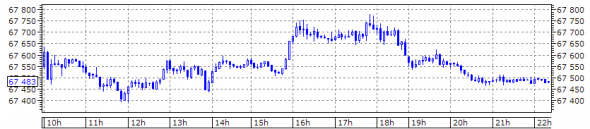

На нетрендовых участках (которые, как правило, выявляются уже после того, как они начались) приходится делать выбор между двумя тактиками:

1. Постоянное попадание в «пилу» (узкий боковик, при котором прибыль небольшая и утекает обратно раньше, чем происходит плановое взятие прибыли по сигналу).

2. Увеличение стопов и допустимых просадок (чтобы «встать над „пилой“, не реагируя на ценовые движения на этом участке).

Пробовал и то, и то. И так и не могу понять, что лучше, а что опаснее, в общем случае.

Результат моих инвестиций в 2018. И мои ожидания от 2019.

- 16 января 2019, 10:10

- |

В целом всё не так плохо. Прирост инвестиций составил 12.4% (MYPORT)

Часть портфеля состоящая из ценных бумаг, принесла только 1.3% (Мой основной портфель, состоящий из ценных бумаг, практически не отличается о МОДЕЛЬНОГО ПОРТФЕЛЯ, поэтому целесообразно продемонстрировать результаты МОДЕЛЬНОГО ПОРТФЕЛЯ (Model Portfolio, ModelPORT), так как данные по нему находятся в свободном доступе).

Но поскольку я не верю в рубль то давно страхую весь свой портфель через фьючерсные контракты на доллар, евро и золото. При этом страхую целиком! Как известно, страховка не бывает бесплатной, и в данном случае она равна ставке «внутренней доходности», используемых мной фьючерсных контрактов. Она составляет примерно 5% годовых на доллар, 7,5% на ЕВРО и примерно столько же на золото, если пересчитывать его в рубли. Распределение хеджа в 2018 было таково — 47% в доллар, 42% — евро, 11% — золото, что на выходе мне даёт примерно 6-6,3% за страховку в год на весь портфель. Такая страховка ощутима в относительно спокойные времена или при средних колебаниях, но совершенно не заметна, в такие года как — 2014. Моя же хедж позиция за это время выросла в 1,86 раза. С учётом, что она составляет только часть полного портфеля, вклад данной позиции в доходность портфеля составил 7,2% годовых (внимательный читатель увидит, что примерно на 14% выросла бы стоимость портфеля разложенного в соответствующие валюты и золото без учёта издержек, вот здесь как раз и видна разница: 7,2%+6,3%=13,5% или практически таргетируемые 14%) (

( Читать дальше )

Si: будни разработчика

- 15 января 2019, 13:44

- |

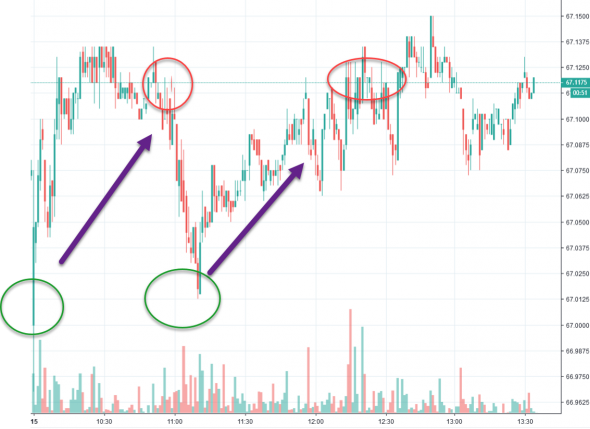

В принципе, и по сути, от робота, что работает на ри, алгоритм ничем не отличается за исключением более ровной кривой, к которой надо подобрать ключик. Вопрос — в параметрах.

Позиционно внутри дня выхватывает уровни по времени. Что не удается решить трендовой стратегии — так это низкую волатильность без направления. Ну как бы так достаточно, но бывают дни, когда диапазон небольшой. Для снижения рисков используется меньший размер торгового объема — что снижает общую доходность.

"Веселые картинки" или один день из "жизни" алготорговли

- 11 января 2019, 22:42

- |

RIH9 тренд (на утро в лонге 3 из 4, 1 с 03.01, 1 с 04.01, 1 с 10.01) и контртренд (на утро шорт 1 вход на вечерке). Тренд не торговался

Итого тренд без изменений, контртренд 1 лонг

SiH9 тренд (на утро лонг 1 из 1 с 09.01)

( Читать дальше )

Цели на 2019 год: Начало.

- 06 января 2019, 16:40

- |

1. Отэксплуатировать на бэктесте подмеченную ранее на одной неликвидной бумажке закономерность. Done.

2. Запостить для галочки результата бэктеста с растущей эквити. Done.

3. Собрать под постом комментарии вида: «почем робот?», «а ты результаты реальной торговли этого алгоритма покажи», «ну и чё, небось инвесторов зазываешь?», «фи, у меня вагон таких и даже получше». В работе.

4. ...

...

Ладно, если что пост полушуточный. Но закономерность реальная. Интересный кстати челлендж замутить экзекьюшн для неликвидной бумаги, чтоб потом не писали: а чей это робот свечу нарисовал на 25% выше рынка?

Кстати, кто-то торгует алгоритмически слабо-ликвидные активы — ну там с дырявыми стаканами и т.д.? Там же роботы точно есть, может это, конечно, маркетмейкеры просто, но может ведь и нет.

Мои итоги 2018-го

- 03 января 2019, 00:04

- |

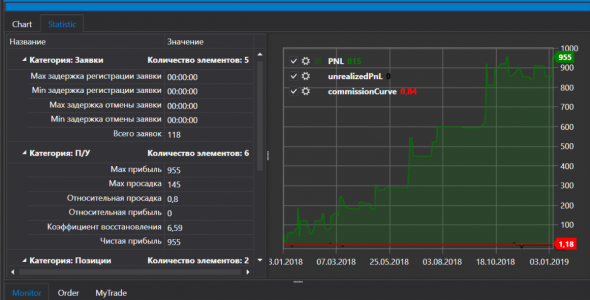

Начнем мы с уже ставшей привычной таблицы, которую я публикую тут с 2016 года

Как видно из этой таблицы, RI резво начал год, но потом попал в «пилу» по эквити, видимо, «заразившись» от Si. Si «подсластил пилюлю» в декабре, но год, как и ожидалось в конце ноября, закончил в минусе. Ну а самым стабильными в моем портфеле оказались акции, если не считать апрельского провала.

Кстати, обратите внимание, что в любом компоненте моего портфеля можно найти пару месяцев подряд, принесших мне более 11% потерь. Однако подневная просадка меньше – 9,5%, а помесячная еще меньше – 7,6%. Это лишнее подтверждение тому, что диверсификация даже по коррелированным активам – это один из ключевых методов риск-менеджмента (см. мой бесплатный курс по риск-менеджменту

( Читать дальше )

Робот Тинькова

- 26 декабря 2018, 17:09

- |

Так вот, что если посмортеть на это с другой стороны. Вы программер того самого робота, у вас **нова туча клиентов и вы им говорите рекромендую газпром, они покупают по 1 акции и зарабатывают, потом вы, вернее робот говорот, покупаем тмутаракан энерго, все входят и там 40% профит. Вопрос кому и когда говорит робот.

Я к тому.что при правильном использовании возможности роботов безграничны. Эти мысли появились после 20-го просмотра рекламы.

Мои итоги ноября: убыток октября закрыт

- 03 декабря 2018, 11:32

- |

Ну собственно к сказанному в заголовке добавить нечего. О просадках говорить бессмысленно, так как только 29.11 был новый исторический максимум счета. По разным инструментам результаты в таблице.

Вы всё ещё покупаете торговых роботов? - тогда мы идём к вам.

- 21 октября 2018, 10:50

- |

Есть ли смысл покупать торговых роботов? — Нет.

На этом, в принципе, можно было бы и закончить пост. Но расшифрую.

Для обоснования буду использовать модель воронки, сознательно не буду использовать никаких цифр, если интересно — сами подставьте. Просто не люблю писать проценты и вероятности от балды, лучше ничего не писать, чем такое.

Итак, погнали. На рынке имеется некоторое кол-во торговых роботов, которых можно приобрести, а теперь давайте прикинем, велики ли шансы заработать на этом мероприятии (на покупке, не на продаже :))) ). Далее идут этапы/слои/фильтры, отсеивающие роботов, которые не позволили бы вам заработать:

— Часть предложений — мошеннические (тут как везде, где есть хоть какие-то деньги — есть мошенники — возможно, при покупке вам даже ничего не пришлют).

— После отсеивания мошенников, часть товарищей продают заведомо неприбильных роботов (ими движет мотивации типа: а. он когда-то работал, мне трудно смириться с тем, что он больше не работаю, выжму из него ещё немного, продавая его; б. я протестировал на 150 инструментах, на 27 таймфреймах, на 5-ти комбинациях таймфрейм-инструмент робото зарабатывал — а-чё, не плюсовой, скажете? в. главное, красиво обставить продажу и чтоб купили, дальше хоть трава не расти, пох, что он минусовой).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал