акции

Индекс МБ сегодня

- 23 апреля 2021, 09:43

- |

Индекс открылся в расчетной точке 3577, после чего пошел на тест поддержки 3550, немного не добив.

Информация о перемещении войск вызвала энтузиазм и индекс сходил — оттестил сопротивление на 3600. Где и закрылся.

Сбер прошел уровень 291,5 — остаток шорта там прикрыл.

Жду там тест 296 и перехай. После чего снова открою шорты.

По нам жду опен к 3590-85, после чего будет попытка остаточного роста на геополитической разрядке к 3615-20.

Внешка готовит разворот. Сипа вчера оттестила важную точку 4170, от которой опять отвалилась на тест 4100.

Ждем там к 3980

Так что эйфории не поддаемся.

Геополитическая радость быстро сменяется обыденным унынием.

Политика она такая.

Удачи

- комментировать

- ★1

- Комментарии ( 36 )

Правительство задумалось об ограничении экспорта металла

- 23 апреля 2021, 09:22

- |

Российские власти рассматривают ряд возможных мер из-за растущих на металлопродукцию, среди которых — обязать металлургов создавать резервы для госстройки, ограничить экспорт их продукции и организовать биржевые торги, сообщил ТАСС источник, участвовавший в одном из совещаний Минпромторга с экспертами и специалистами.

«Для обеспечения потребностей внутреннего рынка компаниям будет сформировано некое «мобилизационное задание», что обяжет металлургов создавать определенный резервный фонд продукции, которую в случае скачков цен на рынке можно будет продавать государству или напрямую компаниям, задействованным в госстроительстве, но по демпфированной цене», — сказал собеседник агентства.

Наконец-то началось наступление на сырьевое экспортное засилье. Ставится заслон вывозу из нашей Родины наших бесценных природных богатств.

На очереди будут, думаю, газ, нефть, зерно. Ещё стоило бы ограничить вывоз наших кадров из России.

Хорошее утро.

Ну и появился хороший повод для коррекции в металлургах.

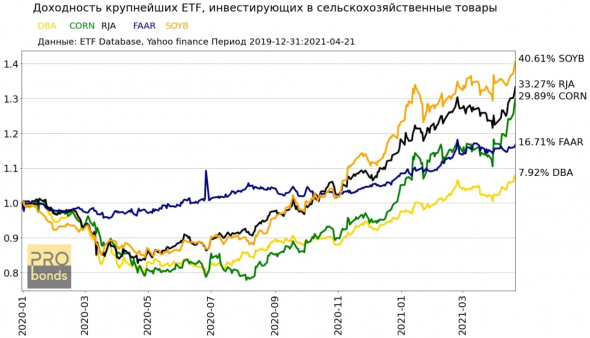

Результаты самых крупных ETF инвестирующих в сельскохозяйственные товары

- 23 апреля 2021, 08:55

- |

Согласно ETF Database топ 5 ETF с самым большим объёмом чистых активов:

• Invesco DB Agriculture Fund (DBA)

Инвестирует в широкий спектр сельскохозяйственных культур

• Teucrium Corn Fund (CORN)

Все 100% фонда инвестируются в кукурузу

• RICI-Agriculture ETN (RJA)

Инвестирует в широкий спектр сельскохозяйственных культур

• First Trust Alternative Absolute Return Strategy Fund (FAAR)

Инвестирует в широкий спектр сельскохозяйственных культур

• Teucrium Soybean (SOYB)

Все 100% фонда инвестируются в соевые бобы

Доходность (годовая волатильность) ETF с начала 2020 года:

• DBA 7.92% (13.77%)

• CORN 29.89% (19.94%)

• RJA 33.27% (16.64%)

• FAAR 16.71% (13.72%)

• SOYB 40.61% (16.01%)

Доходность ETF с начала 2021 года:

• DBA 12.77%

• CORN 27.23%

• RJA 16.14%

• FAAR 8.27%

• SOYB 15.06%

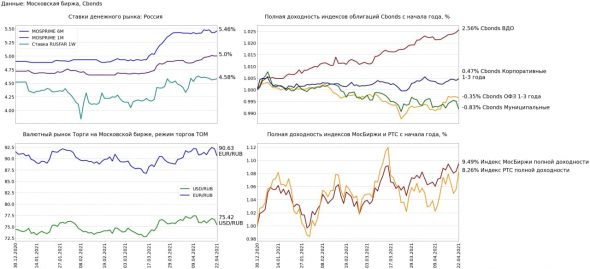

Финансовые рынки 22 апреля

- 23 апреля 2021, 08:43

- |

Главная новость дня: деэскалация конфликта на востоке Украины. Минобороны РФ заявило, что российская армия возвращается в пункты постоянной дислокации после учений на юге и западе страны.

Новые данные по инфляции. За период с 13 по 19 апреля 2021 г. индекс потребительских цен, по оценке Росстата, составил 100,2%, с начала апреля – 100,4%, с начала года – 102,5% (справочно: апрель 2020 г. – 100,8%, с начала года – 102,1%)

Главное событие 23 апреля: ЦБ объявит об изменении ключевой ставки. Сохраняется неопределённость относительно увеличения ставки: 0.25 п.п. или 0.5 п.п.

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0.03 п.п. до 5.46% (-0.02 п.п. н/н, +0.56 п.п. с начала года)

• 1 месячная ставка MOSPRIME не изменилась, текущее значение 5.0% (+0.03 п.п. н/н, +0.28 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, увеличилась на 0.01 п.п. до 4.58% (-0.03 п.п. н/н, -0.94 п.п. с начала года)

( Читать дальше )

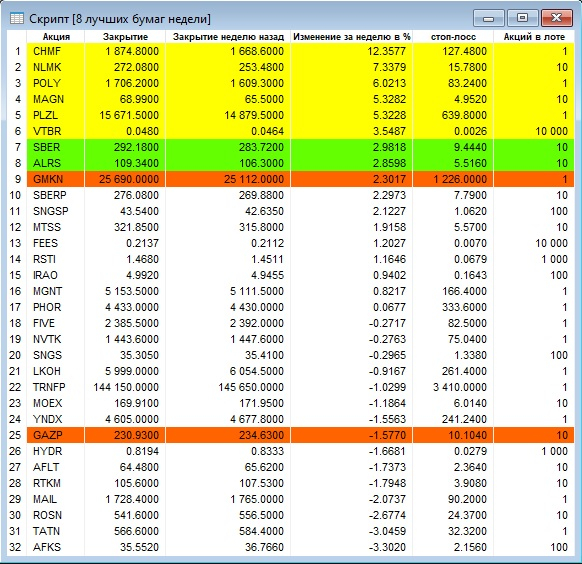

Лучшие бумаги недели. Выпуск 519 – обновления для пятницы

- 23 апреля 2021, 08:30

- |

Лучшие бумаги недели. Выпуск 519 – обновления для пятницы

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 15.04.2021 по 22.04.2021. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 23.04.2021.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 23 апреля 2021, 08:26

- |

Трейдеров повязали арматурой. ФАС нашла виноватых в росте цен на металл

Антимонопольная служба обвинила ряд крупных металлотрейдеров в картельном сговоре, который, по версии чиновников, привел к росту цен на металл для жилищного строительства в конце 2020 года. Если компании будут признаны виновными, им грозят оборотные штрафы в целом минимум на несколько миллиардов рублей. Сами трейдеры удивлены обвинениями, а сталевары говорят о продолжении роста цен в России еще на 25% во втором квартале.

https://www.kommersant.ru/doc/4783743

Автопром палладил с дефицитом. Нехватка металла толкает котировки вверх

Стоимость палладия достигла исторического рекорда, приблизившись к уровню $2,9 тыс. Структурный дефицит драгоценного металла на мировом рынке толкает цены вверх, особенно на фоне активно восстанавливающегося спроса со стороны автопрома. Вместе с тем консенсус-прогноза дальнейшего движения цен у экспертов нет — их оценки колеблются в диапазоне от $2,3 тыс. до $3 тыс. за унцию.

https://www.kommersant.ru/doc/4783679

Убытки пассажирских авиакомпаний РФ в 2020 году составили почти 200 млрд рублей

Операционные убытки авиакомпаний подсчитали в Ассоциации эксплуатантов воздушного транспорта (АЭВТ). Совокупные убытки всех пассажирских и грузовых авиакомпаний за прошлый год оказались меньше – 132,9 млрд руб. По прогнозу ассоциации, в 2021 г. пассажиропоток авиакомпаний вырастет на 15% к 2020 г. – до 80 млн человек. Риск банкротства участников рынка остается очень высоким, предупреждают в ассоциации. «Минфин ответил на все предложения ассоциации отпиской – бюджетом на 2021 г. такая помощь не предусмотрена», – сообщил Тасун.

https://www.vedomosti.ru/business/articles/2021/04/22/867300-ubitki-aviakompanii

( Читать дальше )

Почему растет Распадская?

- 23 апреля 2021, 02:43

- |

Попробую коротко и ясно изложить свое мнение, почему растет Распадская.

Триггером к переоценке компании послужили:

1. Распадская стала крупнее в 2 раза за счет покупки Южкузбассугля. Как теперь понимаем именно для этой сделки Распадская копила кэш последние года.

2. Evraz собирается провести выделение угольных активов в отдельный бизнес (spin off). На очень выгодных условиях как для акционеров Евраза так и для акционеров Распадской.

В чем позитив:

1. В результате spin off у Распадской вырастет количество акций в свободном обращении, что позитивно скажется на ликвидности акций.

( Читать дальше )

ММК и ВВП

- 23 апреля 2021, 00:23

- |

Вышел отчет компании по итогам 1 кв. 2021 года.

Выручка выросла на 27,8% г/г до $2,2 млрд.

EBITDA выросла на 64,3% г/г до $726 млн.

Чистая прибыль выросла на 264% до $477 млн.

FCF вырос на 8,7% г/г до $125 млн.

Чистый долг составил $145 млн.

Рост всех финансовых результатов связан с позитивной рыночной конъюнктурой и, благодаря росту производства на 9,2% г/г. Также позитивным фактором стал рост экспорта до 27% (12% годом ранее).

Компания продолжает модернизацию мощностей, основной эффект мы увидим уже в 2022-2023 годах. Должна быть запущена доменная печь №9 и реализован проект коксохимического комплекса, что позволит снизить себестоимость сляба на $29/т. В мае должен быть запущен Стан 1700, что увеличит долю продукции с высокой добавленной стоимостью (х/к прокат) на 0,7 млн. т.

Мы видим, что результаты не такие впечатляющие, как были у Северстали. Ключевым тормозящим фактором остается зависимость ММК от внешних поставщиков руды и кокса. Это привело к росту себестоимости сляба на 27,3% г/г, причиной стали рост цен на сырье и девальвация рубля.

( Читать дальше )

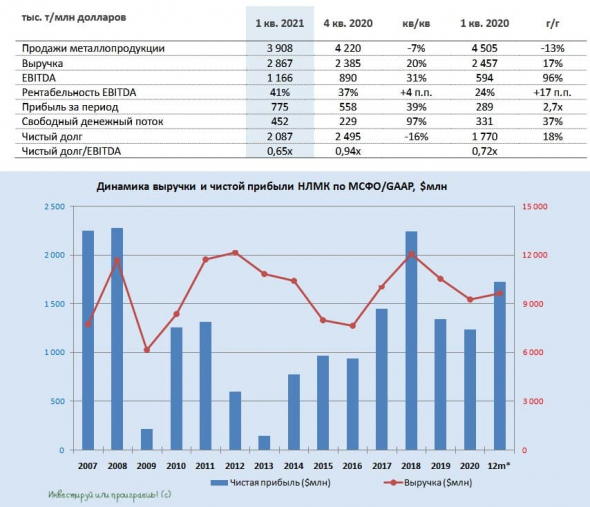

НЛМК: полёт нормальный!

- 22 апреля 2021, 23:56

- |

🧮 НЛМК первым из тройки российских сталеваров отчитался о своих производственных показателях за 1 кв. 2021 года, и почему-то последним решил порадовать нас финансовыми результатами по МСФО

Но от этого, надо признать, радость у акционеров компании вряд ли стала меньше: результаты оказались ожидаемо сильными.

✅ Выручка компании выросла на 20% (кв/кв) и 17% (г/г) до $2,87 млрд, благодаря ценовому ралли на рынке стали, уверенным операционным результатам и увеличению доли готовой продукции в структуре продаж.

✅ Показатель EBITDA также уверенно прибавил на 31% (кв/кв) и 96% (г/г), на фоне опережающего роста цен на сталь, по сравнению с сырьём. При этом рентабельность по EBITDA за минувшие три месяца прибавила ещё на 4 п.п., достигнув уже 41% (напомню, у ММК этот показатель 32%, у Северстали 52,4%).

✅ Свободный денежный поток (FCF), на который дружно ориентируются наши сталевары при распределении дивидендов, у НЛМК вырос в два раза по сравнению с прошлым кварталом и на 37% в годовом выражении, составив $452 млн, из-за одновременно растущей прибыли и сезонного снижения инвестиций (в соответствии с графиком реализации проектов).

( Читать дальше )

Кто-то выводит дивиденды, а кто-то вкладывает в развитие ©

- 22 апреля 2021, 21:47

- |

В послании это прозвучало не столь категорично, немного сместились акценты.

«Посмотрим, как она будет использована, эта прибыль, и с учётом этого по итогам года будем принимать решение о возможной донастройке налогового законодательства. Жду здесь от Правительства конкретных предложений»

Поживем увидим чего там нарешают и напредлагают в нашем правительстве. Но какое-то понимание хочется получить немного пораньше.

Я решил в качестве первой оценки взять CAPEX (примем этот показатель за объем инвестиций) за последние года и разделить его на дивидендные выплаты за эти же годы. Гипотеза в том, что дивидендов не должно быть больше, чем капитальных затрат. Данные брал указанные на смарт-лабе. Получилась вот такая табличка

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал