SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. DmitriyKoryagin

Жизнь на дивиденды - проедание капитала?

- 07 октября 2024, 11:32

- |

Всё, что написано ниже, не является индивидуальной инвестиционной рекомендацией, а является личным мнением.

В одном из недавних постов на Смарт-Лабе встретил один из популярных мифов, который звучит «жизнь на дивиденды — проедание капитала». Так ли это?

Для ответа на данный вопрос, сначала нужно посмотреть, откуда берёт начало данное, по моему мнению, заблуждение на нашем рынке.

Есть «правило 4%», которое вывел Уильям Бенген в 1994 году. В дальнейшем данное правило было более подробно просчитано в исследовании «Тринити».

Упрощая длинные статьи, данное правило звучит так: «Безопасная норма изъятия из портфеля составляет 4% в год».

В исследовании «Тринити» есть более подробные расчёты разных пропорций аций и облигаций в портфеле, но, в целом, безопасным считается период 30 лет таких изъятий. В случае, если портфель состоит на 100% из облигаций, то портфель через 30 лет закончится полностью, а если там будет какой-то процент акций, то не закончится. В дальнейшем это трансформировалось в правило, что цели по капиталу при выходе на пенсию нужно ставить исходя из данного процента изъятия.

С другой стороны, правило, которое расчётно вывел Бенген является всего лишь следствием того, что ценные бумаги: акции и облигации являются, по сути, вложением денег в бизнес. На длинных промежутках времени акции, как сертификаты права собственности на средства производства, давали наибольшую реальную доходность. Облигации, как совокупность, давали возможность сохранения капитала + 1-2% годовой реальной доходости сверху.

Сначала посмотрим доходность акций США за период в 150 лет, а потом возьмём два крайних варианта портфеля: 100% в акциях или 100% в облигациях, чтобы наглядно показать, откуда взялось правило 4%.

Что мы видим из данных таблицы? Реальная (с учётом инфляции) годовая доходность акций составляет 6.8%. Это вполне логичные цифры. По сути, на длинных промежутках, реальная (с корректировкой на инфляцию) доходность бизнеса в совокупности равна росту ВВП (который уже скорректирован на инфляцию) + в акциях присутствует спекулятивная доходность. Ниже график роста ВВП США за 1960-2023 года.

Средний рост ВВП США за длительный промежуток времени как раз находится в районе ~5-6%. Спекулятивная доходность в районе ~1% годовых вполне объясняется потоками капитала в «надёжную гавань» и может развернуться со временем.

Теперь рассмотрим два крайних портфеля.

Уже исходя из приведённых выше данных видно, что изъятие 4% в год из портфеля, состоящего на 100% из акций можно назвать безопасным, так как портфель будет расти быстрее, чем средства будут изыматься.

Доходность же облигаций на длительных промежутках составляет примерно инфляция + 1-2%. При реальной доходности в 1,5%, расчёт на 30 лет приведён ниже. Изъятия в год делаются фиксированно в 4% от начального капитала без корректировки на инфляцию. Изначальный портфель принят за 100.

*Простите за количество цифр после запятой.

Как видим, если не повышать каждый год изъятия, то денег на 30 лет хватит. Если корректировать их каждый год на уровень инфляции, то деньги закончатся чуть раньше, если доходность облигаций будет выше, то денег хватит на более длительный срок.

А теперь временно отложим данные расчёты и посмотрим, что бы было, если бы мы жили на дивиденды. Для этого вернёмся к таблице с доходностью акций и обратим внимание на графы «real total return» и «price return». Price return — это рост стоимости акций. Вполне логично вычесть из данного показателя величину инфляции, чтобы получить реальный рост стоимости. За 150 лет он составляет 2.5%. Но «real total return» включает данные о дивидендах. Нехитрым способом вычитаем одно из другого и что же мы видим?

6.8%-2.5% = 4.3% дивидендой доходности.

Если бы мы тратили все дивиденды, то реальный капитал бы всё равно прирастал на 2.2% в год. При этом расчётая норма изъятия в ~4% была бы очень очень рядом. Почему же так?

Причина сего кроется в том, что бизнес (акции) является реальным производительным активом. После выплаты дивидендов, бизнес не «отщипывает» кусок от себя, а делится какой-то частью ЧИСТОЙ прибыли с владельцами. Из-за реинвестирования другой части чистой прибыли, бизнес продолжает расти или просто поддерживать деятельность и его стоимость тоже возрастает хотя бы на уровень инфляции. А выплаченные дивиденды — это то, чем бизнес может делиться с владельцами, продолжая свою деятельность. Это, конечно же, упрощённое объяснение, но суть такова для общей совокупности всего бизнеса.

*Все возражения по поводу недобросовестных практик отдельных эмитентов я принимаю. Да, так бывает, ответ на это — широкая диверсификация.

И, в совокупности всего бизнеса, дела обстоят так, что трата дивидендов инвесторами в период, когда уже инвестиционная цель достигнута, не уменьшает капитал.

Все выводы сделаны на основе статистики более зрелого фондового рынка — рынка США. Но...

Скажите, что же в нашем рынке такого особенного, что бизнес, выплачивающий дивиденды, начинает стоить дешевле после выплаты?

Да, для более быстрого накопления капитала и достижения инвестиционных целей, логично реинвестировать все дивиденды, особенно, если ROE бизнеса выше альтернативных вариантов вложения средств.

Но почему капитал должен «сжигаться», если я трачу дивиденды после достижения своих инвестиционных целей?

Приведу более приземленный и понятный пример бизнеса. Вы купили квартиру по адекватной (не на пике и не на дне рынка) цене и начали сдавать квартиру в аренду. Ваш доход равен 100 у.е. в год. Из него вы вычитаете ставку налога и коммунальные платежи. У вас остаётся «чистая прибыль», например, 90 у.е. Далее половину оставшихся денег вы откладываете в банк на косметические и капитальные ремонты, а так же на период возможного простоя. И у вас остаётся вторая половина денег (45 у.е.) — те самые дивиденды. Если вы их потратите, то стоимость вашей квартиры уменьшится? На сколько? Ваш капитал начнёт проедаться? От ответа на данные вопросы зависит понимание выводов из расчётов — почему трата дивидендов не равно сжигание или проедание капитала. Как и не равно его преумножению, в прочем.

Как обычно, только мнение на основе доступной информации, никаких советов, каждый сам выбирает свои инвестиционные стратегии.

Всё, что написано выше, не является индивидуальной инвестиционной рекомендацией, а является личным мнением.

В одном из недавних постов на Смарт-Лабе встретил один из популярных мифов, который звучит «жизнь на дивиденды — проедание капитала». Так ли это?

Для ответа на данный вопрос, сначала нужно посмотреть, откуда берёт начало данное, по моему мнению, заблуждение на нашем рынке.

Есть «правило 4%», которое вывел Уильям Бенген в 1994 году. В дальнейшем данное правило было более подробно просчитано в исследовании «Тринити».

Упрощая длинные статьи, данное правило звучит так: «Безопасная норма изъятия из портфеля составляет 4% в год».

В исследовании «Тринити» есть более подробные расчёты разных пропорций аций и облигаций в портфеле, но, в целом, безопасным считается период 30 лет таких изъятий. В случае, если портфель состоит на 100% из облигаций, то портфель через 30 лет закончится полностью, а если там будет какой-то процент акций, то не закончится. В дальнейшем это трансформировалось в правило, что цели по капиталу при выходе на пенсию нужно ставить исходя из данного процента изъятия.

С другой стороны, правило, которое расчётно вывел Бенген является всего лишь следствием того, что ценные бумаги: акции и облигации являются, по сути, вложением денег в бизнес. На длинных промежутках времени акции, как сертификаты права собственности на средства производства, давали наибольшую реальную доходность. Облигации, как совокупность, давали возможность сохранения капитала + 1-2% годовой реальной доходости сверху.

Сначала посмотрим доходность акций США за период в 150 лет, а потом возьмём два крайних варианта портфеля: 100% в акциях или 100% в облигациях, чтобы наглядно показать, откуда взялось правило 4%.

Что мы видим из данных таблицы? Реальная (с учётом инфляции) годовая доходность акций составляет 6.8%. Это вполне логичные цифры. По сути, на длинных промежутках, реальная (с корректировкой на инфляцию) доходность бизнеса в совокупности равна росту ВВП (который уже скорректирован на инфляцию) + в акциях присутствует спекулятивная доходность. Ниже график роста ВВП США за 1960-2023 года.

Средний рост ВВП США за длительный промежуток времени как раз находится в районе ~5-6%. Спекулятивная доходность в районе ~1% годовых вполне объясняется потоками капитала в «надёжную гавань» и может развернуться со временем.

Теперь рассмотрим два крайних портфеля.

Уже исходя из приведённых выше данных видно, что изъятие 4% в год из портфеля, состоящего на 100% из акций можно назвать безопасным, так как портфель будет расти быстрее, чем средства будут изыматься.

Доходность же облигаций на длительных промежутках составляет примерно инфляция + 1-2%. При реальной доходности в 1,5%, расчёт на 30 лет приведён ниже. Изъятия в год делаются фиксированно в 4% от начального капитала без корректировки на инфляцию. Изначальный портфель принят за 100.

*Простите за количество цифр после запятой.

Как видим, если не повышать каждый год изъятия, то денег на 30 лет хватит. Если корректировать их каждый год на уровень инфляции, то деньги закончатся чуть раньше, если доходность облигаций будет выше, то денег хватит на более длительный срок.

А теперь временно отложим данные расчёты и посмотрим, что бы было, если бы мы жили на дивиденды. Для этого вернёмся к таблице с доходностью акций и обратим внимание на графы «real total return» и «price return». Price return — это рост стоимости акций. Вполне логично вычесть из данного показателя величину инфляции, чтобы получить реальный рост стоимости. За 150 лет он составляет 2.5%. Но «real total return» включает данные о дивидендах. Нехитрым способом вычитаем одно из другого и что же мы видим?

6.8%-2.5% = 4.3% дивидендой доходности.

Если бы мы тратили все дивиденды, то реальный капитал бы всё равно прирастал на 2.2% в год. При этом расчётая норма изъятия в ~4% была бы очень очень рядом. Почему же так?

Причина сего кроется в том, что бизнес (акции) является реальным производительным активом. После выплаты дивидендов, бизнес не «отщипывает» кусок от себя, а делится какой-то частью ЧИСТОЙ прибыли с владельцами. Из-за реинвестирования другой части чистой прибыли, бизнес продолжает расти или просто поддерживать деятельность и его стоимость тоже возрастает хотя бы на уровень инфляции. А выплаченные дивиденды — это то, чем бизнес может делиться с владельцами, продолжая свою деятельность. Это, конечно же, упрощённое объяснение, но суть такова для общей совокупности всего бизнеса.

*Все возражения по поводу недобросовестных практик отдельных эмитентов я принимаю. Да, так бывает, ответ на это — широкая диверсификация.

И, в совокупности всего бизнеса, дела обстоят так, что трата дивидендов инвесторами в период, когда уже инвестиционная цель достигнута, не уменьшает капитал.

Все выводы сделаны на основе статистики более зрелого фондового рынка — рынка США. Но...

Скажите, что же в нашем рынке такого особенного, что бизнес, выплачивающий дивиденды, начинает стоить дешевле после выплаты?

Да, для более быстрого накопления капитала и достижения инвестиционных целей, логично реинвестировать все дивиденды, особенно, если ROE бизнеса выше альтернативных вариантов вложения средств.

Но почему капитал должен «сжигаться», если я трачу дивиденды после достижения своих инвестиционных целей?

Приведу более приземленный и понятный пример бизнеса. Вы купили квартиру по адекватной (не на пике и не на дне рынка) цене и начали сдавать квартиру в аренду. Ваш доход равен 100 у.е. в год. Из него вы вычитаете ставку налога и коммунальные платежи. У вас остаётся «чистая прибыль», например, 90 у.е. Далее половину оставшихся денег вы откладываете в банк на косметические и капитальные ремонты, а так же на период возможного простоя. И у вас остаётся вторая половина денег (45 у.е.) — те самые дивиденды. Если вы их потратите, то стоимость вашей квартиры уменьшится? На сколько? Ваш капитал начнёт проедаться? От ответа на данные вопросы зависит понимание выводов из расчётов — почему трата дивидендов не равно сжигание или проедание капитала. Как и не равно его преумножению, в прочем.

Как обычно, только мнение на основе доступной информации, никаких советов, каждый сам выбирает свои инвестиционные стратегии.

Всё, что написано выше, не является индивидуальной инвестиционной рекомендацией, а является личным мнением.

9.5К |

Читайте на SMART-LAB:

📊 Как меняется клиент ресейла в России

Рынок ресейла за последние годы заметно изменился — вместе с ним меняется и профиль покупателя. Если раньше вторичный рынок ассоциировался...

10:00

GBP/USD: Падающая звезда над каналом — джентльмен готовит глубокий реверанс

«Старый джентльмен» в данный момент тестирует верхнюю границу локального нисходящего канала, параллельно формируя свечную модель «падающая...

20:22

теги блога Дмитрий Корягин

- IMOEX

- акции

- банки

- баффет

- ВИМ Ликвидность

- вклад

- вклады

- вопрос

- депозит

- депозиты

- дивиденды

- долгосрок и краткосрок

- доллар

- доллар рубль

- золото

- инвестиции

- Индекс МБ

- инфляция в России

- капитал

- кукл

- недвижимость

- Портфель инвестора

- сигнал

- Ставка

- трейдинг

- уоррен баффетт

- форекс

- фьючерс MIX

- ЦБ

- юмор

Рост курсовой стоимости акций (без дивиденов) всего лишь на уровне инфляции вполне объясняется текущими условиями (СВО, санкции и т.д.).

Однушка за 4ляма дает чистыми 20к/мес. Аля, «всего 6%».

Но!

4% от «4лям под 20%» = 16к/мес. Что равно хрущевке, минимум за 5лям. С «коммуналкой» — там все 6лям=24к/мес уже надо (двушка в провинции за 30к+)

Бетон рулит. И, видимо, к этому и подтягивается по цене. 4лям за студию 20м с этими самыми 15-20к с коммуналкой.

В данной статье речь была именно о дивидендах. Это и есть те самые проценты сверх инфляции. Конечно же, при должной диверсификации, на большом промежутке времени, и, если это не МТС (они выплачивают дивиденды, проедая собственный капитал) и подобные.

* Данное сравнение в ответе на первый комментарий к моему посту.

1) Родиться москвичем

2) Как можно раньше начать копить деньги

3) Подождать квартиру в наследство от родителей

4) Купить квартиру в Воркуте на накопленные деньги (200 000р хватит)

5) Продать наследственную квартиру

6) Накупить акций

Поэтому на тему поста скажу так вот есть у вас 10млн вы хотите пожить на эти деньги 15 лет с 45 до 60 ( потом уже мало что нужно и интересно) тем более вы будете жить не работая а именно в кайф свой.то делите 10 млн на 15 лет получаете 55к в месяц .(Хотите больше тратить значит надо собрать 20.30.60млн к 45 годам или начать тратить попозже )

От основной суммы отнимаете нужную остальные генерируют прибыль ( либо на инфляцию либо на дольше тратить )

Если вычитать 4% от текущего капитала при облигационном портфеле, то выплаты в реальном выражении будут уменьшаться с каждым годом ещё быстрее, но часть капитала действительно останется после 30 лет. Но это явно не оптимальный вариант.

В принципе так и есть.

Ньюанс в том, что реальная инфляция отличается от государственной.

Как в сша, так и в России.

Официальная инфляция в России 8%, а реальная 15%.

Теперь посчитайте результат инвестиций, даже интересно посмотреть на полученные цифры.

Например, мы увидим рост номинального ВВП темпами в 2 раза выше официальной инфляции. Или рост дивидендов по акциям в 2 раза более высокими темпами. Или увидим это в ставке по ипотеке, которая никогда бы не опустилась ниже 10-12% и т.д.

Расчёт сделать — дело не хитрое.

Методику можете посмотреть в моей предыдущей статье. Кратко: если каждый месяц откладывать 10000р в разные инструменты — что будет в итоге. Все графики скорректированы на инфляцию, кроме «номинал» — он представлен как раз для оценки сохранности вложений.

Вот я учёл «реальную» (а на самом деле вымышленную) инфляцию в 2 раза выше официальной.

Что же мы видим? О, да даже вложения в золото — это сжигание капитала!

Может ли быть такое, если учесть, что золото и есть базовая мера стоимости?

Сомнительно.

Купил акцию.

Её биржевая цена растёт на 10% в год.

Выплачивает дивиденд 10% от своей текущей цены.

Инфляция 10%

Я трачу дивиденд.

Почему я «уменьшаю» свой капитал?

В таком случае даже покупательная способность золота в рублях падает. В общем, эта ситуация сомнительна.

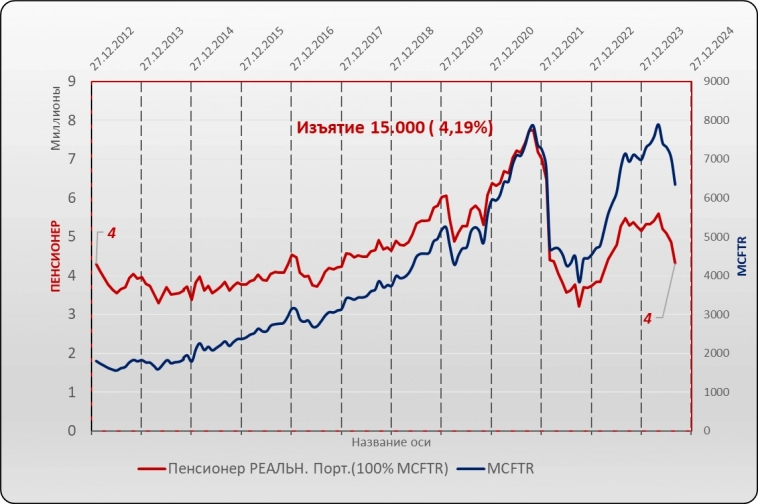

Для наглядности приведены и 2 графика изменения капитала с учетом, первый, минимального изъятия — когда капитал по нашему предположению не уменьшится и, второй, максимального изъятия, когда он, увы, закончится.

При изъятии более 4,19% от капитала за предыдущие 11 с половиной лет происходило его постепенное снижение. Закончится он к сегодняшнему дню при ставке изъятия в 11,17%. Странным образом мы пришли к эмпирической безопасной ставке изъятия ~ 4%.

К сожалению, вы не опровергли то, что пытался сказать я.

Мой тезис: Если тратить все дивиденды (жить на дивиденды) — это не приведёт к проеданию капитала.

Вы показали, что при фиксированном изъятии некоторой суммы из портфеля, капитал будет уменьшаться (вы блестяще расчитали, при каком проценте изъятий это будет происходить, а какой условно безопасный).

Но, если изымать из портфеля, повторяющего индекс, только дивиденды (а не фиксированную сумму), не продавая акции, вы увидите график IMOEX в вашем капитале. По сути, это не отражение капитала, как такового, а отражение текущей рыночной стоимости акций, входящих в портфель.

Если не продавать сами акции, капитал не будет проедаться, его курсовая оценка тоже изменится со временем. На длительном промежутке примерно на уровень инфляции + рост экономики.

Если же продавать акции на медвежьем рынке для изъятия из портфеля именно определенной суммы — да, это будет проедание. Хотя математики считают иначе. Встречал мнение, что нет разницы — тратить дивиденды или продавать акции, математически это верно, но на рынке разница есть.

Насчёт «некомфортно» (про жизнь на дивиденды) — согласен, волатильность доходов при этом возможна. Мой ответ на это — капитал копить с запасом, диверсифицировать эмитентов и иметь подушку безопасности, сглаживающую колебания дивидендных выплат.

Я предлагаю вам оформить всё, что вы написали отдельной статей, очень много полезного и точно затеряется у меня тут, в комментариях. Людям точно будет о чём подумать, когда они увидят, что выход на пенсию может прийтись на очень неудачный период, и что при этом будет с капиталом на длительном сроке.

На выбранном вами интервале эти данные не противоречат моей гипотезе.

Сейчас я это покажу, отталкиваясь вновь от дивидендной доходности.

Рост IMOEX с 01.01.2007 до 01.01.2018 года составил 27,23%, то есть 2.2% годовых.

Рост MCFTRR за тот же период — 90,82%, то есть 6% годовых.

Получаем дивидендную доходность после уплаты налогов (они же капают нам на счёт, а не в ПИФ, чтобы мы могли их тратить) 3.8% годовых.

В начале выбранного интервала (первые 5 лет) див.доходность была бы около 2,7%, что явно согласуется с вашим расчётом.

Из-за этого я по прежнему считаю безопасным для капитала (хоть, вероятно, менее комфортным) тратить дивиденды после достижения инвестиционных целей, но не делать фиксированные изъятия. Хотя такой вариант тоже возможен при определённом безопасном проценте изъятия, как вы показали в своих расчётах.

Что сделал дальше для расчёта:

1) Я взял данные (они у меня уже были выгружены) по MCFTRR с 09.2013 по 08.2024.

2) Прикинул портфель из 20 млн.рублей, вложенный в индекс (взял MCFTRR)

3) При таком портфеле 6% изъятия в начале это 100 тыс.р в месяц.

4) Дальше каждый месяц корректировал изъятие на инфляцию.

5) Ниже представлен график капитала, вложенного полностью в индекс, С УЧЁТОМ инфляции и график роста месячного изъятия.

Разницу в изъятиях 6% в разные периоды я уловил, конечно. Какой можно сделать полезный практический вывод из данных? Если кризис — лучше отложить выход на пенсию на несколько лет? Или всё таки просто тратить только дивиденды, мирясь с неудобствами?

Можно ещё снизить норму изъятия, конечно же.

То есть получается следующая ситуация: вы реинвестируете дивиденды на падающем рынке (что только усиливает отрицательное колебание капитала), после чего изымаете определенную сумму — это определённо уменьшает капитал.

Я же предлагал при достижении инвестиционной цели именно не реинвестировать дивиденды обратно в рынок, а тратить.

Добавлю так же, что за выбранный вами период (02.2013 — 08.2024) инфляция составила 121.39%, а рост IMOEX «всего» 80%. Но если вы посмотрите рост IMOEX не до 1 августа 2024, а до 1 мая 2024, то увидите рост IMOEX в те самые 125%. То есть портфель акций, повторяющий индекс без дивидендов позволил сохранить капитал.

Краткосрочные колебания рынка невозможно предсказать, но долгосрочно всё равно «природа своё возьмёт». Если не продавать акции в текущий момент, а использовать только дивиденды, то капитал не уменьшится, хотя цифры в приложении брокера временно могут давать иллюзию обратного, но всё вернется к прогнозному значению при следующем колебании рынка в другую сторону.

Я думаю, вы не хуже меня понимаете, что колебание денежной оценки портфеля в другую сторону случится ровно в тот момент, когда наши условия вернутся к состоянию февраля 2013 года: ставка ЦБ вернётся к долгосрочному среднему значению около 7-8% и уйдут риски СВО.

Какой же будет оценка портфеля в этом случае?

Если это случится завтра, то я расчётно предполагаю, что в этом случае справедливое значение IMOEX =~ 4000, что перекроет инфляцию за период с какой-то премией (вероятно, это как раз премия за тот самый рост экономики).

1. Про то, что дивиденды являются чистым доходом знал давно, причём это как бы логично и понятно почему. Лучше когда компания выплачивает 50% это золотая середина. Для сильно развитых и не знающих куда вложить это уже становится 100%, но ничего не мешает половину дивидендов от таких компаний вложить назад в акции, тем самым в среднем увеличив капитал. Далее рост акций будет всегда на уровень инфляции, иначе никак, это закон. Да в короткосроке на фоне паники могут быть распродажи и цена как сейчас упасть, но так же будут периоды когда сильно вырастет выше инфляции раза в два. Почему то эти периоды у нас все забывают, а говорят только о сложных. Так люди видимо устроены.

2. Скорее рост стоимости акций даже выше инфляции, а не по ней идёт. Это свойственно хорошо развиваеющимся компаниям, у которых все больше бизнес становится, соответственно акции не могут стоить сколько и раньше, их цена на фоне остальных цен должна выделиться. В среднем рынок возможно и в инфляцию растёт за счёт множества отстающих компаний, они и тянут вниз.

3. Самое интересное. Вы пишете, что на длительных промежутках рост доходности равен росту ВВП (это не наш рынок). Не совсем понятно что вы имели в виду, рост акций + дивиденды, ну полная доходность или рост самих дивидендов? В обеих случаях не соглашусь потому, что это не так во всяком случае для нашего рынка. У нас рост ВВП все последние годы, да и раньше был не особо высокий, где то порядка 3-3.5% среднегодовых. Можно найти уточнить, но даже рост самих прибылей компаний намного опережает эти цифры. Можете найти данные по лучшим компаниям, скажем за десятилетие рост в примерно в 10 раз по прибылям. Да и дивиденды например Сбера раньше росли очень быстрыми темпами, далее замедлилтсь, но всегда выше 10..12% получилась. Если 1-2 года не хороших придётся, нет роста или спад, то это не в счёт потом все значительно компенсировалось. Да будет замедление у всего сейчас, но все равно явно не до уровня роста ВВП как и тогда было так и сейчас. Иначе не видать хороших дивидендов долго было бы. Предполагаю, что так потому, что здесь лучшие самые сильные компании, а ВВП считается по всем, среди которых много слабых, предбанкротных убыточных и все такое.

4. В нашем случае дивдоходность выше, чем рынке в США только из за недооцененных акции, причём недооценка последние годы только нарастает. Ведь % от прибыли, идущий на дивы американские компании бОльший отправляют, чем наши. Когда узнал удивлён был. В среднем по рынку у них за 50%, у нас 35% где то. И никаких своих особенностей нет, дивиденды это прибыль у нас, которой можно пользоваться без потери капитала. Добавить его не удастся, если забирать это так и то для многих компаний это не так. Многие сами за годы свой капитал увеличили, а акций осталось сколько же, значит каждая акция дороже. Главное чтоб эмиссию не делали как ВТБ и не размывали капитал, ведь при этом и дивиденды уменьшаются на акцию. Поэтому не 1 и не 5 компаний лучше иметь в портфеле, а побольше для снижения и этого риска.

1) согласен

2) в среднем по рынку, конечно же. хотя наш рынок ещё пока не до конца отражает всю экономику, только значимую часть.

3) я писал, что рост рынка равен инфляции + росту ВВП. Вы всё правильно говорите насчёт роста прибыли компаний. Но этот рост прибыли в номинальных величинах. Нужно посмотреть, насколько прибыль растёт сверх инфляции. По опыту более развитого рынка — скорость этого реального роста соответствует примерно скорости роста ВВП страны.

Это не теория, это следует из самого понятия ВВП.

ВВП — это суммарная стоимость всех товаров и услуг, произведённых за год во всех отраслях экономики на территории государства.

ВВП по определению находится в прямой зависимости от количества произведённых товаров и услуг, с которых получили прибыли все в совокупности компании. Если ВВП над инфляцией растёт на 3 процента, то это из-за того, что деньги, которые достаются компаниям растут на 3 процента.

А цена акций зависит от прибыли компаний. Отсюда такая зависимость скорости реального роста рынка и ВВП.

4) Насчёт недооценённости акций я бы поспорил. На данный момент основная часть акций оценена более-менее адекватно, цена скорее даже чуть игнорирует риски санкций и СВО. Когда рынок был на 2500 (совсем недавно), цены были как раз адекватны, как я считаю.

При этом на длительных сроках, при равномерных вложениях, цена покупки акций усредняется и становится вполне адекватной сама по себе. Так как цены акций на рынке колеблются около адекватных цен: иногда выше, иногда ниже.

П.3 вы говорили рост рынка равен инфляция +ВВП рост, но без дивидендов? Тогда да, вполне вероятный вариант. Хотя тоже рынок в среднем прироста чуть быстрее, чем ВВП. Опять же потому, что эти компании не быстрее капитал набирали, чем рост по всем компаниям в стране. Или есть иная причина я не знаю, просто сравниваю два показателя и они достаточно не совпадают, один все время больше.

Может дешев рынок просто потому что.

Если скорость роста прибылей компаний настолько низкая как ВВП, то не видать дивидендов хороших в обозримом будущем. Но к счастью это не так. И в пример к тому ростовые компании. У ни прибыль растёт по 25..30% годовых и выше. Да когда нибудь когда они огромные будут, тогда возможно приблизится к росту ВВП но это будет застой по сути. Сбер в пример, у него раньше был среднегодой темп под 20%, да и сейчас 10-12% дожен легко держать, это из его рентабельности следует, от 22% как заявлено так и идёт. Да инфляция в этом росте есть, но часть его реальный рост бизнеса. Если только в инфляцию, то роста нет на месте.

ВВП ка бы показывает среднюю температуру по больнице, но никак не распределение роста этих денег по компаниям. Кому то больше достаётся, другим меньше. Тем компаниям, что в индексе однозначно больше будет даже с учётом их масштаба развития (казалось бы расти некуда уже).

П.4 Всё относительно. Рынок в целом недооцен, что 2500 что 2750 близкие цифры. По моим прикидкам если бы не эти проблемы сейчас 5000-5500 должен быть индекс с соответственными ценами на акции. К примеру опять же Сбер сколько платил в 20-21г дивиденды и какая была прибыль и сколько теперь, при том что тогда даже дороже стоил. И вообще на максимуме когда рынок был в октябре 21г никому не казалось это чем то прямо таким, нормальная оценка себе и дивдоходность. И так и было, дальше вполне продолжился бы среднерыночный рост...

Конечно чем ниже, тем лучше для покупок. Чем 2500 ещё лучше 2200 и тд, но как уж есть.