акции

Когда наступит следующий эпизод крайних потрясений в обществе?

- 17 июля 2021, 14:06

- |

Автор: Robert Folsom

Перевод в субтитрах:

Источник

«Теоретик Волн Эллиотта»: на русском языке

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписывайтесь>>>

- комментировать

- Комментарии ( 1 )

"Да что это за коррекция" в итогах недели

- 17 июля 2021, 14:03

- |

16 недель потребовалось индексу, чтобы уйти в мало-мальскую коррекцию. Да и падение за неделю на 2,2% лишь с натяжкой можно назвать коррекцией. На внешнеполитической арене все спокойно. Риторика зарубежных ЦБ остается позитивной, что не дает повода для паники. Хотя спуск Индекса Мосбиржи к 3700 п. выглядит крайне логичным.

ОАЭ все же удалось продавить ОПЕК+ и выбить себе дополнительные квоты. Это может служить прецедентом для других стран, желающих увеличить добычу. Как итог, нефть марки Brent за неделю опустилась на 3,2%. Ближайшей остановкой может служить уровень в $70 за баррель.

Доллар снова удерживают за хвост и не дают реализоваться рисковому сценарию, когда на падении рынков валюта реагировала ростом. Сентябрь и выборы не за горами, думаю до завершения будем торговаться в диапазоне 73-75 рублей.

Коррекция цен на энергоносители вызвала распродажи и в нефтегазовом секторе. Акции снижались широким фронтом. Новатэк теряет 4,2%, Роснефть 2,4%, Лукойл продолжает отскок от максимумов -3,9%. Газпром закрыл реестр акционеров на получение дивидендов и снижается на 5,4%. Сургутнефтегаз преф в преддверии отсечки под дивиденды теряет 4,2%.

Финансовый сектор последовал за рынком. Сбербанк теряет 1,4%, ВТБ также закрыл реестр и гэпом утянуло на 3,2% вниз. Тинькофф без видимых причин падает на 2,6%. А Мосбиржа держится молодцом, снижение всего на 0,5%. Поэтому я и планирую покупки данного актива. В определенных фазах рынка акции Мосбиржи могут служить защитным активом.

А вот металлурги после новостных проливов начали восстановление. Дополнительным позитивным фактором служит решение снизить пошлины на экспорт чугуна для стран ЕАЭС со $115 до $54. Это конечно не компенсирует возросшую налоговую нагрузку, но позитивно с точки зрения восприятия. Северсталь растет на 3%, НЛМК на 2,4%, ММК 2,6%. Именно к ММК я присматриваюсь и считаю его наиболее прибыльной инвестицией.

На прошедшей неделе разобрал для вас АЛРОСА. Посмотрели на актуальные

( Читать дальше )

Новичкам. Инвестирование: простые истины

- 17 июля 2021, 13:57

- |

- · Инвестирование вполне может быть несложным. Один из самых простых финансовых инструментов — вложение в индексы и другие ETF. Также сегодня существуют недорогие в обслуживании счета, управляемые профессионалами, которые будут принимать решения за вас.

- · Никто не может предсказать колебания фондового рынка на коротких отрезках времени, но с этой непредсказуемостью можно примириться, если вы, как и я, уверены в следующем.

- · Компании нацелены на рост (в этом состоит задача управленцев: либо вы добиваетесь результатов, либо вас заменят кем-то другим).

- · Экономика США, как и мировая экономика, продолжает расти… вне зависимости от того, насколько хорошо она себя чувствует в тот или иной конкретный момент.

- · Прежде всего нужно обращать внимание на три фактора: диверсификацию, горизонты инвестирования и низкие издержки.

- · Диверсификация снижает риск потерь на колебаниях курса конкретного объекта инвестиций или активов определенного типа. При этом она позволит не упустить рост передовых активов.

( Читать дальше )

Покупаю ТУРЕЦКИЙ РЫНОК с P/E=7,92

- 17 июля 2021, 11:31

- |

Идеей со мной поделился мой друг Григорий с канала Investiary, вот что он написал:

«Сейчас Турция – это чисто наш российский 2014 год. Ключевая улетела в космос и рынок смыло. В 2014 надо было покупать наш рынок и крепко держать. Сейчас у турков прошел эпицентр бури, если справятся, то будет все ок».

Я решил заработать на росте турецкого рынка. Нашел ETF «TUR. Какие у него характеристики:

— в ETF входят крупнейшие компании Турции;

— ETF упал в 1,5 раза с вершины начала года;

— дивидендная доходность = 3,6% годовых;

— плата за пользование (expanse ratio) ETF = 0,59% в год;

— премия рыночной цены к чистым активам -0,55%. То есть ETF на 0,55% стоит дешевле чем активы на его балансе.

— P/E = 7,92 (для сравнения P/E S&P500 = 46)

( Читать дальше )

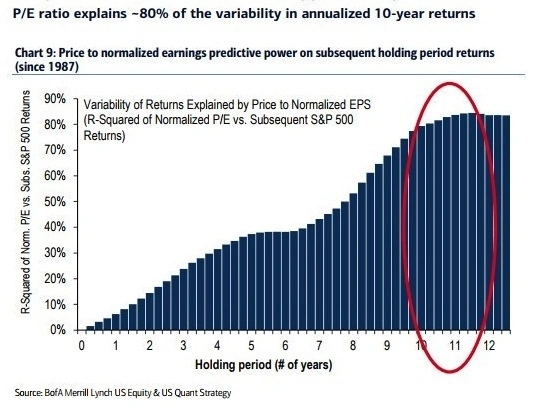

Подводные камни при покупке акций с низким P/E. График от Bank of America.

- 17 июля 2021, 11:16

- |

График показывает как доходность инвестиции на основе показателя P/E зависит от срока инвестиции.

P/E (Price/EPS) — соотношении цены на акцию к прибыли на акцию — за сколько лет предприятие окупает себя.

Общий вывод по графику:

Чем дольше срок инвестирования, тем важнее показатель P/E.

Покупая акции с низким P/E, будьте готовы ждать доходности.

Какие практические выводы можно сделать из этого графика?

1. Если я покупаю акцию, основываясь на показателе P/E, то срок инвестиции должен быть минимум 10 лет. Тогда с 80% вероятностью основание для инвестиции будет верным.

( Читать дальше )

Недорогой металлург

- 17 июля 2021, 01:07

- |

Подписывайтесь: t.me/taurenin

▫️ Капитализация: 748 млрд р ▫️ Выручка 2020: 618 млрд р

▫️Прибыль (скор.) 2020: 71,4 млрд р

▫️ Forward P/E 2021:4,6 ▫️ P/B: 1,55

▫️ Рост цен на алюминий с 01.01.2021: 22,6%

✅ Операционные результаты за 1кв2021: — производство алюминия: -0,8% г/г — реализация алюминия в тыс. т.: +5,3% г/г — цена реализации алюминия: +13,5% г/г

✅ Рентабельность продаж у компании низкая. В 2020 году алюминий продавался по средней цене себестоимость +20%.

Рост цен на 22,6% с начала года может увеличить валовую прибыль в 2 раза.

✅ Компания в отчете за 1кв2021 года сообщает:

— глобальный спрос на алюминий +11% г/г

— мировой объем производства +5,9% г/г

( Читать дальше )

Пошлины на экспорт чугуна для стран ЕАЭС снижены со $115 до $54

- 16 июля 2021, 22:14

- |

Правительство снизило пошлины на экспорт чугуна в страны Евразийского экономического союза (ЕАЭС) со $115 до $54. Соответствующее постановление в пятницу подписал председатель правительства Михаил Мишустин.

Постановление вступит в силу по истечении 30 дней со дня его публикации.

По подписанному в июне постановлению правительства о введении экспортных пошлин на металлургическую продукцию, ставка на чугун составляет 15%, но не менее $115/тонна.

Минимальная экспортная пошлина на чугун снижена до $54 за тонну (interfax.ru)

Дивидендная доходность акций Северстали может составить 14% по итогам года - Промсвязьбанк

- 16 июля 2021, 21:46

- |

Мировой спрос на сталь способствовал уверенному росту бизнеса: выручка компании с прошлого года увеличилась более чем на 31%, а EBITDA — более чем в 2 раза, достигнув показателей 2008 года. Показатель рентабельности по EBITDA вырос до 54,4%. Совет директоров компании рекомендовал выплатить дивиденды по итогам отчетного периода в размере 84,45 руб./акцию, что соответствует доходности около 5%. Из настораживающих моментов отметим, что компания дала осторожный прогноз на следующий квартал, прогнозируя коррекцию цен. Мы ожидаем плавного ухудшения ценовой конъюнктуры рынков сбыта, и полагаем, что Северсталь способна сохранить привлекательный дивидендный профиль. По нашим оценкам, по итогам года, даже с учетом ожидаемого замедления темпов роста и введения временных экспортных пошлин, дивдоходность может достичь 14%. Рост чистой прибыли в 4 раза позволит ощутить коррекцию не так драматично, соблюдая интересы инвесторов. Мы сохраняем умеренно позитивный взгляд на акции Северстали, оставляя нашу оценку справедливой цены на уровне 1970 руб.

Выручка Группы во 2 кв. 2021 г. выросла на 32,8% кв/кв в связи с относительно малым ростом издержек и на фоне исключительно благоприятной ценовой конъюнктуры рынков сбыта. Основным продуктом реализации стал плоский прокат, который в основном продавался за рубежом. Объемы продаж компании выросли по России на 8% и почти на 100% по Европе, рост цен в среднем с предыдущего квартала составил 3х.

EBITDA выросла на 41,74% кв/кв. – до 1,6 млрд долл. Рентабельность увеличилась с 52,4% до 55,9%, что обусловлено более низкой себестоимостью продаж. Рост EBITDA произошел вслед за увеличением выручки, а также ростом сырьевой корзины и расширением ценового спреда между слябами и сырьевой корзиной. Доля продукции с высокой добавленной стоимостью составила 63%, по сравнению с 50% в предыдущем квартале. Показатели по EBITDA стали одними из самых высоких для компании с 2013 года. Результат был достигнут на фоне роста цен на продукцию и повышенного спроса на жилье и автомобили.

Издержки компании на протяжении квартального периода смотрятся крайне позитивно. Так, затраты на сбыт остались постоянными на уровне 165 млн долл., что подтверждает усилия компании по работе с растущей инфляцией. Данный аспект может положительно сказаться на будущих результатах компании и внушить уверенность инвесторам в менеджмент компании.

Свободный денежный поток (FCF) по сравнению с 1 кв. 2021 г. вырос с 497 до 936 млн долл., что главным образом отражает упор компании на экспорт и загрузку рабочего капитала, непосредственно поддерживая стабильный уровень краткосрочных обязательств, реализуя проекты, увеличивающие стоимость компании. Компания запустила 3 значимых проекта в Череповце: 1) печь с объемами выпуска до 1.3 млн т; 2) покупка 20% доли в NVTZ; 3) ASU (система нагрева) для эффективного потребления энергии, что позволит сократить выбросы и увеличить производство до 8000 т/д.

Операционные показатели так же продемонстрировали крайне позитивный тренд. Так, средняя цена продаж выросла на 30%, доля продукции с высокой добавленной стоимостью возросла на 13 п.п. по сравнению с предыдущим кварталом. Обусловлено это мировым спросом на сталелитейную продукцию и ростом спроса на недвижимость.

Мы положительно оцениваем результаты компании и отдельно отмечаем рекомендацию совета директоров по дивидендам за 2 кв., которые могут составить 84,45 руб./акцию, что при текущих котировках соответствует 5% доходности или 7,5% накопленной. Доходность по итогам года может достичь 14%. Если учесть экспортные пошлины, которые будут введены в августе 2021 года, то, по нашим оценкам, Северсталь относительно других металлургов понесет один из наименее значимых ущербов для показателя EBITDA, что свидетельствует о сильных рыночных позициях в рамках 2021 года.Жильников Егор

Промсвязьбанк

Мы умеренно позитивно смотрим на Северсталь, сохраняя наш целевой показатель в 1970 руб.\акцию.

Конец эпохи Credit Suisse

- 16 июля 2021, 21:39

- |

( Читать дальше )

Итоги с 12.07.2021 по 16.07.2021🔥Металлурги Мечел

- 16 июля 2021, 21:20

- |

Обзор интересных событий на ММВБ за неделю с 12.07.2021 по 16.07.2021

00:31 — Северсталь ММК НЛМК

05:08 — Распадская

05:53 — Мечел

07:15 — Русал

09:05 — Лензолото

Мой канал: www.youtube.com/channel/UCtV4Eh7FYvh78XD04D8VNbA

Данная информация не является индивидуальной инвестиционной рекомендацией.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал