акции

Повышение тарифов в ближайшем будущем окажет поддержку Globaltrans - Атон

- 21 июля 2021, 11:28

- |

Сегодня Коммерсант опубликовал статью, в которой отмечается значительный рост спроса на вагоны, что привело к структурному дефициту вагонов на рынке. Рост спроса в основном обусловлен наращиванием экспорта угля. В то же время повышение спроса пока не привело к заметному росту ставок, составляющих в настоящее время около 850 руб. за вагон в сутки (против 700 рублей год назад и 1800 рублей два года назад). Между тем, среднегодовые расходы на техобслуживание вагонов сейчас показывают рост на 5-15%, что может обернуться для операторов вагонного парка дополнительными расходами в этом году.

Мы полагаем, что следствием роста спроса на вагоны и увеличения затрат должно стать повышение тарифов в ближайшем будущем, что окажет поддержку операторам вагонного парка, включая Globaltrans.Атон

- комментировать

- Комментарии ( 0 )

Intel тестирует беспилотные автомобили в Нью-Йорке

- 21 июля 2021, 11:25

- |

IT-гигант Intel Corporation (INTC) заявил, что его дочерняя компания Mobileye, разрабатывающая автономные транспортные средства и системы помощи водителю (ADAS), начала тестирование беспилотных автомобилей в Нью-Йорке. Новость об испытаниях привела к росту акций INTC на премаркете 21 июля.

Для тестирования автономных авто был выбран Нью-Йорк, так как этот город способен поставить перед разработчиками уникальные проблемы, в число которых входят: агрессивные водители, пешеходные переходы, парковка вторым рядом, яркие огни ночного города и бесконечные строительные площадки. В Mobileye уверены, что если их беспилотники пройдут тестирование в Нью-Йорке, то смогут работать практически везде.

Кроме Нью-Йорка, где только Mobileye получила разрешение на тест-драйвы, компания испытывает свои автомобили в Детройте и Мюнхене. Следующими городами для тестирования станут Токио, Шанхай и Париж.

Кристофер Роллан, аналитики из Susquehanna, подтвердил рекомендацию «Hold» по акциям INTC с целевой ценой в $60 долларов. Он считает, что руководство Intel поскромничало с прогнозами по прибыли за первый квартал и поэтому после публикации отчета 22 июля акции могут вырасти.

Бумаги INTC имеют консенсус-рейтинг «Hold» со средней целевой ценой $62,35, что подразумевает потенциал прибыли для трейдеров и инвесторов 12,9%.Северсталь впервые поставила ТБД в Бразилию

- 21 июля 2021, 11:15

- |

Также впервые трубы большого диаметра будут использоваться для СПГ проекта, реализуемого за рубежом.

Трубы будут применятся для строительства Barcarena LNG.

Северсталь — «Северсталь» впервые поставила трубы большого диаметра в Бразилию (severstal.com)

У Русала нет опасений по снижению цен и спроса, но потери за полгода действия пошлины могут составить сотни миллионов $$$

- 21 июля 2021, 11:13

- |

Заместитель гендиректора "Русала" по продажам в РФ, СНГ и Китае Роман Андрюшин рассказал, что рынок сейчас находится на подъеме. Он начался еще в середине прошлого года благодаря мерам стимулирования экономики, которую запустили правительства во время пандемии. Кроме того, помимо прямых стимулов, растет потребление металла: люди покупают дома, машины, технику.

Китай — сдерживает свои мощности на уровне 45-50 миллионов тонн алюминия в год.Этот цикл надолго. Опасений по снижению цен и спроса у нас нет. В ближайшие 2-3 года низких цен мы не увидим. Я не думаю, что цена взлетит до рекордного уровня 3300 долларов за тонну, но потенциал роста еще есть. 2500-2600 долларов было бы обосновано. Price ratio с медью сейчас ниже 3,5, то есть алюминию есть куда расти

Я не думаю, что Китай будет наращивать производство. Скорее Китай будет менять производство в сторону технологией с меньшим количеством выбросов, в сторону гидроэнергетики

Экспортные пошлины:

Наши потери за полгода действия пошлины могут составить сотни миллионов долларов. Производство некоторых видов продукции просто станет убыточным. По нашей оценке, это сотни тысяч тонн. Если мы не будем производить эту номенклатуру, то, естественно, некоторые заводы не будут работать на полную мощность с соответствующими последствиями. С учетом того, что мы производим 4 миллиона тонн в год, из которых 2,8 миллиона идет на экспорт

По большей части длинных контрактов у нас нет возможности включить налог в цену. А там где возможно пересмотреть цену, этого могут не позволить сделать рыночные условия. Возможно, нам придется подумать о консервации некоторых видов производства. Темпы запуска Тайшета (Тайшетский алюминиевый завод — ред.) тоже могут быть пересмотрены

Пошлины на алюминий быть не должно, поскольку цена на металл не является пиковой для исторического отрезка и находится на средних значениях, а средняя себестоимость сейчас гораздо выше.К сожалению, мы попали рикошетом в общее движение по принуждению участников рынка к снижению цен. Мы наблюдали взрывной рост цен в части арматуры и проката, но в этой ценовой гонке не участвовали. Еще до введения экспортной пошлины «Русал» был в диалоге со своими клиентами из строительной, машиностроительной, автомобильной и энергетической отраслей. Мы действуем в рамках предписания ФАС. Регулятор еще в 2013 году выписал нам предписание, ограничивающее рост цен. Мы ежемесячно отчитываемся в ФАС по нашему ценообразованию на внутреннем рынке и действуем в строгом соответствии с предписанием

Кроме того, «Русал» пошел навстречу клиентам и позволил фиксировать цены по долгосрочным соглашениям и использовать рыночные инструменты хеджирования для управления ценовыми рисками. Поэтому для нас было вдвойне неожиданным решение ввести экспортную пошлину, так как «Русал» не имеет сейчас никакой сверхприбыли, особенно на внутреннем рынке, где мы не просто продаем алюминий, а создаем с нашими партнерами продукцию с высокой добавленной стоимостью

Новость — БИР-Эмитент (1prime.ru)

Новость — БИР-Эмитент (1prime.ru)

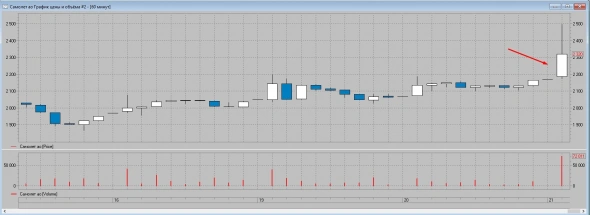

📈Самолёт растёт на 10% без новостей

- 21 июля 2021, 10:51

- |

Менеджмен ждёт роста капитализации до 400 млрд. руб., а вчера компания опубликовала хороший отчёт💪 Серьёзная поддержка котировок наблюдается со стороны телеграм каналов🤔

В моменте рост составлял более 15%.

Олег Кузьмичёв - новый Марламов/Орловский?

- 21 июля 2021, 10:32

- |

Полное видео: https://play.boomstream.com/95Kv2BNn

Все видео конференции: https://confa.smart-lab.ru/20210626spb

Подписывайтесь на блог Олега на смартлабе: https://smart-lab.ru/my/CaptainAlbinos/

Как заработать на автофургонах

- 21 июля 2021, 10:29

- |

Camping World Holdings, Inc. — крупнейший в Америке дилер автофургонов, владеет и управляет более чем 170 дилерскими центрами по всей стране, а также платформой электронной коммерции. Компания занимается продажей запчастей и аксессуаров для жилых автофургонов, товаров для активного отдыха и предлагает целый портфель продуктов и услуг клуба Good Sam, который включает в себя программы помощи на дорогах, страхование, продленную гарантию на трейлеры, скидки на автопарки и базы отдыха, выставки потребительских товаров и многое другое.

👍 Мы положительно смотрим на акции компании!

Читайте подробнее в нашем обзоре оценку компании, драйверы роста и факторы риска: ОБЗОР

Не является рекламой или предложением ценных бумаг. Дисклеймер

Продажи Группы Эталон в 1 п/г выросли на 39% до рекордных ₽41,1 млрд

- 21 июля 2021, 10:21

- |

Основные операционные показатели за 1 полугодие 2021 года:

- Продажи в денежном выражении выросли на 39% до рекордных 41,1 млрд рублей

- Денежные поступления увеличились на 30% до 40,9 млрд рублей

- Средняя цена квадратного метра выросла на 39% до 186,2 тыс. рублей

- Средняя цена квадратного метра жилой недвижимости выросла на 38% по сравнению с 1 полугодием 2020 года и составила 224,7 тыс. рублей

- Чистый корпоративный долг по состоянию на 30 июня 2021 года составил 626 млн рублей

Новости (etalongroup.com)

Производство золота Petropavlovsk в 1 п/г -39% г/г

- 21 июля 2021, 09:44

- |

Продажа и производство золота

▪ В первом полугодии 2021 г. было произведено 195, 0 тыс. унций, что на 39% меньше по сравнению с первым полугодием 2020 г. (320,6 тыс. унций).

▪ Производство золота с собственных месторождений составило 158,3 тыс. унций в первом полугодии 2021 г. (I полугодие 2020: 213.6 тыс.унций), снижение на 26% по сравнению с аналогичным периодом прошлого года произошло в основном в связи с переходом на переработку руды с Эльгинского месторождения на Албыне и подготовкой к запуску флотационной фабрики «Пионер», которая включала переход на добычу упорной руды для складирования и плановую временную остановку фабрики в апреле.

▪ Производство золота из концентратов третьих сторон уменьшилось на 66% до 36,7 тыс. унций в первом полугодии 2021 г. (первое полугодие 2020: 106,9 тыс. унций) из-за ожидаемого уменьшения объемов концентрата, доступного для покупки, и более низкого содержания в поставляемых концентратах.

▪ Продажи золота в первом полугодии 2021 г. составили 187,1 тыс. унций (первое полугодие 2020: 312 ,4 тыс. унций).

▪Средняя цена реализации золота за первое полугодие 2021 г. выросла на 9% и составила 1 795 долларов за унцию (первое полугодие 2020: 1 640 долларов за унцию), без прибыли или убытка от хеджирования в течение полугодия.

Производственный прогноз на 2021 год

▪ Компания ожидает, что общий объем производства золота в 2021 году составит 430 – 470 тыс. унций, включая 370-390 тыс. унций золота из собственного сырья и 60-80 тыс. унций золота из стороннего концентрата. Результат второй половины 2021 года будет включать производство на новой флотационной фабрике Пионера и увеличение поставок стороннего концентрата.

Netflix опубликовал квартальную отчетность, чистая прибыль увеличилась на 87,9%

- 21 июля 2021, 09:44

- |

👉 Операционная прибыль увеличилась на 25,2%, до $1,8 млрд

👉 Чистая прибыль увеличилась на 87,9% г/г, до $1,3 млрд

👉 Прибыль на акцию (EPS) составила $2,97, прогноз — $3,18

👉 Количество новых пользователей увеличилось на 1,54 млн, общее количество составило 209,2 млн (+8,4 г/г).

👉 В 3 квартале Netflix рассчитывает заработать $2,55 на акцию при продажах в $7,48 млрд

s22.q4cdn.com/959853165/files/doc_financials/2021/q2/FINAL-Q2-21-Shareholder-Letter.pdf

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал