акции

Роснефть опубликовала сильные результаты - Атон

- 14 мая 2021, 21:27

- |

«Роснефть» остается одним из наших фаворитов в секторе, поскольку мы ожидаем, что рынок будет уделять все большее внимания проекту Восток Ойл. Мы рассматриваем возможные сделки по продаже долей в проекте (которые могут состояться уже в этом году) в качестве важнейших катализаторов стоимости акций компании.Атон

В настоящий момент «Роснефть» торгуется с мультипликатором EV/EBITDA 2021П 4.7x, что соответствует среднему 2-летнему уровню и на 9% выше уровня сопоставимых российских нефтегазовых компаний.

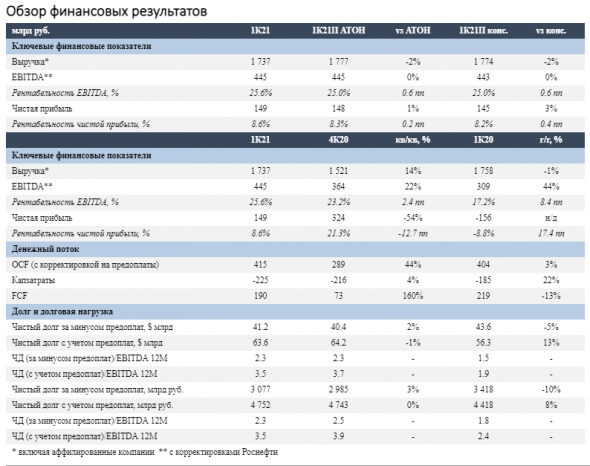

«Роснефть» опубликовала сильные результаты, поддержанные ростом цен. Выручка (1 737 млрд, +14% кв/кв) оказалась чуть ниже консенсуса и оценок АТОНа – она была поддержана более высокими ценами на нефть (Urals +30% кв/кв в рублевом выражении), однако позитивный эффект был частично нивелирован ухудшением операционных показателей. Добыча углеводородов упала на 5.6%, добыча жидких углеводородов – на 5.9% кв/кв, а газа – на 4.8% кв/кв. Более низкие показатели объясняются продажей Роснефтью низкорентабельных активов в конце 2020, с корректировкой на которую добыча углеводородов выросла на 1% кв/кв. Показатели переработки, наоборот, оказались сильнее кв/кв: объемы переработки выросли на 2.1% кв/кв благодаря улучшению динамики на российских НПЗ (+4.5% кв/кв), тогда как объемы переработки на международных НПЗ сократились на 17.5% кв/кв, в основном из-за повторных локдаунов. EBITDA (445 млрд руб., +22% кв/кв) совпала с нашими оценками и была, в том числе, поддержана снижением операционных расходов в сегменте добычи (-1.5% кв/кв в руб./бнэ) за счет сезонных факторов и продажи активов с меньшей рентабельностью. Рентабельность EBITDA составила 25.6%. В сегменте добычи EBITDA была поддержана более низкими операционными затратами, однако отразила возросшую налоговую нагрузку (скоррект. EBITDA +16.5% кв/кв до 467 млрд руб., рентабельность 41% против 45% в 4К20), в то время как в сегменте переработки EBITDA вернулась в плюс, достигнув 1 млрд руб. против –27 млрд руб. в 4К20.

Чистая прибыль «Роснефти» в 1К21 составила 149 млрд руб., что практически совпало с нашими оценками, но соответствует снижению на 54% кв/кв, поскольку показатели за 4К20 отразили разовые статьи, включая признание прибыли от приобретения активов Таймырнефтегаза, а также обесценение активов. Более того, 1К21 был отмечен существенно более низким эффектом от курсовых разниц в размере 5 млрд руб. против 64 млрд руб. в 4К. FCF составил 190 млрд руб., увеличившись в 2.6 раза за счет сильной динамики операционного денежного потока (415 млрд руб., в том числе 25 млрд за счет высвобождения оборотного капитала). Величина капзатрат в 1К21 составила 225 млрд руб., показав рост на 4% кв/кв. Чистый долг, включая предоплаты, упал на 1% кв/кв в долларовом выражении, а соотношение ЧД/EBITDA составило 3.5x.

Телеконференция – основные моменты. «Роснефть» представила новые данные по проекту Восток Ойл, отметив, что была разработана программа опытно-промышленной эксплуатации, осуществление которой начнется в 2022. Кроме того, определены места расположения приоритетных для компании площадок кустов скважин для эксплуатационного бурения. Восток Ойл включает в себя 52 лицензионных участка и 13 открытых месторождений углеводородов. Группа ведет переговоры по проекту с потенциальными новыми партнерами – в этом году ожидается заключение новых сделок по продаже долей в проекте.

Газовые проекты. «Роснефть» сообщила о начале добычи газа в 1К21 на месторождении Роспан, в 2021 объем добычи должен достичь 14 млрд м³. Начало добычи на Харампурском месторождении, которое ранее было отложено, должно состояться в 3К22.

«Роснефть» не назвала точную сумму планируемых капзатрат на 2021, отметив, что она будет несколько выше уровня 2020 (785 млрд руб.). Согласно текущим консенсус-оценкам, капзатраты в 2021 ожидаются на уровне 955 млрд руб.). Более 90% общего объема капзатрат будет направлено на upstream-проекты (разведку и добычу).

- комментировать

- Комментарии ( 0 )

Итоги с 01.05.2021 по 14.05.2021🔥Новый формат

- 14 мая 2021, 21:25

- |

Обзор интересных событий на ММВБ с 01.05.2021 по 14.05.2021

00:38 — Приморье Банк

02:14 — Уралсиб Банк, Росдорбанк, Кузнецкий Банк

03:04 — КуйбышевАзот

11:32 — Дядя Дёнер, ВДО

16:10 — Татнефть(дополнение https://www.youtube.com/watch?v=7ur_0...)

17:29 — Mail.ru (дополнение https://www.youtube.com/watch?v=6QvJf...)

18:32 — ЛСР (дополнение https://www.youtube.com/watch?v=zk_Qw...)

Мой канал: www.youtube.com/channel/UCtV4Eh7FYvh78XD04D8VNbA

Данная информация не является индивидуальной инвестиционной рекомендацией.

Tesla - Фундаментальный и технический анализ. Где подбирать и вероятная глубина коррекции

- 14 мая 2021, 20:44

- |

X5 Retail Group будет доставлять непродовольственные товары сторонних продавцов

- 14 мая 2021, 20:27

- |

В годовом отчете X5 говорится:

Мы запустили агрегатор доставки в IV квартале 2020 г., начиная с Москвы. Основными поставщиками продуктов будут «Пятёрочка» и «Перекрёсток», и в будущем добавим новых клиентов-поставщиков из сегмента Horeca, фармацевтики, а также представителей непродуктового ритейла, чтобы охватить большинство ежедневных потребностей через экспресс-доставку

К концу 2021 г. «Около» планирует привлечь к сотрудничеству «несколько сотен» сторонних продавцов. Компания при этом рассчитывает, что к концу года оборот внешних продавцов составит до половины всего оборота сервиса «Около».

источник

Рост энергопотребления и техприсоединения обеспечат леверидж ФСК ЕЭС - Финам

- 14 мая 2021, 19:42

- |

Мы выделяем следующие факторы. Во-первых, сейчас идет оживление энергорынка на фоне переоткрытия экономики и более холодной погоды. Энергопотребление с начала года выросло на 5% и, вероятно, рынок восстановится раньше, чем многие того ожидали.

Мы ожидаем, что отчет по МСФО за 1 квартал отразит эти тенденции, и мы увидим повышение операционной рентабельности. Уже вышедший отчет по РСБУ подтвердил нашу гипотезу о восстановлении доходов. Выручка от передачи электроэнергии выросла на 6,2% г/г, а операционная прибыль повысилась на 14%.Малых Наталия

ГК «Финам»

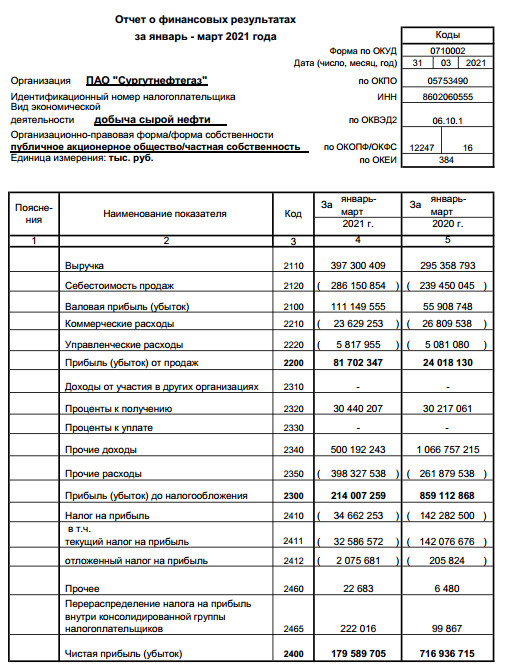

Сургутнефтегаз - компания стоит меньше денежных средств на своих счетах - Финам

- 14 мая 2021, 19:32

- |

Мы рекомендуем «Покупать» обыкновенные и привилегированные акции «Сургутнефтегаза» с целевой ценой 41,1 руб. и 51,8 руб. соответственно. Потенциал в перспективе 12 мес. составляет 15,1% для обыкновенных акций и 15,1% для привилегированных.Кауфман Сергей

ИГ «Финам»

* Восстановление цен на нефть, слабый рубль и постепенное ослабление ограничений ОПЕК+ позволят финансовым результатам «Сургутнефтегаза» восстановиться в 2021 году.

* «Сургутнефтегаз» держит на своих счетах почти $ 50 млрд — больше, чем капитализация компании. Цель — неизвестна.

* Дивиденды на привилегированные акции зависят от валютной переоценки кубышки за год. Благодаря этому дивидендная доходность по префам по итогам 2020 года составит 14,9%.

* Отсутствие стратегии использования денежных средств и в целом прозрачности компании не дает рынку учесть кубышку в оценке акций «Сургутнефтегаза», что ограничивает потенциальный апсайд.

Результаты Роснефти оказались немного лучше ожиданий рынка - Промсвязьбанк

- 14 мая 2021, 19:17

- |

«Роснефть» отчиталась за 1 кв. 2021 г. лучше ожиданий. Выручка снизилась на 1%, что было обусловлено падением объемов реализации как нефти на 33% г/г, так и нефтепродуктов – на 14,5% г/г за счет сохраняющейся неблагоприятной эпидемиологической ситуации в мире и низкого спроса на энергоносители. Также снижению выручки способствовали низкие производственные результаты вследствие необходимости участия в соглашении ОПЕК+. Тем не менее, за счет сильного роста цен на нефть и нефтепродукты как в рублях, так и в долларах, снижение выручки было небольшим.

EBITDA напротив показала рост на 44% г/г – до 445 млрд руб. вследствие ценового фактора, а также за счет контроля над затратами, которые сократились за период на 9,8% — до 1,5 трлн руб. против 1,65 трлн руб. Также отметим и положительный эффект «обратного акциза», который позволил сократить расходы «Роснефти» на уплату акцизов до 59 млрд руб. со 141 млрд руб. в 1 кв. 2020 г. На фоне роста EBITDA подросла и рентабельность – до 26% по сравнению с 18% в 1 кв. 2020 г.

По итогам 1 кв. 2021 г. «Роснефть» получила 149 млрд руб. чистой прибыли против убытка в 156 млрд руб. годом ранее. Получение такого результата обусловлено ростом операционной прибыли в 2,4 раза – до 243 млрд руб., снижением финансовых расходов и получением прибыли по курсовым разницам в 5 млрд руб. вместо убытка в 177 млрд руб. в 1 кв. 2020 г. Рентабельность по чистой прибыли составила 8%.

Капитальные затраты «Роснефти» в 1 кв. 2021 г. выросли на 22% — до 225 млрд руб., что повлекло за собой снижение свободного денежного потока, однако он остался все равно в зоне положительных значений – 190 млрд руб. Рост капзатрат связан в основном с началом работ по одному из ключевых проектов компании – Восток Ойл.

Долговая нагрузка «Роснефти» на конец 1 кв. 2021 г. составила 2,2х (соотношение чистый долг/EBITDA), что является вполне комфортным уровнем.

Мы положительно оцениваем результаты «Роснефти», отмечая, что несмотря на все еще слабый мировой спрос на энергоносители и падение производственных результатов из-за участия в соглашении ОПЕК+, компания нарастила рентабельность и получила прибыль. Мы полагаем, что во 2 кв. «Роснефть» улучшит производственные показатели и нарастит объемы реализации на фоне чуть лучшей ситуации со спросом и смягчения условий ОПЕК+. А рост цен на нефть и нефтепродукты окажет поддержку финрезультатам. С учетом текущей дивидендной политики Роснефти (не менее 50% от чистой прибыли по МСФО) мы полагаем, что акционеры могут рассчитывать на неплохие выплаты по итогам 1 полугодия. По нашим оценкам, дивиденд за 1 полугодие 2021 г. может составить 17-19 руб./акцию, что дает ориентировочно 3-3,5% доходности. Мы рекомендуем «покупать» акции Роснефти с целью в 645 руб. за акцию, потенциал роста от текущей цены – 18%.Крылова Екатерина

«Промсвязьбанк»

Группа ГМС подала заявление на вторичный листинг на Мосбирже

- 14 мая 2021, 19:16

- |

Компания в конце апреля сообщала о таких планах, отмечая, что ГДР продолжат торговаться на основном рынке – на Лондонской фондовой бирже (LSE).

Ожидается, что торги ГДР «Группы ГМС» на «Московской бирже» начнутся во втором квартале 2021 года при условии одобрения «Московской биржей» и будут включены в первый котировальный список.

источникСовет директоров компании считает, что дополнительный листинг GDR «Группы ГМС» должен способствовать расширению базы инвесторов компании, включая институциональных и розничных инвесторов в России

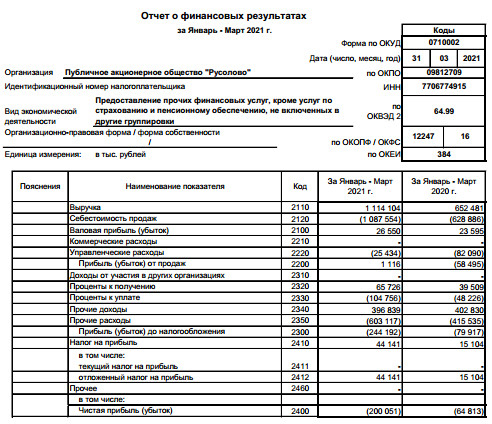

Чистая прибыль Сургутнефтегаз 1 кв РСБУ снизилась в 4 раза, до ₽180 млрд

- 14 мая 2021, 19:03

- |

Выручка выросла на 34,5%, до 397,3 миллиарда рублей. Валовая прибыль составила 111,15 миллиарда рублей, увеличившись почти вдвое.

Стоимость ликвидных активов («кубышка») составила на конец первого квартала 2021 года 3,786 триллиона рублей.

На конец 2020 года «кубышка» составляла 3,568 триллиона рублей. Таким образом, за квартал она выросла на 218 миллиардов рублей. Значительная часть этой «кубышки» хранится на валютных депозитах, что приводит к ее бурному росту при ослаблении рубля.

отчет

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал