акции РФ

Двойной учет в Аэрофлот. Итоги 12 февраля на Московской бирже

- 12 февраля 2024, 19:01

- |

В отсутствии драйверов роста рынок сегодня находится по давлением от снижения цены на нефть, что способствовало коррекции индекса Мосбиржи в начала торгов, и дальнейшему возврату его в исходное положение без существенной волатильности. В концу торговой сессии индекс Московской биржи все же показал рост на 📈+0,19% до 3248,50 пункта.

Выручка компании Аэрофлот за 2023 год составила 497,5 млрд. рублей, увеличившись на 49,5% год к году за счет увеличения пассажиропотока и роста цен, но при этом чистый убыток по РСБУ за год составил 29,5 млрд. рублей, увеличившись за год в 2,1 раза. Весь год компания заявляет о «бумажном эффекте убытка», так как без учета влияния курсовых переоценок чистая прибыль составила 50,5 млрд. рублей. Иногда складывается впечатление, что от изменения бухгалтерских стандартов учета по всей нашей стране страдает только один несчастный Аэрофлот. Интересно, в течение 2024 года компания также будет вести «двойной учет» и жаловаться на несправедливость национальных стандартов?

( Читать дальше )

- комментировать

- Комментарии ( 0 )

5 идей в российских акциях. Выделяем фаворитов

- 12 февраля 2024, 15:43

- |

Просто и понятно

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 12 месяцев 2023 г. банк заработал 1493 млрд руб. чистой прибыли. В пересчете на потенциальные дивиденды при коэффициенте дивидендных выплат в 50% это соответствует 33,1 руб. на бумагу, или 12% дивдоходности — привлекательный уровень для голубой фишки.

У Сбербанка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя чуть лучше банковского сектора в целом. Глава Сбера Герман Греф отмечал, что ожидает дальнейшего роста прибыли по итогам 2024 г., то есть крупные дивиденды не станут разовой историей.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 370 руб. / +30%

Притоки капитала

Стоит обратить внимание на акции Транснефти в свете ожидаемого дробления (сплит) акций, которое было одобрено собранием акционеров в ноябре.

( Читать дальше )

Готовимся к коррекции! И подводим итоги недели

- 10 февраля 2024, 16:01

- |

В новом выпуске «Без плохих новостей» обсуждаем главное за неделю: очередной взлет «Яндекса», IPO «Делимобиля», приостановку торгов бумагами TCS и «Транснефти».

Ведущий — Максим Шеин, директор по работе с состоятельными клиентами УК БКС.

Также в выпуске:

— важные отчеты российских компаний;

— макро-тренды, за которыми важно следить;

— новое в регулировании;

— новые инструменты и инвестиционные идеи;

— ответы на вопросы зрителей.

А еще подводим итоги конкурса и анонсируем новые.

Уже на YouTube:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

Главная тема выпуска — начинаем готовиться к коррекции!

В рубрике Второй эшелон разберем компанию Делимобиль.

Также поговорим о важных новостях недели, объявим победителей конкурса и разыграем подарки.

Главная тема

Российский фондовый рынок уже полгода находится в диапазоне 2950 – 3270 пунктов по индексу Мосбиржи.

( Читать дальше )

Индекс МосБиржи и растущие циклы

- 10 февраля 2024, 15:36

- |

Решил обратить внимание на графики у Fundstrat Global Advisors (это где Марк Ньютон и Том Ли). Точнее подсмотрел у них интересную идею с сезонностью / цикличностью поведения тех или иных инструментов, называется «циклический композит».

Поэтому пока первым шагом я добавил на предыдущий график среднего изменения индекса МосБиржи линию, которую назвал цикл. Это простое предположение. Если среднее изменение было положительным, то присваиваем дню значение «1», если отрицательное – «-1». Дальше просто суммируем и присваиваем каждому дню накопленную сумму.

В целом график похож на среднее изменение, но есть более выраженные серии роста.

Серия 1 = это первые 90 дней года, то есть первый квартал, с января по конец марта.

Серия 2 = с 221 дня по 257 день года, то есть начало августа по конец первой декады сентября.

Серия 3 = с 275 дня по 313 день года, то есть начало октября по начало ноября.

Понятно, что это не гарантия успеха, но статистика интересная.

( Читать дальше )

Отчетность эмитентов. Итоги 9 февраля на Московской бирже

- 09 февраля 2024, 19:08

- |

В пятницу на Московской бирже продолжилась вчерашняя коррекция, которая сдерживалась растущей ценой на нефть, но ближе к закрытию картинка стала выравниваться, что в итоге привело к несущественному росту индекса Мосбиржи на 📈+0,02% до 3 242,38 пункта. При этом за последние 5 торговых дней индекс вырос уже на более существенные 0,5%, намного ниже роста предыдущей недели, но тем не менее вырос😜

Все инвесторы ждали отчета за январь от Сбербанка, и они его получили. Чистый процентный доход составил 211,7 млрд. рублей (рост на 21,8%), чистый комиссионный доход — 48,7 млрд. рублей (рост на 6,9%), и чистая прибыль — 115,1 млрд. рублей (рост на 4,6%). Кстати, чистая прибыль снизилась на 0,5% по сравнению с декабрем. Сбер пока еще не вернулся на первое место по объему торгов, но префы за день выросли на 📈+0,5%.

Новатэк отчитался по МСФО за 2023г: компания показала выручку в размере 1,4 трлн. рублей и чистую прибыль — 469,5 млрд. руб. Совет директоров компании тут же рекомендовал выплатить дивиденды в размере 44,09 рублей на одну акцию. Дата закрытия реестра на получение дивидендов — 26 марта 2024 года, дивидендная доходность в районе 3%. Инвесторы ожидали большего и после публикации новости акции просели на 📉-1,1%, но к концу основной торговой сессии вернулись в ноль.

( Читать дальше )

Новостной дайджест за неделю

- 09 февраля 2024, 18:14

- |

Всем привет!

Делимся новостями дочерних компаний инвестиционного холдинга SFI: тут и операционные результаты за 2023 год, и немного о социальной ответственности бизнеса.

ЛК «Европлан» объявила операционные результаты по итогам 2023 года:

- новый бизнес вырос до 239 млрд рублей с НДС (+ 49% г/г);

- общее количество сделок компании превысило 55 тысяч (+ 49% г/г);

- число клиентов достигло порядка 146 тысяч.

ЛК «Европлан» заняла первое место в рейтинге Habr «Лучшие IT-работодатели России 2023», набрав 4,92 балла из 5 возможных. Из всех 12 показателей IT-специалисты компании выше всего оценили следующие: «комфортные условия труда», «профессиональный и карьерный рост», «отношения с коллегами», «связь с топ-менеджментом».

В 2023 году ВСК выплатил своим клиентам больше 48,6 млрд рублей. Всего за прошлый год компания урегулировала более 1,4 млн страховых случаев, из которых около 1,3 млн приходится на договоры физических лиц, а 129 тыс. – на юридических лиц.

( Читать дальше )

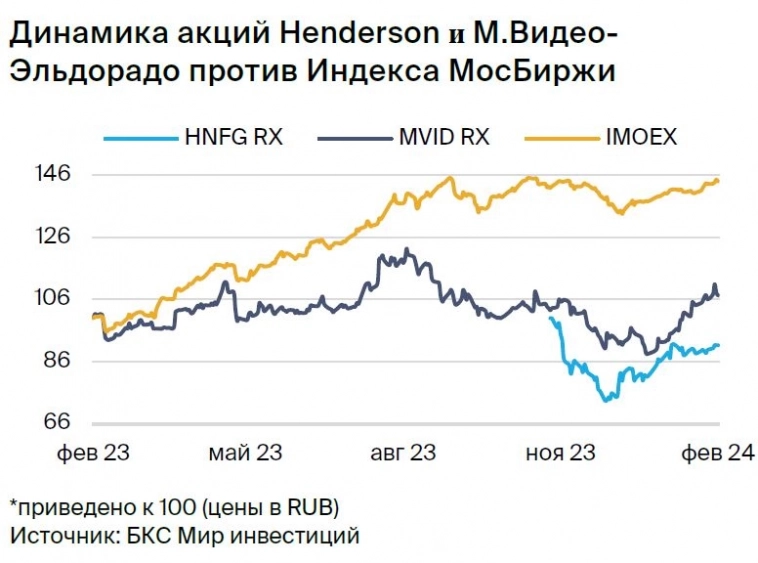

Открываем парную идею: Henderson против М.Видео-Эльдорадо

- 09 февраля 2024, 15:36

- |

Главное

• Три причины, почему динамика Henderson должна быть лучше, чем М.Видео-Эльдорадо: Henderson — ждем ежемесячных раскрытий сильной выручки и объявления дивидендов за 2023 г., доходность — 4%. М.Видео-Эльдорадо — снижение долговой нагрузки является драйвером, но об этом уже объявлено.

• Доходность/срок: 15% до середины мая.

• Катализаторы: Henderson — операционные результаты 5 месяцев 2024 г. (февраль – июнь), дивиденды за 2023 г. в апреле.

• Оценка: позитивный взгляд на Henderson, негативный — на М.Видео-Эльдорадо.

• Риски: большего роста оборота и снижения долговой нагрузки М.Видео-Эльдорадо.

В деталях

( Читать дальше )

По инерции — смогут ли топ-5 лидеров недели продолжить движение

- 09 февраля 2024, 13:29

- |

Лидеры обычно остаются лидерами, а сильное недельное закрытие в бумагах может привести к дальнейшему росту курса. Посмотрим на пятерку самых доходных акций и выразим мнение о перспективах цен на будущую торговую неделю.

Откат после ралли

Накануне индекс МосБиржи достиг максимумов с конца октября 2023 г., на пике было 3266 п. и более +5% с начала 2024 г. Но началась коррекция, и индекс в моменте скатывался под 3220 п. После взлета и падения пока имеем нулевое недельное отклонение. Сильная область поддержки — 3215–3200 п.

Ожидания роста к максимумам прошлого года и прорыва 3300 п. вверх сохраняются, а поэтому, наблюдаемый откат выглядит интересной возможностью для перезахода в лонг и пополнения портфелей бумаг под перспективу новых годовых пиков. Тренд скорее сохранится, чем развернется.

На неделе широкий рынок разделился — примерно половина бумаг завершает период в плюсе, иные — ушли в минус. А были и те, кто пользовался повышенным спросом, и недельная доходность акций-лидеров впечатлила.

( Читать дальше )

IPO КЛВЗ «КРИСТАЛЛ»: ДЛЯ КОГО ЭТО ⁉️

- 08 февраля 2024, 22:12

- |

🚩 Компания уже неоднократно переносила IPO, будем наблюдать за дальнейшими событиями, данные пока предварительные!

Все, кто не успел инвестировать в Белугу в 2021-2022 гг. могут испытывать чувство упущенной выгоды, вероятно на этот спрос и рассчитывает руководство компании 🧐

🔵 Ключевые инсайты по компании:

— КЛВЗ «Кристалл» (#KLVZ) — ТОП-10 компания России на рынке ликёро-водочной продукции

— Быстрорастущий игрок на рынке (от 60-100% роста ежегодно)

— Работает со всеми торговыми сетями на всей территории России

— Доля Москвы и Мособласти — 42%, есть символический экспорт в Китай (1%)

— Производит водку, джин, настойки, ликёры и др.

— В 2024 году собирается запускать 7 новых видов продукции

🔵 Факторы роста и стоимости:

— Прогнозный CARG по росту производства 43% в год к 2026 году❗️

— Планируют нарастить Выручку в 5х раз, EBITDA в 10х раз и Чистую Прибыль со 119 млн в 2023 до 2.7 млрд рублей к 2026 году

— Хотят нарастить долю на рынке ликёро-водочных изделий (ЛВИ = всё, что не является водкой) с 0.4% до 18%

( Читать дальше )

Ох уж эти волны. Итоги 8 февраля на Московской бирже

- 08 февраля 2024, 19:09

- |

Согласно волновой теории Эллиота всё в природе циклично, в том числе и движение фондового рынка. После роста сегодня наблюдаем откат. Вчера индекс Московской биржи преодолел уровень сопротивления 3255, но закрепиться выше не смог, сегодня скорректировался на 📉-0,45% до 3241,81 пункта. Мой воскресный прогноз остается актуальным и должен быть полностью реализован завтра.

Минэкономики Германии проинформировало Роснефть о планах экспроприации акций немецких активов компании. Власти Германии осенью 2022 года ввели временное внешнее управление немецкой дочки для обеспечения надежности работы. Теперь собираются её национализировать. Ждем зеркального ответа от Правительства нашей страны. Новость прошла незамеченной среди инвесторов, потому что прошла мимо телеграм-каналов. Акции теряют 📉-0,2%.

Yandex продает Яндекс 📉-1,1% с обязательством 5 лет не создавать конкурирующий бизнес. В рамках реструктуризации Yandex N.V. сохранит за собой 4 бизнеса, которые развивались самостоятельно за рубежом: облачная платформа Nebius AI, краудсорсинговая платформа Toloka AI, беспилотные технологии Avride и образовательный сервис TripleTen, дата-центр в Финляндии и ряд небольших активов. ВОСА по разделению бизнеса назначено на 7 марта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал