акции РФ

Какая стратегия является лучшей для каждого российского инвестора? 🇷🇺

- 01 марта 2024, 15:00

- |

Да, ребят, долгожданный момент — я наконец-то выпустил своё первое серьёзное исследование в виде статьи ВАК (ссылка на неё в конце поста). И тему я взял именно такую по 2 важным причинам — мотивация со стороны книги Майкла Эдлесона «Усреднение ценности» и желание занять первенство в России, так как ещё никто не делал настолько масштабного анализа различных стратегий инвестирования на наших российских ценных бумагах. И это как раз ответка тем самым людям, которые говорят, что «все эти американские штуки не работают в России, так как рынок вообще другой, монопольный (и куча разных финансовых отмазок)».

Мне удалось составить 20 стратегий инвестирования, которые уже были основаны на 5 базовых — это “Buy & Hold” (купил себе акции на всю котлету и держишь до конца), DCA (регулярные пополнения на одинаковые суммы), VA (регулярная покупка / продажа акций так, чтобы ваш портфель рос каждый период на определённую сумму), CS (регулярная покупка одного и то же количества / лотов нужных активов) и “Buy the Dip” (одинаковые по сумме покупки активов через каждые N% просадки). Остальные же стратегии — это различные варианты 5 базовых, но с разными условиями + их гибриды.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

ЛК «Европлан» объявляет финансовые результаты по МСФО за 2023 год: лизинговый портфель вырос на 40% и достиг рекордных 230 млрд руб.

- 29 февраля 2024, 10:19

- |

ЛК «Европлан», один из лидеров российского рынка лизинга и крупнейший независимый лизингодатель, объявляет финансовые результаты по МСФО с заключением аудитора за 2023 год.

Ключевые финансовые результаты консолидированнойфинансовой отчетности за 2023 год:

- Лизинговый портфель – совокупный остаток чистых инвестиций в лизинг – за 2023 год вырос на 40% – до 230 млрд руб. Это произошло как за счет высокого уровня повторных обращений, так и вследствие роста числа новых клиентов.

- Капитал с начала 2023 года вырос на 32,1% и составил 44,7 млрд руб.

- Чистая прибыль за 2023 год выросла на 24,4% г/г и составила рекордные 14,8 млрд руб. Стабильно высокий уровень сервиса и высокий уровень цифровизации бизнес-процессов позволяют компании обеспечивать оптимальные для клиентов условия покупки транспорта, что находит отражение в финансовых результатах.

- Рентабельность капитала (RoAE) составила 37,7%

- Рентабельность активов (RoAА) составила 6,5%.

( Читать дальше )

Самолет: компания - экосистема. Нужно обратить внимание на эту акцию.

- 29 февраля 2024, 08:21

- |

Сейчас хороший момент, чтобы обратить внимание на бумаги застройщика Самолет (почему именно сейчас — в конце заметки). Самолет — лидер строительного рынка по объему текущего строительства: 5,47 млн. квадратных метров против 4,56 млн. квадратных метров у ПИК, следующего вторым в рейтинге. Отрыв уже 20%, хотя Самолет вышел на 1 место совсем недавно — в декабре 2023 года. Несмотря на уже достигнутый масштаб бизнеса, компания продолжает быстро расти — по выручке на 53% в 2023 году и в планах — на 67% в 2024.

Самолет интересен, и даже уникален новаторским подходом к продукту и рынку. Компания постоянно расширяет сферу своих компетенций и использует это для внедрения новых продуктов, что открывает целые сегменты рынка (непривычные для девелоперов ранее), и одновременно усиливает позиции всех бизнесов сразу, привлекая клиентов наиболее комплексным продуктом на рынке. Таким образом, количественный и качественный рост бизнеса образовывает положительную взаимосвязь: большой масштаб открывает большие возможности для кросс-продаж (мебель, кухни, финансовые продукты), а широкая продуктовая линейка поддерживает продажи собственно недвижимости — в силу того, что клиент зачастую получает уникальный для рынка продукт.

( Читать дальше )

Пополнил ИИС на 100 000 в феврале. Что купил? Часть 2

- 29 февраля 2024, 07:45

- |

Февраль близится к завершению, а вместе с ним и ежемесячный бюджет на инвестиционные покупки. В первой половине февраля фокус был больше на акциях, во второй половине месяца прошёлся больше по облигациям, но не только.

О том, что я покупал в первой февральской части, можно прочитать тут, ну а теперь продолжение.

Как я писал, ИИС уже пополнен на 50% от плана — на 200 000. 400 000 гарантируют максимальный налоговый вычет, а за прошлый год я надеюсь получить его в марте. Также в марте есть желание увеличить пополнение. Было бы круто пополнить ИИС на 200 000, конечно, но посмотрим. Базовый план предполагает 1,2 млн в этом году на ИИС и БС.

У меня есть план, и я его придерживаюсь:

- Лукойл, Новатэк, Совкомбанк, Газпром и Сбер по 10% портфеля акций.

- Татнефть, Роснефть, Магнит, Газпром нефть и Яндекс по 5% портфеля акций.

- ФосАгро, Северсталь, Алроса, Ростелеком, Интер РАО по 3% портфеля акций.

- Далее — остальные акции суммарно на 10%.

- Целевая доля акций в биржевом портфеле 40%.

( Читать дальше )

Список ракет на сегодня

- 28 февраля 2024, 18:00

- |

В скобках надежность ракеты. Не везде маленькие стопы.

Для себя выбрал вагоны. Залетел с ноги. Цель 76, стоп 53.8

Куда реинвестировать дивиденды и купоны

- 28 февраля 2024, 15:08

- |

Мы проанализировали российский фондовый рынок и выделили фаворитов:

• Сбербанк-ао

• Транснефть-ап

• Магнит

• Северсталь

• Ростелеком-ап

Акции исторически показывают хороший рост и на горизонте нескольких лет могут не только увеличить размер портфеля, но и значительно обогнать инфляцию. Статья будет регулярно обновляться. Выбирайте перспективные инструменты для своих инвестиций.

Подробнее о текущей подборке

• Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 370 руб. / +26%

Ждем хороших дивидендов от Сбера за 2023 г. За 12 месяцев по МСФО заработано 33,4 руб. потенциальных дивидендов на акцию, или 11% дивдоходности по текущим уровням, при выплате 50% чистой прибыли. Глава банка Герман Греф подтвердил, что банк планирует направить на дивиденды половину прибыли, как и ожидалось.

( Читать дальше )

Скоро начнётся весенний дивидендный сезон, от каких акций ждать двузначных выплат.

- 28 февраля 2024, 11:31

- |

Заканчивается зима, впереди месяц март, а это значит, что часть российских компаний даст рекомендации по дивидендным выплатам. Статистически, именно в марте эмитенты начинали объявлять о размере дивидендов под весенне-летний сезон.

В статье разберу компании, которые могут дать высокую, а порой и двузначную дивидендную доходность в текущем году.

Дивиденды 2024

2024 год может стать одним из самых щедрых в плане дивидендных выплат. Прогнозируется, что российские компании выплатят 4,3-5 трлн рублей!

Больше половины этой суммы инвесторы могут реинвестировать обратно в акции и это будет являться драйвером для роста котировок российского фондового рынка.

Наибольшую дивидендную доходность традиционно принесут топовые акции нашего рынка, «голубые фишки» из финансового, нефтегазового и металлургического сектора — это наиболее капитализированные, прибыльные и стабильные компании России.

Далее, я выделю привлекательные акции как в плане роста котировок на фоне хорошей прибыли, так в плане дивидендов! В конце у нас получиться отличный инвестиционный портфель, диверсифицированный по отраслям с высокой дивидендной доходности.

( Читать дальше )

markets report 28/2/24

- 28 февраля 2024, 08:53

- |

Всем среда! Выпуск 358

На финансовых рынках за последние время наблюдалось пару неплохих гэпов, поэтому стоить вспомнить, что это вообще такое. ГЭП или, простыми словами, разрыв — это рыночное явление, когда новую торговую сессию финансовый актив начинает с котировки, существенно отличающейся от котировки закрытия предыдущей торговой сессии. Это может привести к серьезным последствиям так в частных случаях разница может быть болезненна. Происходит это из-за резких новостей вне торговых сессий.

К примеру, на этих выходных нам впаяли очередной пакет санкций, вроде 15й. или 29й. это уже не так важно. А вот если б это было важно, и кому-то еще от этих санкций было страшно, то в понедельник рынок открылся бы сильным гэпом вниз. Но последняя существенная страшилка в виде отключения НКЦ от доллара, что другими словами перекроет расчет по долларам на MOEX, миновала. Да и наши фондовые индексы начали корректироваться еще в преддверии праздничных выходных в ожидании санкцийонного негатива.

( Читать дальше )

Портфели БКС. Внимание на аутсайдеров

- 27 февраля 2024, 18:09

- |

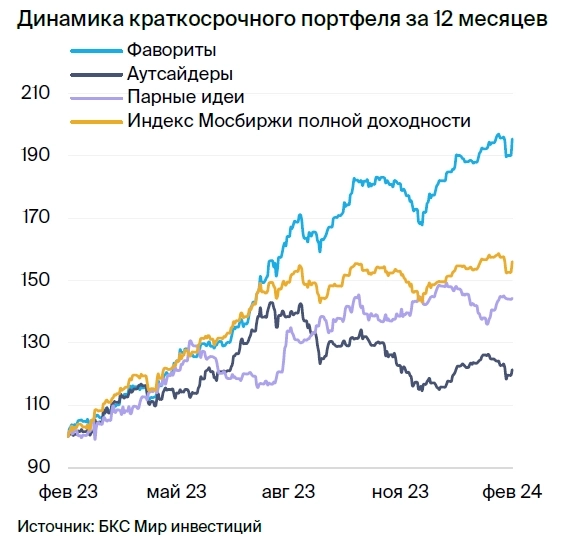

Главное

• Краткосрочные идеи: в списке аутсайдеров Аэрофлот меняем на ОГК-2.

• Динамика портфеля за последние три месяца: индекс МосБиржи показал незначительный рост в пределах 2%, фавориты выросли на 8%, аутсайдеры продемонстрировали снижение на 1%.

Краткосрочные фавориты

• ЛУКОЙЛ / Татнефть — в ожидании привлекательной дивидендной доходности.

• Сбербанк — объявление дивидендов послужит катализатором.

• Магнит — возврат к выплате дивидендов на постоянной основе позитивно скажется на капитализации компании.

• Северсталь — ждем высокую дивидендную доходность на горизонте 12 месяцев.

• Транснефть-ап — дробление акций компании должно привлечь больше инвесторов.

• Ростелеком-ао — ожидания объявления дивидендов за 2023 г., а также потенциального IPO одной из «дочек» в этом году могут краткосрочно позитивно сказаться на котировках.

( Читать дальше )

27.02.24. Планируемые сделки на основе анализа методологии VSA (Volume Spread Analysis) на сегодняшней торговой сессии.

- 27 февраля 2024, 12:10

- |

Планируемые сделки на основе анализа методологии VSA (Volume Spread Analysis) с использованием моей патентованной системы WW&S на сегодняшней торговой сессии 27.02.24 :

ПОКУПАТЬ (LONG TRADE)

US -Marathon Digital Holdings Inc (MARA) SoundHound AI Inc (SOUN) | RU - Сбербанк ПАО (SBER) TGKN (TGKN)

ПРОДАВАТЬ (SHORT TRADE)

US - Pfizer Inc (PFE) Apple Inc (AAPL) | RU - ПАО «Совкомфлот» (FLOT) ОАО НОВАТЭК (NVTK)

Для тех у кого нет доступа в нашу торговую комнату

Смотри и учись ▶️️▶️️▶️️ видео записи и детальный разбор сделок с применением стратегии WW&S и метода VSA.

VSA анализ акции (русский и американский рынки) который будет сегодня в торговой комнате:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал