SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании БКС Мир инвестиций | Портфели БКС. Внимание на аутсайдеров

- 27 февраля 2024, 18:09

- |

Мы по-прежнему считаем, что российский рынок продолжит расти, однако его динамика будет неравномерной. Выигрышнее могут смотреться отдельные истории благодаря своим катализаторам. Дивидендный сезон лета 2024 г. станет хорошей поддержкой для российского рынка.

Главное

• Краткосрочные идеи: в списке аутсайдеров Аэрофлот меняем на ОГК-2.

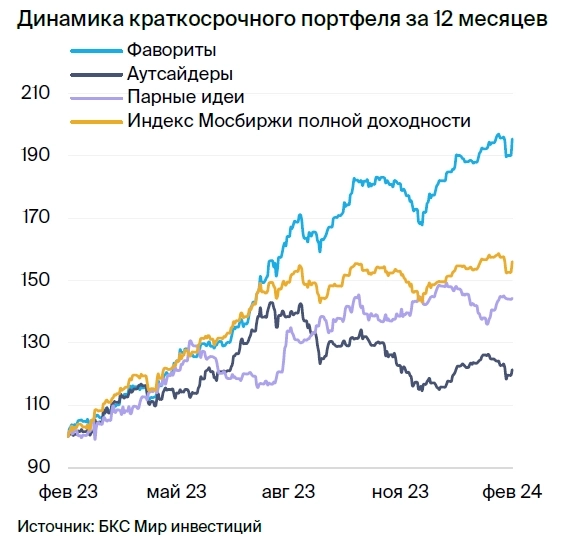

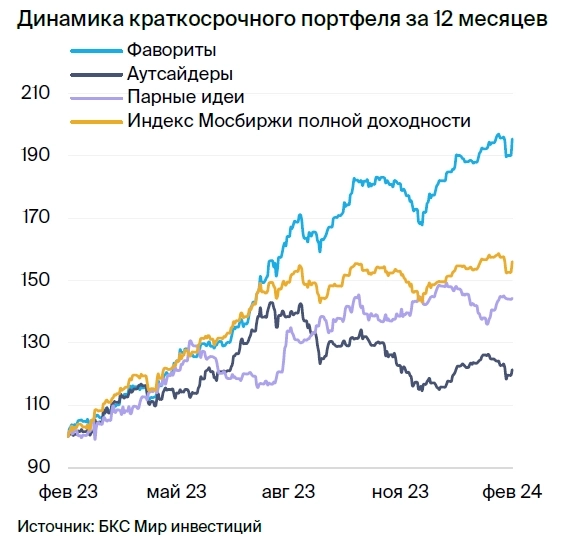

• Динамика портфеля за последние три месяца: индекс МосБиржи показал незначительный рост в пределах 2%, фавориты выросли на 8%, аутсайдеры продемонстрировали снижение на 1%.

Краткосрочные фавориты

• ЛУКОЙЛ / Татнефть — в ожидании привлекательной дивидендной доходности.

• Сбербанк — объявление дивидендов послужит катализатором.

• Магнит — возврат к выплате дивидендов на постоянной основе позитивно скажется на капитализации компании.

• Северсталь — ждем высокую дивидендную доходность на горизонте 12 месяцев.

• Транснефть-ап — дробление акций компании должно привлечь больше инвесторов.

• Ростелеком-ао — ожидания объявления дивидендов за 2023 г., а также потенциального IPO одной из «дочек» в этом году могут краткосрочно позитивно сказаться на котировках.

Краткосрочные аутсайдеры

• Polymetal — после продажи бизнеса в РФ перспективы компании на среднем горизонте имеют повышенные негативные риски.

• АЛРОСА — слабый мировой спрос на алмазы.

• Газпром — низкие цены на газ в Европе.

• РУСАЛ — высокие капзатраты и низкие цены на алюминий давят на маржу.

• М.Видео-Эльдорадо — в краткосрочной перспективе не ожидаем каких-либо драйверов.

• Норильский никель — существенное падение цен на металлы компании приводит к сокращению прибыли.

• ОГК-2 вместо Аэрофлота. Включаем ОГК-2 в преддверии допэмиссии. Результаты за IV квартал 2023 г. по РСБУ были не очень сильными, следовательно, не ожидаем каких-либо положительных сюрпризов от публикации МСФО. Дивиденды могут несколько скрасить общую картину, но, если допэмиссия закончится до выплаты дивидендов, есть риск размытия. Акции Аэрофлота в абсолютном выражении снизились в цене на 6%, что хуже рынка.

Парные идеи

• Лонг Интер РАО/Шорт ФСК-Россети — сильный баланс Интер РАО, а у ФСК-Россети серьезные затраты на инвестпрограмму.

• Лонг Транснефть-ап/Шорт Банк Санкт-Петербург — хорошие дивиденды и долгожданный сплит акций Транснефти против перекупленности в бумагах Банка Санкт-Петербург.

• Лонг Сбер-ао/Шорт Газпром — приближение даты решения по дивидендам должно поддержать акции Сбера, а снижение цен на газ в Европе из-за теплой зимы сдержит энтузиазм в отношении Газпрома.

• Лонг Henderson/Шорт М.Видео-Эльдорадо — акции М.Видео-Эльдорадо опередили бумаги Henderson с начала года, но мы ждем разворота тренда, учитывая прогнозируемый сильный рост выручки и дивиденды от Henderson, а также разницу в нашем взгляде на 12 месяцев.

• Лонг Сбербанк и ВТБ/Шорт Мосбиржа — решение по дивидендам Сбера и новая стратегия ВТБ станут позитивными катализаторами, в то время как высокий уровень процентных ставок уже отражен в цене акций Мосбиржи, и у нас сдержанные ожидания по дивидендам.

Бесплатный шорт

Если вы совершите сделку шорт до 31 марта 2024 г., то три месяца после этого сможете открывать короткие позиции без платы за перенос. Максимальная сумма сделок в рамках акции — 10 млн руб.

Шортить можно российские и квазироссийские ценные бумаги на Мосбирже. Акция действует: для новых клиентов БКС, для клиентов с активами менее 1 тыс. руб., а также для тех, кто не совершал сделок переноса маржинальных позиций в период с 1 февраля по 18 сентября 2023 г.

Главное

• Краткосрочные идеи: в списке аутсайдеров Аэрофлот меняем на ОГК-2.

• Динамика портфеля за последние три месяца: индекс МосБиржи показал незначительный рост в пределах 2%, фавориты выросли на 8%, аутсайдеры продемонстрировали снижение на 1%.

Краткосрочные фавориты

• ЛУКОЙЛ / Татнефть — в ожидании привлекательной дивидендной доходности.

• Сбербанк — объявление дивидендов послужит катализатором.

• Магнит — возврат к выплате дивидендов на постоянной основе позитивно скажется на капитализации компании.

• Северсталь — ждем высокую дивидендную доходность на горизонте 12 месяцев.

• Транснефть-ап — дробление акций компании должно привлечь больше инвесторов.

• Ростелеком-ао — ожидания объявления дивидендов за 2023 г., а также потенциального IPO одной из «дочек» в этом году могут краткосрочно позитивно сказаться на котировках.

Краткосрочные аутсайдеры

• Polymetal — после продажи бизнеса в РФ перспективы компании на среднем горизонте имеют повышенные негативные риски.

• АЛРОСА — слабый мировой спрос на алмазы.

• Газпром — низкие цены на газ в Европе.

• РУСАЛ — высокие капзатраты и низкие цены на алюминий давят на маржу.

• М.Видео-Эльдорадо — в краткосрочной перспективе не ожидаем каких-либо драйверов.

• Норильский никель — существенное падение цен на металлы компании приводит к сокращению прибыли.

• ОГК-2 вместо Аэрофлота. Включаем ОГК-2 в преддверии допэмиссии. Результаты за IV квартал 2023 г. по РСБУ были не очень сильными, следовательно, не ожидаем каких-либо положительных сюрпризов от публикации МСФО. Дивиденды могут несколько скрасить общую картину, но, если допэмиссия закончится до выплаты дивидендов, есть риск размытия. Акции Аэрофлота в абсолютном выражении снизились в цене на 6%, что хуже рынка.

Парные идеи

• Лонг Интер РАО/Шорт ФСК-Россети — сильный баланс Интер РАО, а у ФСК-Россети серьезные затраты на инвестпрограмму.

• Лонг Транснефть-ап/Шорт Банк Санкт-Петербург — хорошие дивиденды и долгожданный сплит акций Транснефти против перекупленности в бумагах Банка Санкт-Петербург.

• Лонг Сбер-ао/Шорт Газпром — приближение даты решения по дивидендам должно поддержать акции Сбера, а снижение цен на газ в Европе из-за теплой зимы сдержит энтузиазм в отношении Газпрома.

• Лонг Henderson/Шорт М.Видео-Эльдорадо — акции М.Видео-Эльдорадо опередили бумаги Henderson с начала года, но мы ждем разворота тренда, учитывая прогнозируемый сильный рост выручки и дивиденды от Henderson, а также разницу в нашем взгляде на 12 месяцев.

• Лонг Сбербанк и ВТБ/Шорт Мосбиржа — решение по дивидендам Сбера и новая стратегия ВТБ станут позитивными катализаторами, в то время как высокий уровень процентных ставок уже отражен в цене акций Мосбиржи, и у нас сдержанные ожидания по дивидендам.

Бесплатный шорт

Если вы совершите сделку шорт до 31 марта 2024 г., то три месяца после этого сможете открывать короткие позиции без платы за перенос. Максимальная сумма сделок в рамках акции — 10 млн руб.

Шортить можно российские и квазироссийские ценные бумаги на Мосбирже. Акция действует: для новых клиентов БКС, для клиентов с активами менее 1 тыс. руб., а также для тех, кто не совершал сделок переноса маржинальных позиций в период с 1 февраля по 18 сентября 2023 г.

*Не является индивидуальной инвестиционной рекомендацией

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- ОФЗ

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал