акции РФ

Как банкротство SVB повлияет на российские акции

- 13 марта 2023, 14:30

- |

Банковский сектор США на прошлой неделе испытал стресс — рынки рухнули. В выходные власти приняли экстренные меры — рынки временно вздохнули, но риски остаются. А что насчет российских акций?

Что у них случилось

На прошлой неделе появились первые крупные потери в финансовом секторе США. Один из Топ-20 банков, Silicon Valley Bank, не выдержал наплыва вкладчиков, требующих возврата своих средств. После фактического банкротства SVB регулятор штата Нью-Йорк на фоне системных рисков принял решение о закрытии и Signature Bank.

У организаций попросту не хватило оперативной ликвидности. Деньги в принципе были, но они вложены в долгосрочные гособлигации США, по которым ставки резко выросли, а их стоимость сильно упала, и банкам пришлось экстренно продавать активы в убыток для удовлетворения текущих обязательств. В итоге и получился разрыв баланса и банкротство.

Реакция рынка США последовала незамедлительно, хотя сигналы были уже с осени прошлого года. Цикл ужесточения ФРС развивался безоговорочно, а отток средств из банков, ориентированных на высокотехнологичные проекты, ускорялся. Индекс широкого рынка S&P 500 за последние три сессии упал на 4%, а бумаги кризисных банков сложились на 85% по SVB и на 40% по Signature Bank.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Все в США будет хорошо? А если нет? Что, как и кому прилетит?

- 13 марта 2023, 10:58

- |

Навеяло комментариями к топику «Все в США будет хорошо, не переживайте» smart-lab.ru/blog/885300.php

И в самом деле, кроме долговых проблем у США куча других...

Раскол между республиканцами и демократами, белыми и черными, латиносами и черными...

Разваливающаяся инфраструктура (горят заводы СПГ, поезда терпят крушения, полыхают склады Амазон, да много что еще)...

Нам понятно до этого ни тепло, ни холодно...

Но в случае гражданской войны в США, которую сами американцы уже не исключают (по последнему опросу около 50% считает ее возможной) мало не покажется не кому — всех зацепит, а все долг США и их потребление, из-за чего на них пашет полмира...

В случае гражданской войны структура этих поставок резко изменится и многим поплохеет...

Нам наверно тоже, вопрос насколько? А главное что будет с российскими акциями...

Вот это и предлагаю обсудить...

UPD:

Четыре крупнейших по размеру активов американских банка потеряли $52,4 млрд рыночной стоимости за один день. Инвесторы начали распродавать акции JPMorgan Chase, Bank of America, Citigroup и Wells Fargo в четверг, 9 марта, из-за опасений по поводу их портфелей облигаций, пишет Financial Times.

( Читать дальше )

Сбербанк отчитался. И что теперь делать с акциями

- 12 марта 2023, 11:54

- |

Отчет по МСФО за 2022 г.

Чистая прибыль составила 270,5 млрд руб. (-78,3% г/г).

Чистый процентный доход 1,87 трлн руб. (+7% г/г) — лучше консенсус-прогноза на 7%, что обусловлено ростом кредитования до 31 трлн руб. как в корпоративном сегменте, так и в рознице.

Комиссионный доход составил 697 млрд руб. (+15% г/г) — на 26% лучше консенсус-прогноза, благодаря хорошей активности в банковских картах, а также в переводах/платежах.

Отчисления в резерв составили 555 млрд руб., увеличившись почти в 4 раза г/г.

Операционные расходы сократились до 822 млрд руб. (-1.5% г/г) на фоне масштабной программы оптимизации расходов и капзатрат и введения антикризисных мер.

Прибыль на акцию (ао и ап) составила 11,97 руб.

Отчет по РСБУ за февраль 2023 г.

Чистая прибыль: 115 млрд руб.

Чистые процентные доходы: 163 млрд руб.

Чистые комиссионные доходы: 51 млрд руб.

Сбер заработал чистую прибыль в размере 225 млрд руб. за 2 первых месяца 2023 г., рентабельность капитала составила 23,8%.

( Читать дальше )

ЦМТ - в индексах не значиться

- 12 марта 2023, 10:37

- |

акции ЦМТ, как обычные так и преф, имеют стабильную дивидендную историю

можно посмотреть тут corp.wtcmoscow.ru/about/sharers/dividendy/ или xn--80aeiahhn9aobclif2kuc.xn--p1ai/WTCM/

интересны максимумы, рассматриваю преф, т к по ним див.доходность выше обычки

2020. январь — 14,80; 2021. апрель — 12,0 2022, апрель 10,8

что год текущий нам готовит ?)))

Ближайшие дивиденды российских компаний

- 12 марта 2023, 10:37

- |

(Пост дополняется) Кто уже порадовал дивидендами? От Сбера пока только ждем информацию, а вот Фосагро и Таттелеком точно заплатят. Чуть позже к ним примкнула и Мосбиржа, а потом Белуга. Ожидаем других, буду дополнять.

1. Фосагро

( Читать дальше )

Фундаментальный анализ компании Туймазинский завод автобетоновозов

- 11 марта 2023, 23:00

- |

Заметили ошибку или неточность в разборе? Буду благодарен если укажете на это.

Ссылка на файл с анализом:

disk.yandex.ru/i/WqmKaq7Iz71i5g

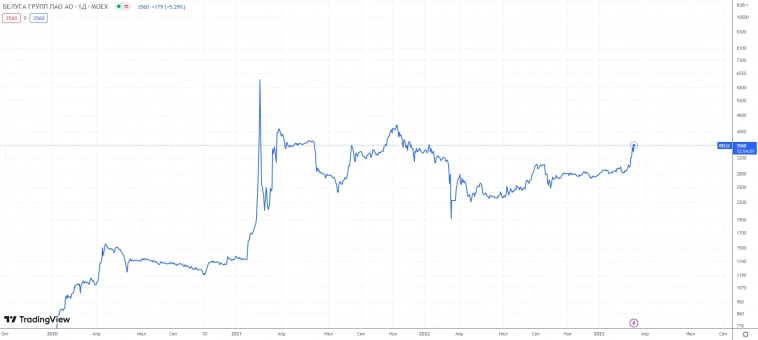

Неделя финансовой отчетности компаний: Сбер, Московская биржа, Белуга / Новости финансового рынка

- 11 марта 2023, 19:30

- |

Дивиденды Сбера, Белуги, Фосагро и будущее других российских акций

- 11 марта 2023, 16:08

- |

На этой неделе глава Сбербанка Герман Греф в очередной раз обмолвился об итоговых дивидендах за 2022 год. Есть все основания их ждать. Финальное решение будет уже в марте. Стоит ли заходить в бумаги «Сбера» прямо сейчас? В очередном выпуске YouTube-шоу «Без плохих новостей» на этот вопрос отвечает директор московского филиала БКС Вячеслав Абрамов.

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. Сегодня с вами я — Вячеслав Абрамов.

Главная тема выпуска — дивиденды Сбербанка за 2022 год. Ждать их — или нет? У нас есть новая информация на эту тему.

Другие события недели тоже разберем. Вышло несколько интересных отчетов. Например, у Positive Technologies, Русагро и Фосагро. Глава ФРС Джером Пауэлл выступил перед американским Сенатом. Биржа Binance ввела новые ограничения для граждан России. Поговорим об этом и многом другом.

Еще я отвечу на вопросы зрителей и пользователей нашей соцсети Профит. Если вы еще не в Профите — скорее регистрируйтесь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал