Юнипро

Мировая экономика восстанавливается, вероятность прогресса в борьбе с COVID-19 растет - Атон

- 25 августа 2020, 20:13

- |

В то же время мы не видим фундаментальных причин для разворота повышательного долгосрочного тренда в акциях, поскольку мировая экономика в любом случае восстанавливается, вероятность прогресса в борьбе с COVID-19 растет, а процентные ставки сохраняются на низком уровне. Коррекции в акциях возможны, но вряд ли будут глубокими и станут благоприятными моментами для входа в бумаги.Атон

Акции сырьевых компаний могут опередить динамику отечественного рынка в процессе восстановления мировой экономики. С начала года нефтегазовый сектор упал сильнее всех, но во 2П20-2021 должно продолжиться постепенное восстановление цен на нефть и газ (при условии отсутствии новых масштабных карантинных мер против вируса), что будет тянуть вверх всю отрасль. В этом случае хорошие перспективы у «ЛУКОЙЛа», Роснефти", «Газпрома», «НОВАТЭКа» – трудно выбрать явного фаворита. В горно-металлургическом секторе мы предпочитаем «Северсталь» и «Норникель» с учетом роста цен на сталь, железную руду, платину, палладий и медь, что поддерживает доходы и дивиденды этих компаний. Мы также сохраняем оптимизм по динамике цен на золото, рассматривая любую коррекцию как возможность для покупки акций золотодобывающих компаний, например, «Полюса». В нашем фокус-листе также Mail.Ru Group с учетом сильных результатов за 1П20 по МСФО и отставания в росте от «Яндекса». «РусГидро» с начала года отставала от динамики рынка, однако мы прогнозируем хорошие результаты за 1П20 по МСФО, что вкупе с увеличением дивидендов должно вернуть интерес инвесторов к бумаге.

( Читать дальше )

- комментировать

- 587

- Комментарии ( 0 )

Если Macquarie продаст свою долю, ликвидность акций Энел Россия повысится - Sberbank CIB

- 18 августа 2020, 16:58

- |

Если Macquarie решит продать свою долю на рынке, ликвидность акций «Энел Россия» повысится, однако в результате есть риск избыточного предложения бумаг. Защитная природа бизнеса «Энел Россия», обусловленная политикой выплаты фиксированных дивидендов, вероятно, поддержит котировки акций компании и может стать одним из привлекательных аспектов при продаже наравне с значительно улучшившимся рейтингом ESG, особенно в сравнении с другой компанией отрасли, выплачивающей фиксированные дивиденды («Юнипро»), у которой доля угольной генерации в структуре EBITDA существенно вырастет после повторного запуска третьего энергоблока Березовской ГРЭС (который недавно был в очередной раз отложен, на этот раз — до 1П21).Корначев Федор

Ержанов Ильяс

Sberbank CIB

Инвестидея: Юнипро - продавать

- 14 августа 2020, 16:01

- |

Аналитики ВТБ Капитал понизили справедливую цену акций Юнипро до 2,5 руб. Рекомендация понижена до Продавать.

🔹Прогнозный срок ввода в строй после аварии третьего энергоблока Березовской ГРЭС переносится уже 7 раз — теперь на 1 кв. 2021 г.

🔹Аналитики допускают, что задержка с вводом энрегоблока может оказаться более продолжительной, и заложили в новую модель получение платежей за мощность лишь с начала 2022 г.

🔹При таком сценарии чистая прибыль Юнипро в 2021 г может сократиться вдвое относительно уровня 2019 г.

🔹Это повлечёт отказ от анонсированного увеличения дивидендов с 14 до 20 млрд руб. в 2021 г.

Источник- телеграм-канал ВТБ Мои Инвестиции

Отсрочки с запуском энергоблока подводят Юнипро - Финам

- 13 августа 2020, 22:01

- |

Мы сохраняем рекомендацию «Держать», но понижаем целевую цену с 2,67 до 2,50 руб. на фоне очередной отсрочки с вводом 3-го энергоблока Березовской ГРЭС, с которым были связаны надежды на повышение дивидендов.

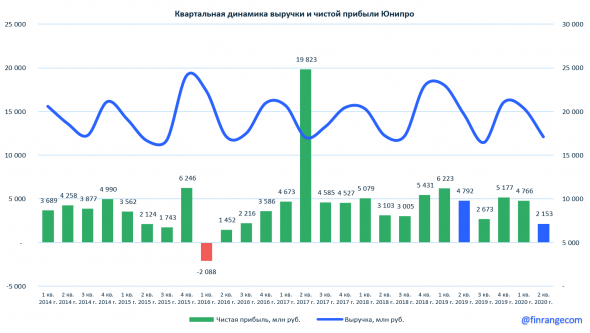

Чистая прибыль сократилась в 1П на 37% г/г, до 6,9 млрд руб., на фоне отраслевых тенденций — снижения загрузки ТЭС на фоне высокой водности, уменьшения спроса на энергопотребление из-за аномально теплой зимы, карантина и сокращения загруженности нефтяных компаний.

Запуск 3-го энергоблока Березовской ГРЭС вновь перенесен, с конца этого года на 1П 2021, возможно 1К 2021 года.

Мы пока закладываем в прогноз по дивидендам по 7 млрд руб. в декабре 2020 и июле 2021 г. (всего 14 млрд руб. за 2020 г.). Годовой платеж 0,222 руб. транслирует дивидендную доходность 8%, что мы считаем привлекательным вариантом для инвесторов, особенно на фоне небольшого количества альтернатив на рынке.Малых Наталия

ГК «Финам»

Юнипро: финансовые результаты за II кв. 2020 г. по МСФО. Дивидендная доходность около 8% до 2024 г.

- 12 августа 2020, 14:52

- |

Юнипро опубликовала финансовые результаты за II кв. 2020 г. по МСФО. Выручка компании за квартал сократилась на 12,9% по сравнению аналогичным периодом прошлого года – до 17,1 млрд руб. Чистая прибыль упала на 55,1% – до 2,1 млрд руб.

Результаты вышли в рамках наших ожиданий, показатели снизились в результате сокращения объемов генерации и падения цен на электроэнергию. Дополнительное давление на показатели оказало снижение спроса на Сургутской ГРЭС-2 из-за сокращения добычи нефти в Сургутском районе, а также снижение платежей по ДМП.

В целом показатели находятся приблизительно на одном уровне после аварии Березовской ГРЭС, восстановление положительной динамики будет зависеть от роста спроса на электроэнергию и запуска блока №3 Березовской ГРЭС, который в очередной раз перенесли. Карантинные меры привели к сокращению численности рабочего персонала и переносу срока ввода в эксплуатацию на I пол. 2021 г., целевая дата ввода – I кв. 2021 г. Здесь нужно отметить, что проект проинвестирован на 86% и не потребует больше высоких капитальных затрат.

( Читать дальше )

Юнипро сохраняет планы по выплате дивидендов - Промсвязьбанк

- 12 августа 2020, 13:28

- |

Чистая прибыль Юнипро по МСФО в первом полугодии 2020 года снизилась на 37,1% и составила 6,92 миллиарда рублей, следует из отчетности компании. Выручка компании снизилась на 12,1% — до 37,553 миллиарда рублей. EBITDA составила 13 миллиардов рублей, сократившись на 21,2%.

Юнипро представила финансовые результаты, которые оказались несколько хуже ожиданий рынка. Выручка снизилась вследствие сокращения выработки электроэнергии, что обусловлено уменьшением потребности рынка из-за спада в промышленности, транспорте, а также более теплой погоды в 2020 году. Кроме того, на рынке усилилась конкуренция со стороны гидрогенерации из-за высокой водности в водохранилищах. В результате цены на оптовом рынке электроэнергии находились под давлением, что также внесло отрицательный вклад в финансовый результат. Несмотря на снижение показателей, компания сохраняет планы по выплате дивидендов, по которым форвардная доходность находится на уровне 9,5% годовых, что привлекательно в условиях снижения процентных ставок в экономике.Промсвязьбанк

Юнипро представила ожидаемо слабые результаты за 1 полугодие - Атон

- 12 августа 2020, 12:37

- |

В 1П20 выручка компании снизилась на 12.1% г/г до 37.6 млрд руб., что обусловлено снижением объема генерации электростанциями компании и падением цен РСВ вследствие аномально теплой погоды в 1К20 и последствий пандемии COVID-19 во 2К20. Выручка за 2К20 сократилась на 12.9% г/г до 17.3 млрд руб. Показатель EBITDA за 1П20 упал на 20.9% до 13.0 млрд руб., рентабельность EBITDA снизилась до 34.7% с 38.6% в 1П19. Базовая чистая прибыль составила 8.2 млрд руб. (-26.1% г/г). Ввиду факторов, связанных со вспышкой COVID-19, перезапуск 3-го энергоблока Берёзовской ГРЭС переносится с конца 2020 на 1П21. В результате прогноз по EBITDA на 2020 скорректирован до 25-27 млрд руб. вместо ранее ожидаемых 26-28 млрд руб. В 2021 показатель EBITDA прогнозируется на уровне 25-30 млрд руб. (предыдущий прогноз — 35 млрд руб.). Ориентир по дивидендам пока остается неизменным (14 млрд руб. в 2020, 20 млрд руб. в 2021-2022).

Юнипро представила ожидаемо слабые результаты. Снижение спроса на электроэнергию оказало давление на выручку, что соответствующим образом повлияло и на показатели EBITDA и чистой прибыли. В настоящее время дивидендная доходность за 2020 предполагается на уровне 8.0%.Атон

Неопределенность с вводом блока Березовской ГРЭС негативно отражается на дивидендных ожиданиях Юнипро - Велес Капитал

- 11 августа 2020, 16:26

- |

Конференц-звонок. Основной момент – перенос ввода 3-го блока Березовской ГРЭС с конца 2020 г. на 1К21г. Основной причиной стали ограничения COVID-19, из-за которых компания практически не продвинулась в восстановлении блока за последние 3 месяца.

Дивиденды не пересмотрены. При запуске блока в 1К20 менеджмент планирует выплатить 7 млрд руб. в декабре 2020 г. и 20 млрд руб. – в течение 2021 г.

Участие в будущих аукционах по модернизации – маловероятно.

Прогноз EBITDA'20 25-27 млрд руб. EBITDA'21 25-30 млрд руб.

Вывод. Большая зависимость от COVID-19. Затягивание ввода 3-го блока Березовской ГРЭС снижает объем будущих ДПМ платежей и давит на оценку компании. Неопределенность с вводом блока негативно отражается на дивидендных ожиданиях. Кроме снижения дивидендных платежей, обесценивается стоимость станций. В случае, если карантинные меры ужесточатся, очевидно, что ввод будет перенесен на более позднее время. Мы ставим нашу оценку на ПЕРЕСМОТР. Предыдущая рекомендация – ПОКУПАТЬ с целевой ценой 3,9 руб.Адонин Алексей

ИК «Велес Капитал»

Юнипро - текущая див политика будет действовать до 24 г

- 11 августа 2020, 15:54

- |

«Мы подтверждаем наш прогноз по дивидендам за 2022 год, и, как обещали несколько раз, мы продлим нашу дивидендную политику до 2024 года к раскрытию результатов за весь год в марте следующего года»

источник

Юнипро - на дивиденды в декабре направит 7 млрд руб, далее - по див. политике - перзентация

- 11 августа 2020, 12:29

- |

дивиденды в декабре направит 7 млрд руб, далее - по див. политике - перзентация" title="Юнипро - на дивиденды в декабре направит 7 млрд руб, далее - по див. политике - перзентация" />

дивиденды в декабре направит 7 млрд руб, далее - по див. политике - перзентация" title="Юнипро - на дивиденды в декабре направит 7 млрд руб, далее - по див. политике - перзентация" />презентация

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал