Электроэнергетика

Индексация тарифов ЖКХ для населения в РФ с 1 июля составила 9,8% — Интерфакс

- 01 июля 2024, 10:04

- |

В прошлом году индексация тарифов на жилищно-коммунальные услуги с 1 июля не проводилась.

www.interfax-russia.ru/realty/news/indeksaciya-tarifov-zhkh-dlya-naseleniya-v-rf-s-1-iyulya-sostavila-9-8

- комментировать

- 201

- Комментарии ( 3 )

Апсайд +40% по САРАТОВЭНЕРГО ПАО, г. Саратов [MOEX: SARE / SAREP]

- 01 июля 2024, 00:48

- |

ЭКСПРЕСС АНАЛИЗ

ПАО «САРАТОВЭНЕРГО», г. Саратов

ОГРН 1026402199636 от 05.03.1993

410002, ул. им. Мичурина И.В, д. 166/168, г. Саратов, Саратовская обл., Россия

Московская биржа:

Инструмент сокр. (код): СаратЭн-ао (SARE) / СаратЭн-ап (SAREP).

Уровень листинга: 3.

Индексы: Нет.

Доп. сессия: Нет.

Лот: 10 000 / 10 000.

Номинал: 0,02 / 0,02113.

Шаг цен: 0,001 / 0,0005.

Валюта расчета: Российский рубль.

В секторе электроэнергетики России можно условно, а в отдельных случаях и формально, выделить 5 классификаций электрических организаций по виду осуществляемой хозяйственной деятельности:

1. Генерирующие электрические организации (генерирующие организации);

2. Сетевые электрические организации (электросетевые организации);

3. Сбытовые электрические организации (энергосбытовые организации) к которым и относится «Саратовэнерго» ПАО;

4. Снабжающие электрические организации (энергоснабжающие организации);

( Читать дальше )

Минэнерго предложило снизить локализацию турбин и котлов для ТЭС — Ъ

- 17 июня 2024, 10:33

- |

Сейчас инвестор обязан при модернизации и строительстве крупной генерации устанавливать только российское оборудование.

Производители трансформаторов загружены на 60–90%, исполнение контрактов задерживается на один-три месяца, а качество падает, следует из письма Павла Сниккарса.

Проблемы с поставками есть у «Россетей» и «РусГидро», пишет замглавы Минэнерго.

www.kommersant.ru/doc/6772831

Как Китай обошёл США по энергетике, рост китайских АЭС и дефицит электричества на азиатских ЦОД

- 09 июня 2024, 10:37

- |

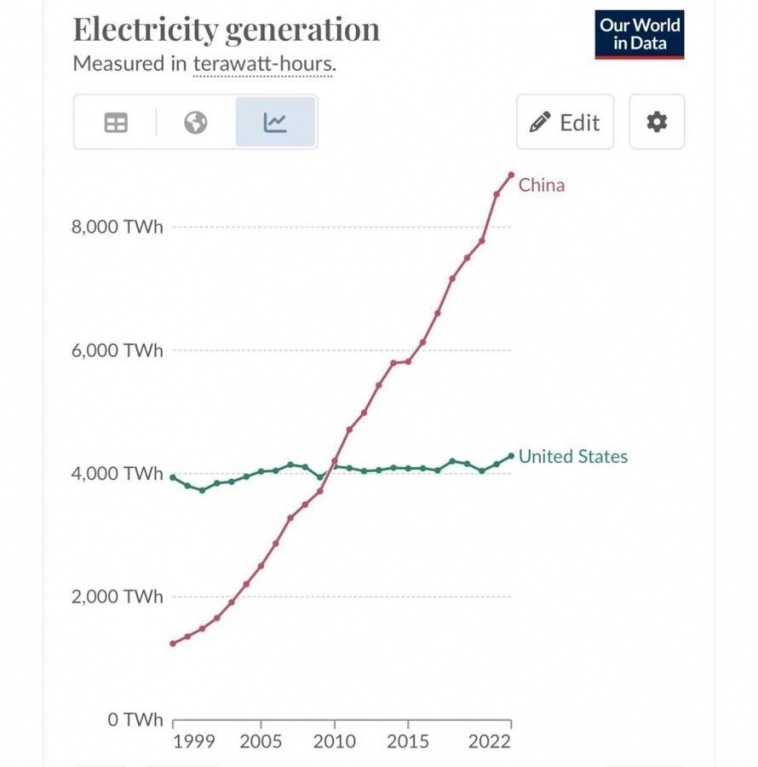

1. График, наглядно подсвечивающий разницу в темпах развития США и Китая. В США за последние два десятилетия производство электроэнергии почти не выросло (зелёная линия). В Китае оно подскочило более чем в 6 раз (красная линия), после чего Китай стал самой мощной энергогенерирующей державой на нашей планете (ссылка).

Энергия – основа промышленности и современного сельского хозяйства, так что этот график демонстрирует известный факт: Китай уже с непреодолимым отрывом обошёл США по масштабам реального сектора экономики.

Советский астрофизик Николай Кардашёв (детдомовец, из семьи врагов народа) разработал знаменитую шкалу Кардашёва, по которой можно сравнивать цивилизации друг с другом. Цивилизация первого типа потребляет всю энергию, которую её планета получает от местного солнца. Цивилизация второго типа потребляет всю энергию своей звезды. Цивилизация третьего типа оперирует энергопотоками, сопоставимыми с суммарной энергией всех звёзд галактики.

( Читать дальше )

ВЭБ профинансирует проекты РусГидро по строительству и модернизации станций на Дальнем Востоке на 650 млрд руб — Интерфакс

- 06 июня 2024, 12:55

- |

ВЭБ профинансирует проекты РусГидро по строительству и модернизации станций на Дальнем Востоке на 650 млрд руб в рамках «Фабрики проектного финансирования».

Речь идет о шести тепловых станциях компании: Хабаровской ТЭЦ-4, Артемовской ТЭЦ-2, второй очереди Якутской ГРЭС-2, Владивостокской ТЭЦ-2.

«Также в рамках развития энергоснабжения Восточного полигона железных дорог „РусГидро“ строит дополнительные энергоблоки на Нерюнгринской ГРЭС в Якутии и Партизанской ГРЭС в Приморском крае», — напомнила компания.

Основной акционер «РусГидро» на конец сентября 2023 г. — Росимущество (62,2%). Банк ВТБ владеет 12,37%, еще 9,61% принадлежит En+ Group.

"Системный оператор": энергопотребление в РФ с начала 2024г выросло на 3,3%

- 06 июня 2024, 10:54

- |

1prime.ru/20240606/energopotreblenie-848894985.html

ИнтерРАО рассматривает возможность строительства до 500 МВТ новой генерации для покрытия энергодефицита в Сибири - гендиректор — Интерфакс

- 21 мая 2024, 12:19

- |

ИнтерРАО рассматривает возможность строительства до 500 МВТ новой генерации для покрытия энергодефицита в Сибири — гендиректор — Интерфакс

www.interfax.ru/business/

Претендующий на постройку 1 ГВт генерации на юге страны Ростех может получить разрешение на ввод только части мощностей — Ъ

- 17 мая 2024, 11:28

- |

По данным “Ъ”, «Ростех» был готов построить один блок на «Таврической» ТЭС на 250 МВт, а также три энергоблока на 760 МВт на «Ударной». В «Ростехе» и Минэнерго не ответили на вопросы “Ъ”.

Минимум 338 МВт необходимо построить в Сочи, поскольку «Интер РАО» хочет закрыть Сочинскую и Джубгинскую ТЭС общей мощностью 358 МВт на турбинах SGT-700 Siemens и LMS100PB General Electric. Еще минимум 260 МВт требуется возвести в центральной части Кубани. Новые объекты должны быть запущены 31 декабря 2028 года. Отбор могут объявить в июне.

( Читать дальше )

«Интер РАО»: дивидендные перспективы

- 12 мая 2024, 22:03

- |

Акции «Интер РАО» постепенно дорожают в преддверии намеченного на 22 мая общего собрания, на котором будет решаться вопрос о выплате дивидендов по итогам 2023 года. Ранее совет директоров «Интер РАО» рекомендовал их осуществить в размере 32,6 копеек на одну ценную бумагу.

В целом же на выплату дивидендов «Интер РАО» может направить 25% своей чистой прибыли, исчисленной по международным стандартам финансовой отчетности. В минувшем году она увеличилась на 15,7% до 135,9 млрд рублей, следовательно, на дивиденды может быть потрачено почти 34 млрд рублей.

По итогам же 2024 года дивиденды могут оказаться значительно меньше: ранее в прессе появилась информация об ожидаемых капитальных вложениях на уровне 193,3 млрд рублей. Для сравнения, в 2021 году они составили порядка 44,4 млрд рублей, в 2022 году — 64,4 млрд рублей, в 2023 году — 70,5 млрд рублей.

Из общего объема планируемых инвестиций 102,8 млрд рублей предполагается направиться на техническое перевооружение и реконструкцию действующих объектов, 90,5 млрд рублей — на строительство новых, в частности, на возведение в Якутии Новоленской теплоэлектростанции мощностью 550 МВт, предназначенной для энергоснабжения горнодобывающих предприятий Сибири и Дальнего Востока.

( Читать дальше )

Кабмин разрешил перенос ввода проектов ВИЭ-генерации на срок до двух лет — ТАСС

- 10 мая 2024, 10:24

- |

«До 1 июля 2024 года участник отбора проектов, проект по строительству генерирующего объекта которого отобран по результатам отборов проектов, проведенных до 1 апреля 2022 года, <...> вправе изменить плановую дату ввода генерирующего объекта в эксплуатацию на более позднюю дату, но не более чем на 24 месяца с плановой даты ввода <...> или вправе отказаться от реализации проекта», — следует из текста постановления.

tass.ru/ekonomika/20748593

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал