Экономика США

Конкретика от Пауэлла

- 02 декабря 2021, 20:54

- |

Наконец он говорит, что ФРС может прекратить покупку активов на несколько месяцев раньше ожидаемого.

Председатель ФРС Джером Пауэлл заявил вчера, что в условиях очень сильного и высокого инфляционного давления чиновникам Федеральной резервной системы имеет смысл ускорить сокращение покупок активов.

«Экономика очень сильна, и инфляционное давление велико, поэтому, на мой взгляд, уместно рассмотреть вопрос о прекращении закупок наших активов… возможно, на несколько месяцев раньше», — сказал Пауэлл во время выступления в Банковском комитете Сената.

Ранее в этом месяце ФРС начала сокращать программу покупки активов на 15 миллиардов долларов в месяц. И при таком раскладе закончилось бы это в июне.

ФРС обсудит «удвоение» темпа до 30 миллиардов долларов в месяц, чтобы закупки закончились в марте.

ФРС соберется на заседании, чтобы утвердить свою политику сокращения 14-15 декабря. Пауэлл сказал, что ФРС к этому времени узнает больше о новом варианте омикрона, инфляции и рынке труда.

( Читать дальше )

- комментировать

- 3.7К

- Комментарии ( 5 )

Пассажирские авиаперевозки. Поверхностный разбор рисков отрасли

- 19 ноября 2021, 08:41

- |

всего на биржах США из сектора Промышленность — отрасль Авиация 20 публичных компаний. На бирже СПБ котируются 8 из них.

Риски отрасли можно разделить на две категории: ценовые и риски спроса.

Ценовые связаны с факторами, которые влияют на цену авиаперелётов. Один из главных — изменение цен на нефть, так как авиационное топливо — главная статья расходов авиаперевозчиков. Переложить этот риск на потребителя не просто: в периоды роста цен на топливо клиенты могут почувствовать изменение условий сторонних сервисов: перевозки багажа, питания на борту или условий бронирования.

( Читать дальше )

4,4 миллиона рабочих уволились в США

- 14 ноября 2021, 08:05

- |

Десятки миллионов людей уволились или сменили работу в этом году, а число работников, уволившихся в сентябре, выросло до рекордного уровня, в результате чего компаниям стало сложнее поддерживать штат сотрудников в период острейшей нехватки рабочей силы за последние десятилетия.

В пятницу правительство США сообщило, что около 4,4 миллиона человек уволились с работы в сентябре. Иными словами, в сентябре уволились 3% рабочей силы. Это самый высокий уровень с 2000 года.

Для сравнения, до пандемии увольнялись примерно около 2,3% от общего числа работающих.

Люди обычно увольняются, когда с финансами всё нормально или они думают, что могут найти лучшую работу. Они, как правило, остаются на месте, когда с экономикой в стране не всё хорошо.

Но я не понимаю, почему именно сейчас люди массово увольняются. Подозреваю, что компании, например Старбакс, возобновили приём на работу и теперь люди стараются найти что-то получше.

Похоже, что так и есть. По данным Бюро статистики труда, в сентябре компании наняли 6,5 млн. человек.

К тому же несколько миллионов человек вышли на пенсию во время пандемии. А последняя вспышка коронавируса из-за дельта-варианта привела к тому, что все больше людей ушли с работы временно или навсегда.

( Читать дальше )

ЭКОНОМИКА США: ПОЧЕМУ НУЖЕН ДЕЛЕВЕРИДЖ

- 11 ноября 2021, 10:04

- |

Делеверидж: несколько простых причин для снижения государственного долга. Растущий государственный долг сегодня — это плохая новость для экономики завтра. И не только для экономики.

Как мы знаем, Конгресс приостановил действие потолка госдолга федерального правительства до декабря 2021 года, и долг продолжает расширяться. В целом, за последние два года правительство увеличило федеральный долг на 6 триллионов долларов, что эквивалентно 47 000 долларам на каждое домохозяйство.

Политический кризис, вызванный спорами о лимите долга, безусловно, отражается на фондовых рынках, хотя, как мы наблюдаем, и незначительно, поскольку процесс согласований между демократами и республиканцами по этому вопросу — явление регулярное и не критичное. Проблема значительно глубже: дальнейшая долговая экспансия может подорвать рост, вызвать рецессию, нивелировать усилия монетарных властей по сдерживанию инфляции и породить огромное налоговое бремя в будущем.

( Читать дальше )

Ветер северный, централ Привокзальный

- 07 ноября 2021, 21:07

- |

Ставку же ведь тоже самую оставили? Нулики, крестики… ;-)

Мы Экономить будем, нафиг нам Ваши доллары, у нас и так советской водки и закуси рыбной навалом…

Обороты по картам American Express восстановились до уровней 2019

- 26 октября 2021, 13:05

- |

American Express (AXP) отчиталась за 3 кв. 2021 г. (3Q21) 22 октября. Чистая выручка подскочила на 24,88% до $10,93 млрд. По отношению к 3Q19 выручка снизилась на 0,55%. Чистая прибыль в расчете на 1 акцию с учетом возможного размытия (diluted EPS) $2,27 против $1,3 годом ранее. Аналитики в среднем ожидали чистую выручку $10,52 млрд и Diluted EPS $1,8. American Express отмечает восстановление расходов потребителей и малого бизнеса на товары и услуги. Также компания видит позитивную динамику в путешествиях, ресторанах и развлечениях. Миллениалы и поколение Z потратили на 38% больше, чем в 3Q19, согласно пресс-релизу.

Image: americanexpress.com

В среднем в мире держатель карты American Express потратил за квартал $5231, что соответствует росту на 29,4% г/г. Результат на 5,4% превышает показатель 3Q19. В США средние расходы держателей карт American Express выросли на 28,6% до $5771. По итогам квартала в мире действовало 119,2 млн карт, что на 7% выше чем в 3Q20. В 2019 г. было 114,5 млн. Компания увеличила расходы на привилегии владельцам карт, чтобы привлечь больше клиентов, при этом подняв годовую плату за обслуживание. Общий размер долга по кредитным картам $77 млрд, что на 10,6% выше, чем годом ранее. Но на 8% меньше, чем было в 3Q19. Резервы по плохим долгам $3,6 млрд на конец 3Q21, в сравнении с $5,8 млрд в начале года.

( Читать дальше )

США близится к рецессии?

- 20 октября 2021, 10:38

- |

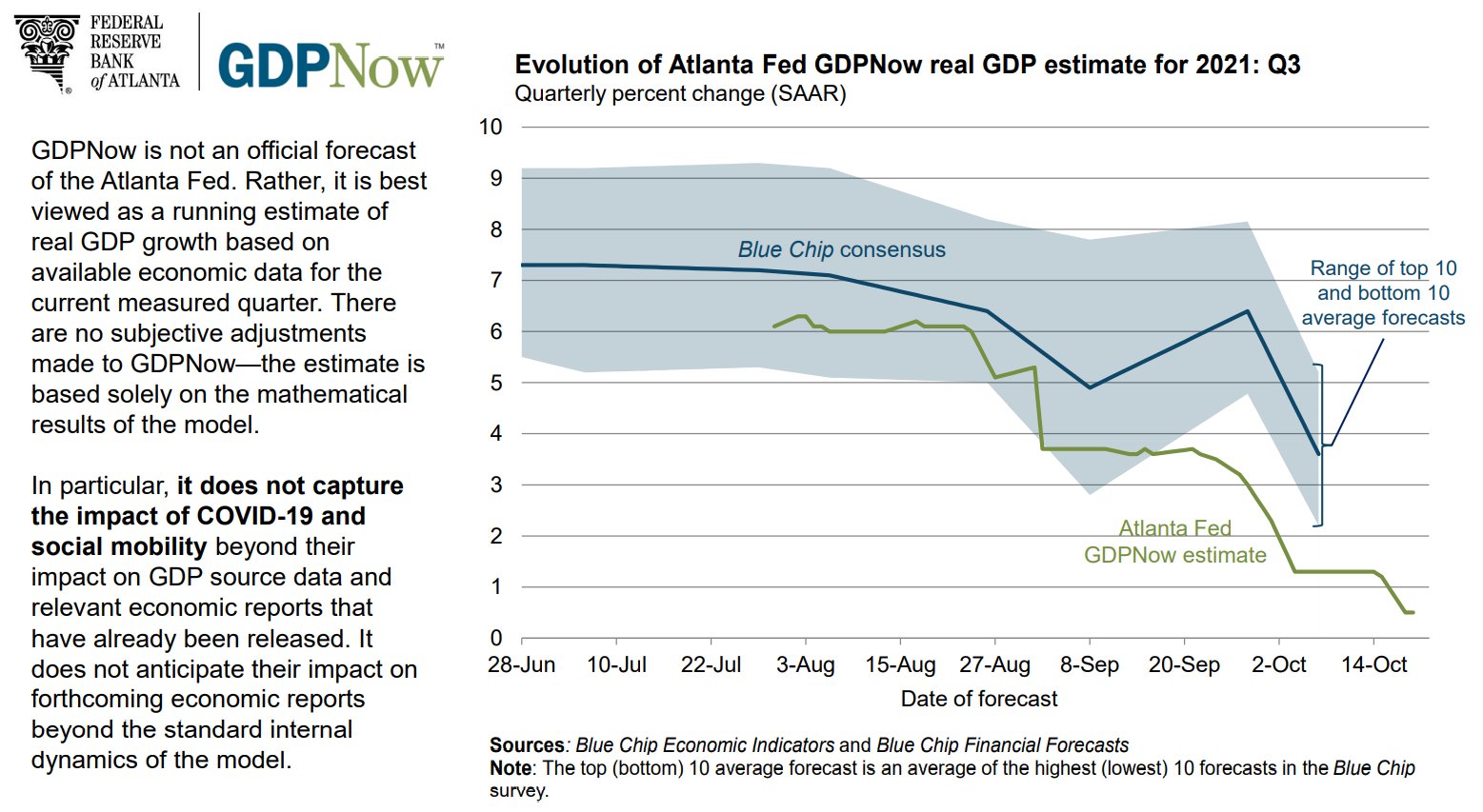

Помните, я говорил о том, что паттерн выхода из кризиса, который проживает Китай, будут проживать и остальные страны. И после всплеска экономической активности, мы увидим серьезное замедление.

Так вот, первые “ласточки” замедления в США уже полетели. Официальные прогнозы не столь пессимистичны. Пока. Но вот неофициальный прогноз от ФРС Атланта наводит на ряд не очень радужных мыслей. На 3 квартал прогноз их модели показывает всего… 0.5%. При условии фактических 6.7% во втором квартале.

Пока это лишь расчеты математической модели. Но как мы видим ниже, эта модель является опережающим индикатором официальных прогнозов, и очень вероятно, фактических значений.

Подписывайтесь на Авторский Telegram канал, чтобы получать больше полезного контента.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал