Фундаментальный Анализ

Необычный взгляд на фундаментальный анализ, или WTF you did not check a CAL

- 02 марта 2019, 12:03

- |

«Какого черта (заменим для вежливости) ты не проверил CAL», — Именно таким приветсвием я был награжден в пятницу, вместо дежурного — «доброе утро». Оставим преамбулы в стороне. Перейдем к делу, а именно:

Всегда проверяйте Class Action Lawsuit (CAL) перед покупкой компании

Справка инвестора. Class Action lawsuit = групповой иск. Shareholder class action lawsuit = групповой иск от имени акционеров. Групповой иск возникает в момент, когда отдельные лица (держатели, или бывшие держатели акций) объединяют свои аналогичные иски.

Как часто это происходит? С печальной постоянностью. В течение каждого месяца на протяжении каждого календарного года как минимум с десяток компаний находятся в процессе рассмотрения Shareholder Class Action lawsuit. Биотехнологический сектор, к сожалению, относится к повышенной группе риска.

Кто подает групповые иски? «Lead plaintiff», или ведущий истец.

Кто выступает в качестве ведущего истца? «Мясник», он же «Law-butcher» (жаргонное). Юридическая фирма. Нет, это совсем не то, что вы могли подумать. Подобные ребята далеки от сентиментальных сентеций, и совсем не являются вчерашними выпускниками юридического факультета из очередной голливудской истории. Это довольно целеустремленные джентльмены, способные «перекусить» хребет даже таким монстрам как

( Читать дальше )

- комментировать

- 3.3К | ★6

- Комментарии ( 21 )

Бета коэффициенты российских акций

- 27 февраля 2019, 10:04

- |

Интересно, что нет единого, общепринятого подхода к выбору горизонта и таймфрейма для расчета беты. Я делаю расчеты по недельным данным за 1 год. Результаты по данным за 2018 год см. ниже. Но, если брать данные, например, за 3 года и/или за каждый день, то результаты будут другими.

На сайте Мосбирже есть страница для расчета беты, но скачивается пустой файл. Посмотрел методику расчета, на которую они ссылаются, там вообще предлагается брать данные только за 30 дней.

Кто знает, за какой период считают бету всякие блумберги?

( Читать дальше )

- комментировать

- 13.6К |

- Комментарии ( 29 )

Разбираем сделку по валютной паре nzd/jpy

- 26 февраля 2019, 17:22

- |

( Читать дальше )

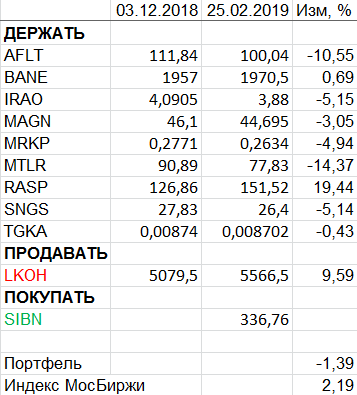

Пересмотр портфеля акций 25-02-2019

- 26 февраля 2019, 15:43

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

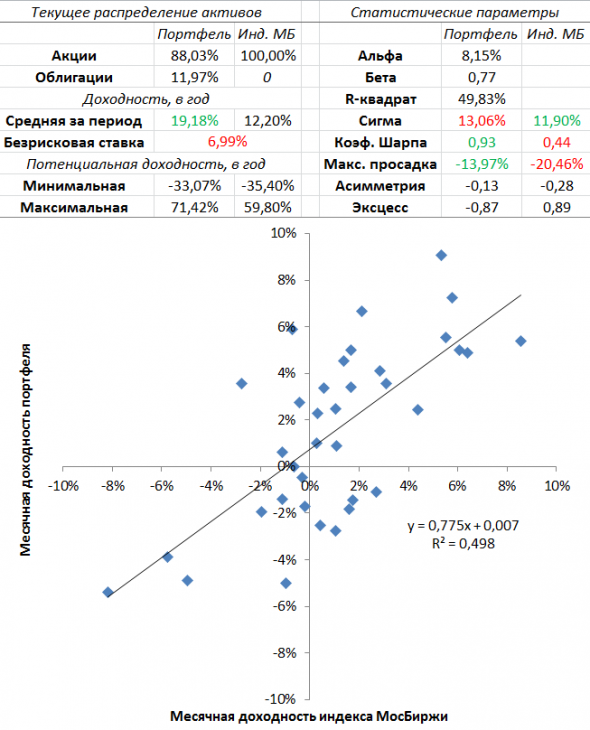

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Среднегодовая доходность стратегии составила 19,18%.

( Читать дальше )

Подскажите, где бы скачать данные о финансовых показателях компаний (диведенды, читая прибыль…) в удобном формате? Так, чтобы можно было сразу загрузить, к примеру, в Excel.

- 25 февраля 2019, 10:56

- |

Факты или Мнения

- 25 февраля 2019, 09:48

- |

Факт: Ликвиднсоть в РФ тает

"#рынкирф #финпотоки

Отток средств иностранных инвесторов с российского рынка акций на уходящей неделе резко ускорился. За неделю, закончившуюся 20 февраля, клиенты фондов, инвестиционная декларация которых ориентирована на Россию, забрали из них $127 млн. Неделей ранее отток составил всего $15 млн. В последний раз так стремительно инвесторы выводили деньги с российского фондового рынка в первой декаде декабря ($190 млн).

#санкциироссия Бегство с российского фондового рынка началось из-за усиления рисков расширения антироссийских санкций.

— BofA / EPFR / Мосбиржа" @markettwits

Мнение: Скоро заключат соглашение

"#торговыевойныкитай #торговыевойны #deadline

Трамп ОТСРОЧИЛ крайний срок (ранее 1 марта) повышения тарифов на китайские товары. Свое решение он объяснил «существенным прогрессом (https://t.me/markettwits/31836)» в торговых переговорах с Китаем.

#календарь Если будет дальнейший прогресс в переговорах, Трамп встретится с Си в конце марта в поместье Мар-а-Лаго." @markettwits

Усиленные Инвестиции: таблица параметров и итоги недели 15-22 февраля

- 24 февраля 2019, 20:21

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Распадская подорожала на 3.7%1 на фоне снижения индекса Мосбиржи на 0.1% и укрепления рубля. Позитивен рост цен на коксующийся уголь в Китае. Целевая цена снизилась на 2%, а потенциал роста уменьшился на 6%.Целевая доля снизилась. Судебные приставы на три месяца приостановили производство работ по доставке оборудования и спуску и подъему людей по вертикальному стволу блока на шахте Распадская (Интерфакс).

- Сургутнефтегаз привилегированный просел на 0.7% на фоне укрепления рубля. Негативно также снижение цен на нефтепродукты в России. Позитивен рост цен на нефть и нефтепродукты в ЕС. Целевая цена выросла на 1%, а потенциал роста увеличился на 2%. Мы немного нарастили позиции в компании. Члены ИГИЛ, которые готовили теракты в Сургуте, оказались сотрудниками Сургутнефтегаза (URA.RU). Работники Сургутнефтегаза добились отмены запрета на использование личного транспорта, чтобы добираться до места работы (

( Читать дальше )

Кейс Газпром нефти и чем он интересен

- 22 февраля 2019, 21:22

- |

Рад всех приветствовать!

После небольшого перерыва мы возвращаемся к итоговым МСФО за 2018 год, сегодня в фокусе у нас отчет Газпром нефти. Начнем традиционно с дисклеймера.

Анализ в статье не является индивидуальной инвестиционной рекомендацией и пропитан ядом предвзятости автора. Обязательно примите противоядие в виде собственных исследований и расчетов.

Итак, о предвзятости. Мне нравится эта бумага. С Газпром нефтью я работаю уже несколько лет. Когда я покупал ее по 145, она была дешевой. Когда я покупал ее по 220, она также была дешевой. Сейчас в районе 335 руб. она… впрочем обо всем по порядку.

Для статьи я свел операционные и основные финансовые данные за несколько лет. Попутно разобрался с некоторыми интересными нюансами, о которых и пойдет речь.

Операционные данные нефтегазовой компании это прежде всего

1. Добыча (апстрим)

( Читать дальше )

Биткоин - подводим итоги расследования/операции "Бычий хвост". Почему BTC РОС.

- 22 февраля 2019, 07:58

- |

Приветствую.

Сразу к делу, смотрите какая ситуация получается:

А теперь смотрите почему хвост:

( Читать дальше )

ИНВЕСТГРАМ#23. Разбор основных отраслей по мультипликаторам.

- 21 февраля 2019, 13:50

- |

Доброго времени суток, коллеги!

В данной статье будут рассмотрены основные мультипликаторы фундаментального анализа, которые были посчитаны относительно отраслей.

Я являюсь сторонником сравнительного подхода. Это когда мы основные мультипликаторы фундаментального анализа по конкретной компании сравниваем с аналогичными показателями другой компании – конкурента из аналогичной отрасли.

Есть отрасли, в которых компаний – конкурентов очень много и хочется понять среднее значение. Так вот в данной статье рассчитаны средние значения по отраслям. В расчет брались все компании, которые входят в ту или иную отрасль.

Соответственно при оценке конкретной компании (ее мультипликаторы) можно сравнивать с аналогичным средним отраслевым показателем*

При подсчетах использовалась информация промежуточных финансовых отчетов по МСФО за 2018 год (2/3 квартал).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал