Фундаментальный Анализ

Форекс. Торговые идеи на сегодня. 20.09.19 Детектор лжи для Джерома Пауэлла.

- 20 сентября 2019, 10:27

- |

Друзья, сегодня у нас пятница — пора подводить итоги недели.

В среду состоялось ключевое событие всей торговой пятидневки — заседание ФРС и их решение по процентной ставке. Как мы вчера разобрали — ставку снизили, комментарий главы ФРС был смешанным, но определенные голубиные нотки в нем все же проскользнули. И как мы видим по дальнейшей реакции рынок их достаточно тонко уловил, начав коррекцию против доллара.

Что же такого нашли участники рынка в словах Джерома Пи?

Ключевая фраза: «В случае ухудшения ситуации в экономике будет уместной более длительная серия понижений ставок». То есть или скажем американо-китайский конфликт не найдет пути разрешения и мировая экономика начнет погружаться в рецессию — снижение ставки будет основным инструментом борьбы с ней. Инфляционные данные по Америка хоть и лучше, чем в Европе, но все равно существенно не дотягивают до уровня в 2%. ФРС за этим следит и уверен, что «в столе» у них уже заготовлен план «Б» с голубиным пером в качестве закладки.

Если переходить на мажорные пары, то #GBPUSD уже взял ключевой уровень 1.25, открыв путь на следующий локальный максимум — 1.275.

( Читать дальше )

- комментировать

- 142

- Комментарии ( 0 )

Инвестиционная оценка Россетей или «последняя надежда»

- 16 сентября 2019, 15:04

- |

Краткое описание

Одна из крупнейших электросетевых организаций в мире, включающая в себя 35 дочерних компаний. До 22 ноября 2012 года Россети назывались ОАО «Холдинг межрегиональных распределительных сетевых компаний». В настоящее время основная деятельность Россетей сводится к управлению и контролем за функционированием своих дочерних обществ.

Номинал: 1 руб.

Руководитель: Павел Ливинский – Генеральный директор.

Средний объем торгов: около 275 млн руб. в день.

Цена акции: 1,27 руб. на 16.09.2019.

Капитализация: 252 млрд руб. на 16.09.2019.

Официальный Free-float(акций в свободном обращении): 11%.

Основные акционеры

- 88,89% — Российская Федерация.

- 2,66% — АО УК «Прогрессивные инвестиционные идеи» Д.У.

- 1,29 — Gazprom Finance B.V.

- 7,16% — прочие.

Дивидендная политика

Новая дивидендная политика принята в конце 2017 года. На дивиденды должна направляться большая из сумм – 50% от чистой прибыли по МСФО либо по РСБУ. Однако чистая прибыль корректируется на доходы и расходы от переоценки обращающихся на рынке ценных бумаг акций дочерних обществ и относящегося к ним налога на прибыль, определенной по данным РСБУ или МСФО в зависимости от соответствующего наибольшего значения. В результате предсказать будущий размер дивидендов становится практически невозможно. К примеру, по итогам 2017 и 2018 годов дивиденды не выплачивали из-за убытка по РСБУ. В настоящий момент к базе расчета применяется более 70 корректировок.

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 6 - 13 сентября 2019

- 16 сентября 2019, 03:30

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Русал подорожал на 1.6% на фоне неизменившегося индекса Мосбиржи, несмотря на укрепление рубля. Позитивны рост цен на алюминий, снижение цен на глинозем и стоимости электричества в Восточной Сибири, а также удорожание никеля, меди, палладия и платины. Негативно снижение цены акции Норникеля. Целевая цена снизилась на 6%, потенциал роста уменьшился на 8%.

- Лукойл уменьшился в цене на 1.8%. Негативно снижение стоимости нефтепродуктов в ЕС и оптовых цен на нефтепродукты в РФ. Позитивен рост розничных цен на нефтепродукты в РФ. Мы провели экспресс-актуализацию инвестиционного анализа отчетности компании и находим ее привлекательной. В планах уточнение анализа в ближайшее время. Целевая цена и потенциал роста существенно выросли. Целевая доля выросла, и компания вошла в тройку наиболее привлекательных. Прогнозный мультипликатор EV/Ebitda составляет 3.2х, доходность денежного потока за 2п18-1п19 составила 16%: из них компания выплатила 5% от капитализации в виде дивидендов, 5% в виде обратного выкупа и 6% в виде сокращения долга, Лукойл наращивает выпуск светлых нефтепродуктов и маржинальных баррелей на льготных месторождениях. В Саудовской Аравии беспилотники атаковали два НПЗ государственной компании Saudi Aramco, после чего на заводах произошли пожары. Министр энергетики Саудовской Аравии Абдель-Азиз бен Сальман заявил, что в результате атак на нефтяные объекты компании Saudi Aramco добыча нефти сократилась на 50%. Саудовская Аравия собирается к 16 сентября на треть восстановить нефтедобычу, потерянную из-за атаки беспилотников на нефтяную инфраструктуру страны (

( Читать дальше )

Коллекция заблуждений биржевых игроков. Заблуждение 16.

- 09 сентября 2019, 19:51

- |

Заблуждение 16: Фундаментальная оценка много значит.

Да почти ничего она не значит.

Акция с Р\Е = 5 может упасть до Р\Е = 1, а акция с Р\Е = 20 может улететь на Р\Е = 40.

И покупать акции с низким Р\Е (или ориентируясь на другие подобные показатели) в надежде на рост до «справедливой оценки» или на то, что акция «догонит» остальные акции в отрасли — глупо.

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 30 августа - 6 сентября 2019

- 09 сентября 2019, 00:42

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Сургутнефтегаз привилегированный взлетел на 11.3%1 на фоне роста индекса Мосбиржи на 2.5%, несмотря на укрепление рубля. Позитивен рост цен на нефть, дизельное топливо в ЕС и оптовых цен на дизельное топливо в РФ. Негативно снижение цен на мазут и бензин в ЕС. Целевая цена снизилась на 4.5%, потенциал роста уменьшился на 14.2%. Были совершены купли-продажи, в результате чего доля в бумаге сократилась по средневзвешенной цене 37.95. Компания вышла из тройки наиболее привлекательных. Сургутнефтегаз создал дочернюю компанию для вложения в ценные бумаги (Интерфакс).

- Русал вырос на 4.7%, несмотря на укрепление рубля. Позитивен рост цен на алюминий, снижение стоимости мощности и электричества в Восточной Сибири, рост цены акции Норникеля, а также удорожание никеля, меди, палладия и платины. Негативен рост цен на глинозем. Целевая цена выросла на 14.7%, потенциал роста увеличился на 9.5%.

( Читать дальше )

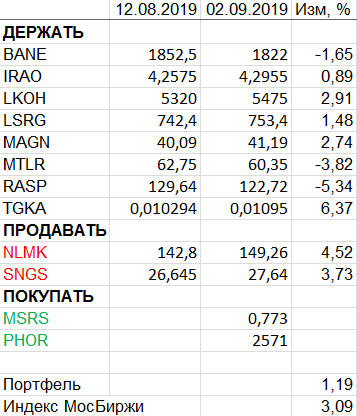

Пересмотр портфеля акций 02-09-2019

- 03 сентября 2019, 10:19

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Среднегодовая доходность стратегии составила 17,54%.

( Читать дальше )

Аренда в финансовой отчетности компаний (на примере Детского мира)

- 02 сентября 2019, 19:39

- |

Добрый вечер, уважаемые читатели.

Сегодня я хотел бы поговорить об изменениях в отчётности, связанных с отражением данных об аренде. Подобное новшество ворвалось в жизнь «Аэрофлота», «Магнита» и «Детского мира», и мы рассмотрим на примере последнего.

На мой взгляд, если вы анализируете отчётность, то мало выделять сами изменения. Динамика очень важна, но ещё лучше, если вы рассматриваете причины, которые к этому привели. Задавая себе и отчётности снова и снова вопрос «почему?», можно лучше понять специфику произошедших изменений. Зачастую они связаны с бизнесом компании, но иногда — с особенностями учёта тех или иных событий.

Чтобы более релевантно отражать процессы, происходящие в компании, стандарты отчётности (МСФО/РСБУ/GAAP) совершенствуются. Никто не хочет нарваться на второй Enron, но объективно на все сто процентов защититься от манипуляций с цифрами невозможно (если компания сознательно на это идёт), поэтому помните о диверсификации, выделяйте каждой компании ограниченный объём средств.

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 23 - 30 августа 2019

- 02 сентября 2019, 02:06

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Сургутнефтегаз привилегированный подорожал на 2.0%1 на фоне роста индекса Мосбиржи на 2.1% и ослабления рубля. Позитивен рост мировых цен на нефть и нефтепродукты, а также увеличение цен на бензин и дизельное топливо в РФ. Целевая цена выросла на 6%, потенциал роста увеличился на 4%. Выручка в 1п19 выросла на 9%, чистая прибыль оказалась отрицательной из-за курсовых разниц (Сургутнефтегаз). Компания вошла в тройку наиболее привлекательных в связи с обнулением целевой доли в Распадской.

- Акции ТМК выросли на 0.9%. Позитивно повышение цен на горячекатаный прокат в ЕС, а также уменьшение стоимости железной руды и коксующегося угля в Китае и снижение внутренних цен на горячекатаный прокат и лом. Негативно снижение цен на трубы в РФ, а также повышение стоимости коксующегося угля в Китае. Целевая цена снизилась на 18%, потенциал роста уменьшился на 19%. ТМК и японские металлурги реализуют проект по выпуску труб из стали 13Cr (

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал