Фундаментальный Анализ

Форекс. Торговые идеи на сегодня 15.11.19. Американская статистика по торговле "отправит" неделю на выходные (чуточку юмора в ленту).

- 15 ноября 2019, 13:51

- |

Друзья, всем добрый день!

На дворе у нас пятница, завершение торговой недели — пора провести промежуточные итоги.

Но для начала немножко пятничного настроения:

И так, приступим:

#EURUSD

Поддержка Евро пришла откуда её совсем не ждали — со стороны экономических показателей, а именно — роста ВВП Германии и Европейского союза, в целом.Давно рынок не видел сигналов восстановления немецкой экономики. Да и данные по ВВП Еврозоны также вышли лучше ожиданий, давая возможность европейцу выйти за верхнюю границу нисходящего канала на h1. (Подробнее теханализ разберем в видеообзоре).

А вот американский бакс, наоборот, не смотря на, в целом, позитивную риторику Джерома Пауэлла, чувствует себя не очень уверенно. Рост американской инфляции и индекса цен производителей остались рынком практически незамеченными. Сейчас все внимание трейдеров сфокусировано на Китае, и их переговоры с американской стороной по гос. пошлинам и новому торговому соглашению.Если его заключить не удастся (хотя это и маловероятно, учитывая предыдущие близкие отношения Поднебесной со Штатами), то на горизонте может замаячить новое снижение процентной ставки ФРС. Причем, негативный опечаток это может наложить не только на обе стороны переговоров, но и на всю мировую экономику, в целом. Но основной удар все же придется на участников переговорного процесса. Время идет, а договора все нет, рост напряженности сказывается на долларе, утягивая его вниз.

( Читать дальше )

- комментировать

- 675

- Комментарии ( 0 )

Форекс. Торговые идеи на сегодня 14.11.19. Фундаментум против статистики + немножко поэзии рынка от нашего Коллеги.

- 14 ноября 2019, 14:24

- |

Неделя перевалила через экватор, оставив нам несколько интересных тем для обсуждения.Но для начала минутка поэзии рынка от Александра из нашей фейсбук группы:

https://www.facebook.com/groups/generationForex/

А теперь вернемся к нашим делам насущным:

#EURUSD

Вчера, напомню, речь держал глава ФРС Джером Пауэлл. Что же интересного он поведал рынку?

Наше ожидание временной «передышки» от ФРС в вопросе процентной ставки оправдались. Господин Пауэлл официально подтвердил это предположение, во время своего выступления перед Конгрессом США. По его словам, «экономика США продолжает укрепляться, соответствуя прогнозам умеренного экономического роста, соответственно текущий курс монетарной политики ФРС выбран верно. Ключевыми индикаторами по-прежнему остаются рынок труда и инфляция. Так что глава ФРС смотрит в будущее с позитивом, ожидая продолжения экономического роста страны.

( Читать дальше )

Форекс. Торговые идеи на сегодня 13.11.19 Выступление Джерома Пауэлла (+в конце пару слов об МТС и алгоритмическом трейдинге)

- 13 ноября 2019, 14:04

- |

Дорогие Друзья,

сегодня у нас среда — день, как правило насыщенный с точки зрения новостей и макроэкономических данных в календаре. Эта среда исключением не стала. Ночной выстрел новозеландца вверх после того, как местный ЦБ оставил ставку без изменений на уровне 1,0% и заявил, что не видит острых причин для смягчения курса дкпцб прямо здесь и сейчас.

Небольшой ремарка по текущим инфляционным данным :)

Индекс же потребительских цен Германии (ИПЦ) оказался на уровне прогноза и предыдущих значений и сильного движения на рынке не вызвал. Теперь на очереди Великобритания, в 12:30 там также выйдут данные по ИПЦ, ожидают снижения показателя с 1,7% до 1,6% — медвежий фактор в случае, если фактические цифры не обманут.

Хотя судя по европейским коллегам, сейчас на статистику обращают меньшее внимание, особенно по британцу, где головная боль в лице брекзита затмевает все другие факторы. Напомню, последний рывок «кабеля» вверх был вызван сообщением о том, что лидер Партии Brexit Найджел Фарадж согласен создать коалицию в парламенте вместе с Борисом Джонсоном, что дает последнему возможность действовать более смело, без оглядки на своих главных противников — лейбористов. В общем, пока политика главенствует над экономическими данными в UK.

( Читать дальше )

Немножко фундаментума на ночь для начинающих трейдеров (процентная ставка).

- 12 ноября 2019, 20:21

- |

Обсуждали с участницей нашей группы фундаментальную часть анализа, а если точнее процентные ставки.

Может кому из начинающих пригодится:

Ольга, [12.11.19 20:08]

Олег, а если снижение ставки, то как рынок в основном реагирует?

Oleg Kalmanovich, [12.11.19 20:08]

Тут очень важен вопрос — ждут ли снижения ставки или нет

Oleg Kalmanovich, [12.11.19 20:08]

я смотрю на сайте CME

Oleg Kalmanovich, [12.11.19 20:08]

1 сек, сейчас найду одну статью

Oleg Kalmanovich, [12.11.19 20:09]

vk.com/wall-75313_3018

посмотрите здесь — это статья накануне крайнего заседания ФРС

Oleg Kalmanovich, [12.11.19 20:09]

если, скажем, 50 на 50 ждут понизят или нет, и ее, в итоге, понижают, то валюта этой страны, на 90 и более процентов в моменте упадет

Oleg Kalmanovich, [12.11.19 20:11]

если ждут 99% снижения, то реакции может и не быть или же если ее активно продавали до заседания, то может, наоборот, подрасти

Oleg Kalmanovich, [12.11.19 20:11]

обычно еще ждут комментариев главы ЦБ после заседания (через 30 мин) и уже там начинается основная «движуха»

Oleg Kalmanovich, [12.11.19 20:12]

Причем, она может несколько раз поменяться за время выступления, если, скажем, рынок труда вырос, а темпы развития экономики упали и т.п.

( Читать дальше )

Как составить портфель по дивидендной стратегии?

- 12 ноября 2019, 12:45

- |

Доходность ОФЗ и депозитов обновляет минимум за несколько лет, что увеличивает интерес к инвестированию в акции. Наибольшую популярность среди начинающих инвесторов, как правило, имеют стратегии, связанные с поиском акций с наибольшей дивидендной доходностью. Мы разберем, какие ошибки можно совершить при формировании дивидендной стратегии и предложим свой вариант составления портфеля.

Высокая дивидендная доходность – лишь часть стратегии

Выбрать пару акций с наибольшей дивидендной доходностью – крайне рискованная стратегия инвестирования. Высокая дивидендная доходность означает, что рынок ожидает, что в дальнейшем дивиденды компании будут расти медленно или снижаться. При реализации негативного сценария акция может упасть в стоимости и принести большой убыток инвестору.

Чтобы защититься от негативного сценария инвестор должен придерживаться хорошей диверсификации и иметь в портфеле не менее 10-15 акций. Кроме того, в свою стратегию нужно включить мониторинг других показателей, которые укажут на возможные проблемы с последующей выплатой дивидендов.

( Читать дальше )

- комментировать

- 14.8К |

- Комментарии ( 17 )

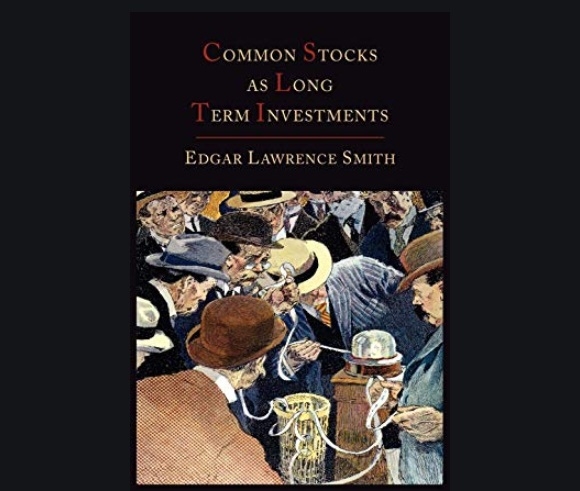

7 правил инвестиционного менеджмента из книги 100-летней давности

- 11 ноября 2019, 16:51

- |

Самой известной книгой об инвестициях является «Разумный инвестор» Бенджамина Грэма, однако в истории было много других популярных книг о грамотном подходе к инвестициям. Например, книга Эдгара Смита «Common Stocks As Long Term Investments» 1925 года во многом схожа с классической работой Грэма, но была написана на 25 лет раньше.

Среди прочего, в ней рассказывается о главных принципах активного инвестиционного менеджмента, которые актуальны и почти 100 лет спустя :

1. Первая цель — создать финансовый план, который будет отвечать целям инвестиций. Если инвестор не отдает себе отчета о горизонте инвестирования, ожидаемой доходности и рисках, почти наверняка его стратегию в итоге будет ждать неудача.

2. Затем необходимо определить, долю инвестиций, которая придется на акции и облигации. Она должна отражать текущий взгляд на экономическую ситуацию в стране. Если велик риск рецессии, облигации должны занимать большую долю в портфеле, если ожидается, что экономика покажет улучшение результатов, доля акций может быть увеличена.

( Читать дальше )

Молния! На чем сегодня "выстрелил" фунт? Лидер Партии Brexit Найджел Фарадж помог...

- 11 ноября 2019, 16:17

- |

Друзья, у нас в чате сейчас очень активно обсуждают британский фунт.

Пришли первые «догадки» на чем он так резко сегодня стартанул.

Оказывается, «лидер Партии Brexit Найджел Фарадж заявил, что он не будет бороться за 317 мест в парламенте, на которые претендует Консервативная партия, на всеобщих выборах в середине декабря.

Фарадж сообщил, что кандидаты от его партии будут бороться только за места, за которые будут бороться Лейбористская партия и партия противников Вrexit, чтобы избежать тупика в работе парламента, который может угрожать Вrexit».

-Перевод ПРАЙМ, +7 495 645-37-00, dowjonesteam@1prime.biz

По сути, господин Найджел дает понять Борису Джонсону, что не только не будет вставлять палки в колеса на предстоящих выборах, а даже возьмет часть «огня лейбористов на себя». Это хорошая поддержка для плана Бориса Джи по окончательному расставанию с ЕС, поскольку в таком случае, добиться большинства в новом Парламенте будет гораздо проще.

Первым же сигналом к росту британца было игнорирование отрицательной статистики по ВВП и промышленному производству, выходившим сегодня в 12-30. Теперь открываются хорошие перспективы для британца «запрыгнуть обратно» за 30 фигуру и направится покорять новые вершины...

Форекс. Торговые идеи на сегодня 11.11.19 ВВП Туманного Альбиона.

- 11 ноября 2019, 11:44

- |

всем доброго утра и хорошего начала рабочей недели!

Давайте сначала пробежимся по тем событиям, которые уже произошли и в той или иной мере оказывают влияние на рынок.

#DXY

По американскому доллару все внимание сфокусированному на переговоры с Китаем по торговым пошлинам. Напомню, на прошлой неделе «китайская сторона объявила о готовящемся соглашении с США по взаимной отмене запретительных тарифов — искусственных таможенных пошлин на ввозимую продукцию. Это может произойти в течение ближайших двух недель. (https://smart-lab.ru/blog/573199.php)

Однако Дональд Трамп на этот раз решил примерить на себя роль злого полицейского заявив в пятницу, что не будет полностью отменять пошлины на китайскую продукцию.

»«Китайцы хотят отмены пошлин. Но я ни на что не согласился. Китай хочет получить отмену хоть какой-то части. Они знают, что я не отменю пошлины полностью», — сказал Трамп журналистам перед вылетом в город Атланта.

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 1 - 8 ноября 2019

- 11 ноября 2019, 05:21

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- ММК вырос на 4.9%1 на фоне роста индекса Мосбиржи на 2.7% и укрепления рубля. Позитивен рост стоимости плоского проката в Китае и холоднокатаного проката в РФ, а также уменьшение стоимости железной руды и коксующегося угля в Китае. Негативно снижение цен на горячекатаный, оцинкованный и полимерный прокат в РФ. Целевая цена снизилась на 2%, потенциал роста уменьшился на 7%. Компания покинула тройку наиболее привлекательных.

- Акции ЛСР подскочили на 5.1%. ЛСР купила завод по производству газобетонных блоков мощностью 450 тысяч м3 в год у датской H+Н International за 1.12 млрд рублей (ЛСР).

- ТМК подорожал на 1.7%. Позитивно снижение цен на лом и горячекатаный прокат в РФ, а также уменьшение стоимости железной руды и коксующегося угля в Китае. Негативно снижение цен на сварные трубы в РФ и горячекатаный прокат в ЕС. Целевая цена выросла на 4%, потенциал роста увеличился на 2%. На неделе были совершены купли-продажи ТМК.

( Читать дальше )

Прогноз рынка нефти

- 10 ноября 2019, 13:37

- |

Предлагаю Вашему вниманию видео с прогнозом нефтяного рынка.

1) Фундаментальный анализ

2) Технический анализ

3) Анализ ожиданий

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал