ФрС

Что растет в периоды падения рынков?

- 11 марта 2020, 23:39

- |

Индекс широкого рынка потерял около 18% от своих максимумов, вот вот и начнётся медвежья фаза.

Технически считается, что после снижения на 20% начинается падающий рынок. Да, этого может и не произойти, ведь ЦБ делают все возможное для успокоения инвесторов. ФРС снизили ставку. Остальные банки не отстают. В понедельник сделки РЕПО на срок один день прошли в объеме 113 млрд долларов под годовую ставку 1,108%, и весь спрос был удовлетворен. И это исторический рекорд, предыдущий рекорд был 100 млрд долларов в 2008 году. При этом во вторник этот рекорд снова переписан, т.к. объем сделок суточных РЕПО составил 123,6 млрд долларов по ставке 1,104% и снова весь спрос удовлетворен. Судя по доходности 10 леток рынок продолжает закладывать снижение ставки, видимо на следующей неделе ФРС предпримет еще одно снижение ставки, до уровня 0,875-1%.

Хуже всех сектору энергетики, но в принципе и остальные сектора не отстают.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Заявление ФРС. Только что.

- 11 марта 2020, 23:29

- |

Торговая стойка на открытом рынке (Desk) в Федеральном резервном банке Нью-Йорка опубликовала график операций соглашения РЕПО на предстоящий период.

Начиная с четверга, 12 марта 2020 года, и вплоть до понедельника, 13 апреля 2020 года, Бюро будет предлагать по меньшей мере 175 миллиардов долларов США для операций ежедневного репо в течение ночи и по меньшей мере 45 миллиардов долларов США для операций репо сроком на две недели два раза в неделю в течение этого периода. Кроме того, Бюро также предложит три операции репо сроком на один месяц, причем первая операция состоится в четверг, 12 марта 2020 года. Сумма, предложенная для каждой из этих трех операций, составит не менее 50 миллиардов долларов.

www.newyorkfed.org/markets/domestic-market-operations/monetary-policy-implementation/repo-reverse-repo-agreements/repurchase-agreement-operational-details#operation-schedule-parameterswww.federalreserve.gov/newsevents/pressreleases/monetary20200303a1.htm

Будет ли ЦБ спасать рубль?

- 09 марта 2020, 20:59

- |

Будет ли Россия снова договариваться с ОПЕК или мы объявили войну не на жизнь, а на смерть американской сланцевой добыче и будем стремиться задушить США низкими ценами на нефть, как они задушили когда-то СССР, -

вопрос любопытный. Разломать альянс проще, чем починить. Как судить дела высокой политики?

Более прагматичен вопрос — позиция Центробанка в текущей ситуации. Ещё в 2018 году ЦБ в пессимистическом сценарии обсуждал вариант, что страны ОПЕК не договорятся между собой, и цены брент опустятся до 35 долл.за барр. Летом 2019г. ЦБ снизил оценку падения цены нефти по рисковому сценарию уже до 20 долл. за барр. из-за ухудшения макроэкономических условий. При этом, надо полагать, курс рубля должен был бы оказаться в районе 94-95 за долл.Такой сценарий казался фантастичным ещё месяц назад. Напомним, что 19 февраля 2020 правительство скорректировало прогноз среднего курса рубля 2020 года с 65,7 до 63,9 за доллар. Теперь же впору задавать вопрос — будет ли ЦБ спасать рубль. Этот вопрос актуален, поскольку цена брент опустилась ниже цены отсечения для бюджета на 2020г. 42,4 долл.за барр. и наш бюджет, не говоря уже о ФНБ, получают недостачу против прогнозного притока денежных средств.

( Читать дальше )

ФРС в 1,5 раза увеличивает денежную массу, предлагаемую по РЕПО

- 09 марта 2020, 16:01

- |

Начиная с сегодняшнего дня и до 12 марта 2020 года, Бюро увеличит сумму, предлагаемую в операциях ежедневного репо «овернайт», по меньшей мере, со 100 миллиардов долларов до 150 миллиардов долларов. Кроме того, Бюро увеличит сумму, предлагаемую в рамках операций недельного репо во вторник, 10 марта 2020 года, и в четверг, 12 марта 2020 года, по меньшей мере с 20 миллиардов долларов США до минимум 45 миллиардов долларов США.

В соответствии с директивой FOMC, направленной в Бюро , эти корректировки предназначены для обеспечения того, чтобы запасы оставались достаточными, и для снижения риска давления на денежном рынке, которое может отрицательно повлиять на реализацию политики. Они должны помочь в обеспечении бесперебойного функционирования рынков финансирования, поскольку участники рынка реализуют планы обеспечения устойчивости бизнеса в ответ на коронавирус.

( Читать дальше )

Федя увеличивает объем операций РЕПО...

- 09 марта 2020, 14:55

- |

Beginning with today’s operation and through March 12, 2020, the Desk will increase the amount offered in daily overnight repo operations from at least $100 billion to at least $150 billion.

Интересно, поможет им это или нет?

Врежем рок в этой дыре! Обзор на предстоящую неделю от 08.03.2020

- 08 марта 2020, 23:23

- |

По ФА…

ФРС в ходе экстренного заседания приняла единогласное решение о снижении ставки на 0,50%.

Обоснованием данного решения стали растущие риски вследствие эпидемии коронавируса, невзирая на признание сильных основ экономики США.

Глава ФРС Пауэлл в ходе пресс-конференции заявил, что ранее ФРС считала ставки соответствующими текущей ситуации, но эпидемия коронавируса привела к переоценке прогноза по перспективам экономики и, как следствие, к снижению ставки, что должно поддержать экономику США перед лицом новых рисков и обеспечить значительный импульс для роста экономики.

Пауэлл сообщил, что на текущий момент ставки соответствуют ситуации, но длительность эпидемии коронавируса и степень её влияния на экономику США неизвестна, ФРС продолжит внимательно отслеживать ситуацию с готовностью скорректировать политику в зависимости от развития событий.

Джей уточнил, что решение ФРС не являются частью скоординированных действий ЦБ стран G7, но он ожидает, что другие ЦБ предпримут действия, аналогичные ФРС, и не исключает координацию политики ЦБ в будущем.

( Читать дальше )

Долговой рынок в огне

- 08 марта 2020, 17:34

- |

Эпидемия коронавируса оказала значительное воздействие на финансовые рынки. Фондовые биржи первыми приняли этот удар, однако паника довольно быстро охватила и долговой рынок.

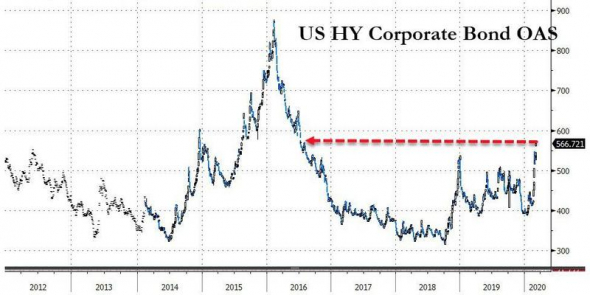

Значительное давление испытывает рынок корпоративного долга, доходности выросли не только по мусорным облигациям:

(Доходности по высокорисковым корпоративным облигациям значительно выросли на фоне паники из-за коронавируса.)

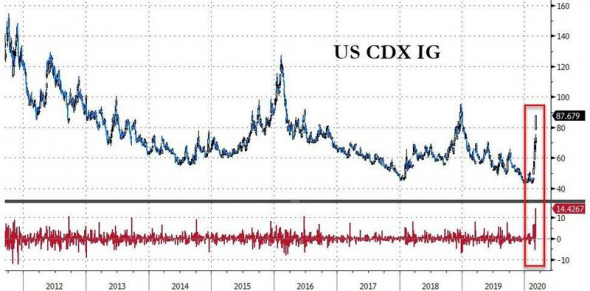

Но и по бумагам с инвестиционным рейтингом:

( Читать дальше )

Что говорят данные по операциям РЕПО о новом снижении ставки?

- 06 марта 2020, 15:09

- |

Три дня назад ФРС внепланово снизила процентную ставку на 50 базисных пунктов до диапазона 1 – 1.25%, но последующая динамика доллара, рисковых и защитных активов показывает, что рынок требует еще. Об этом говорят и фьючерсы на облигации казначейства США – шансы снижения ставки еще на 50 базисных пунктов составляют сейчас 63%, хотя еще день назад рынок вообще исключал такой исход заседания.

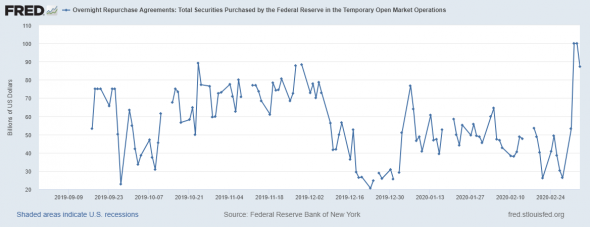

Если отвлечься от пессимизма, связанного с экономическим ущербом от коронавируса, который, как кажется, и управляет ожиданиями относительно монетарной политики США, что могло вынудить рынок всего за пару дней начать ожидать новое сокращение? Есть ли какие-то конкретные данные позволяющие сделать предположение? На мой взгляд есть, и связаны они с «наболевшей» проблемой контроля рыночных ставок, а именно дефицитом денег на рынке краткосрочного финансирования, где обеспечением по займу выступают Трежерис и MBS (рынок РЕПО).

Разумно полагать, что резкое снижение ставки по федеральным фондам сразу на 50 базисных пунктов должно было ослабить напряжение на рынке РЕПО и это должно было отразиться, в публикуемой статистике NY Fed. Напомню, что с сентября прошлого года ФРБ Нью-Йорка проводит операции по предоставлению ликвидности сроком на 1 и 14 дней, при этом публикуемая статистика выглядит следующим образом:

( Читать дальше )

Денежный рынок США и политика ФРС

- 06 марта 2020, 13:06

- |

На текущей неделе ФС преподнесло сюрприз, снизив учетную ставку сразу на 50 базисных пунктов (0,5%) до уровня 1%-1,25%. На этом дело не закончилось и, начиная со вторника, мы увидели повышенные объему сделок РЕПО. В сумме за три дня предоставлено ликвидности на 289 млрд долларов, это исторический рекорд в объемам данных сделок.

Также на текущей неделе прошли заседания Банка Австралии и Банка Канады, которые в свою очередь снизили свои учетные ставки на 25 и 50 базисных пунктов соответственно. Очевидно, что центральные банки стран G7 действуют, согласовано, стараясь поддержать мировой финансовый рынок.

Индексы PMI, замеряющие динамику делового цикла сигнализируют о минимальном влиянии коронавируса в феврале на мировую экономику. Плохие показатели в странах Юго-Восточной Азии, а Европа, Америка пока устойчивы к эпидемии.

Итак, первая картинка с динамикой сделок РЕПО, о которых говорил выше.

( Читать дальше )

Утренний обзор за 06.03.2020

- 06 марта 2020, 09:59

- |

Доброе утро!

📌 ФРС снизила ставку на 50 б.п. и резко расширила свой баланс за последнюю неделю. Очень вероятно, что Федрезерв вновь будет вынужден снизить ставку. Может быть даже до заседания 18 марта. При этом каждый инвестор задается одним и тем же вопросом: будет ли это иметь эффект? Исчерпаны ли возможности монетарных властей?

📌 Экономические данные США не разочаровывают. Заявки на пособие по безработице, а также заказы на товары длительного пользования соответствовали консенсусу.

💡 Инвестидея: мы рекомендовали золото к покупке 21 января, когда стал очевиден тревожный рост заболеваний в Ухане. С этого времени золото подорожало на $120/унция. Несмотря на это, оно не выглядит переоцененныи, учитывая повышенный уровень риска в настоящий момент. Было бы ошибкой не иметь разумной доли золота (около 5%) в вашем инвестпортфеле. Вы можете рассмотреть приобретение акций Полюс, золотых ETF или ПИФ ВТБ — Фонд драгоценных металлов.

Источник- телеграм-канал ВТБ Мои Инвестиции

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал