ФрС

✅ Байден теряет рейтинг. Инфляция враг

- 09 ноября 2021, 00:12

- |

🔺 Доллар отыграл ожидания по сворачиванию программы стимулов и немного корректируется. Через неделю Конгресс будет принимать решения по пакету на 2 трлн.долл на медицину и образование — это немного давит на котировку, ведь эти деньги нужно будет откуда-то взять. Восходящая тенденция с большей вероятностью продолжится из-за высокого спроса на облигации, но пока что фиксация прибыли.

🔺 Европейская валюта будет под давлением продавцов до марта следующего года, ведь именно тогда ЕЦБ планирует начать сокращение объемов печатного станка. Дисбаланс в монетарных политиках ФРС и ЕЦБ задает среднесрочный тренд валютной паре. Пятница закрылась очень сильно: дельта ярко красная, но свечу закрыли повышением. Это сила лимитного покупателя. На этом фоне и видим техническую коррекцию вверх.

🔺 Японская йена демонстрирует силу, ведь цена не падала в то время, как доллар рос. Хеджеры удерживают серьезный лонг, в рынке много открытых шортов. Я считаю, что именно шорт позиции станут топливом для импульсного роста цены. Плавное поджатие к верхней границе боковика закончится резким выходом из консолидации. Да и основной фактор давления уже не работает. Доходность облигаций не растет — это плюс для йены.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Продолжительный рост цен в следующем году станет проблемой для центрального банка - Ричард Кларида из ФРС

- 08 ноября 2021, 17:48

- |

👉 Резкий рост инфляции в этом году ослабнет, дисбаланс спроса и предложения со временем уменьшится

👉 Продолжительный рост цен в следующем году станет проблемой для центрального банка

👉 Рост инфляции на 4,4% в этом году — намного больше, чем желаемое чиновниками умеренное превышение цели центрального банка по инфляции в 2%

👉 Экономические условия могут оправдать повышение процентных ставок к концу 2022 года

👉 Прогнозы стабильного роста ставки в 2023 и 2024 годах, соответствуют его собственному мнению

👉 В новой концепции чиновники ФРС намеренно оставили двусмысленность в вопросе о том, какого уровня инфляции они хотят добиться

👉 Это привело к различным предположениям со стороны инвесторов в облигации и других внимательных наблюдателей за деятельностью центрального банка

Сейчас рынок труда один из самых сильных с послевоенного времени - Буллард из ФРС

- 08 ноября 2021, 16:49

- |

👉 Где-то в первом квартале я ожидаю, что уровень безработицы упадет ниже 4%

👉 В 2022 году я ожидаю, что рост ВВП составит более 4%

👉 С точки зрения экономического роста мы находимся в очень хорошей форме

👉 Буллард прогнозирует 2 повышения ставки ФРС в 2022г

Про рынок 08.11

- 08 ноября 2021, 08:25

- |

На прошлой неделе произошли важные события для рынков, это заседание ФРС и встреча ОПЕК.

Прошло заседание ФРС, на котором фактически ничего не изменилось. FOMC — СТАВКА ФРС = 0.25% (ПРОГНОЗ 0.25% / ПРЕД 0.25%).

Из комментариев заседания следует:

— ФРС начнет сворачивание экстренного стимулирования в ноябре, сокращение баланса по $15 млрд в месяц)

— пока не время повышать ставку

— ФРС признала, что инфляция от них убежала, и что теперь прогнозировать траекторию инфляции трудно. Пауэлл надеется, что рост инфляции начнет спадать во 2-3 кв. 2022 г., но это не точно…

В принципе снова «ни о чем». Обещают с ноября месяца начать помалу сворачивать QE. Судя по всему, все это уже было «зашито» в цены. По сути не особо ужесточают QE, что в принципе и надо рынку. По большому счету QE остается, просто его будет меньше…

Хотелось бы напомнить, что Пауэлл находится в положении перед переизбранием его снова на пост главы ФРС, и ему просто необходимо «держать марку», но не признавать инфляцию уже нельзя. А вот в случае переизбрания его могут последовать уже более сильные меры по ужесточению ДКП, а пока рынки реагируют однозначно позитивно. Что такое сокращение $15 млрд в месяц? Да ни о чем, бабло все равно будет поступать, только в меньших объемах…

( Читать дальше )

Провал мировой политики. Обзор на предстоящую неделю от 07.11.2021

- 07 ноября 2021, 22:48

- |

По ФА…

— Заседание ФРС

ФРС приняла решение о снижении темпов покупки активов в рамках программы QE на 15 млрд. долларов начиная с середины ноября, этот темп сохранится неизменным как минимум ещё на месяц с середины декабря и ФРС считает целесообразным сохранить этот темп до завершения активной части программы QE, если экономические перспективы не изменятся.

ФРС в очередной раз немного изменила формулировку в отношении инфляции, но по-прежнему признала рост цен временным явлением.

Решение ФРС полностью соответствовало ожиданиям большинства участников рынка, а признание роста инфляции временным явлением способствовало росту аппетита к риску.

Пресс-конференция Пауэлла была максимально голубиной с учетом реалий текущей ситуации.

Джей заявил, что, с учетом слабой прогнозируемости дальнейшего развития ситуации, политика ФРС будет учитывать всевозможные варианты, что является хорошей новостью, ибо означает, что ФРС ни в чем не уверена, а значит не будет спешить реагировать на рост инфляции.

Пауэлл сказал, что ФРС не хочет удивлять рынки через изменение темпа сокращения программы QE, порог для замедления или ускорения темпов покупки активов высок.

Пауэлл заверил, что понимает трудности американцев, столкнувшихся с ростом цен, но с учетом того, что рост инфляции связан с цепочкой поставок, то со стороны ФРС было бы глупо на него реагировать, ибо повышение ставок не окажет влияния на цепочку поставок, но нанесет ущерб росту рынка труда и экономике в целом.

Джей ожидает, что инфляция начнет снижаться во 2-3 квартале 2022 года и сейчас нет компромисса между рынком труда и ростом инфляции, ибо рост инфляции происходит не по причине роста рынка труда, кривая Филлипса не указывает на необходимость повышения ставки, ибо реальный рост зарплат за вычетом инфляции находится ниже уровня до пандемии.

Пауэлл несколько раз повторил, что никто в ФРС не считает, что есть причины для повышения ставок сейчас, политика ФРС зависит от развития ситуации в первой половине 2022 года, но не исключил достижение максимальной занятости во второй половине 2022 года.

( Читать дальше )

Ежемесячник по золотишку

- 06 ноября 2021, 10:29

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

На мой взгляд, вероятней всего снижение котировок золота, но у рынка есть альтернатива всегда – обо все этом в видео.

( Читать дальше )

Инфляция в США достигает опасного уровня

- 05 ноября 2021, 20:44

- |

В среду он сказал, что новый всплеск инфляции заставляет его нервничать, и предупредил, что ускоряющееся ценовое давление может вынудить ФРС повышать процентные ставки быстрее, чем в настоящее время. ожидается, что может привести к корректировке показателей капитала (по материалам MarketWatch).

© текст Александр Абрамов

P.S.

На дзене только часть постов, остальные — в телеграмм.

(некоторые дзеновцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Данные по безработице и QE от ФРС

- 05 ноября 2021, 15:49

- |

⚡️Безработица в США 4.6% (ранее 4.8; прогноз 4.7%)

⚡️Количество новых рабочих мест вне с/х 604K при прогнозе в 400к

В целом статистика хорошая, но обратите внимание на то, что уровень участия остался неизменным на уровне 61.6%, что говорит о том, что американцы продолжают сидеть дома.

🤔 Показатель количество новых рабочих мест вне с/х вроде бы хороший, но за сентябрь и август изменён в пользу снижения. Что не есть хорошо!

😳 Уровень зароботных плат продолжил свой рост, что в целом предсказуемо на +0,4% м/м и +4,9% г/г

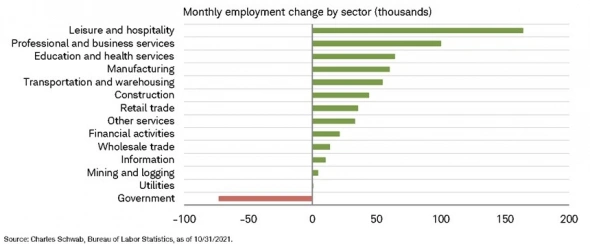

😮 Сектор «отдых и индустрия гостеприимства» добавили 1/3 мест за октябрь.

❗️ Итог: данные очень хорошие и говорят о том, что рынок труда восстановился на примерно 81%. Но для нас эти данные хороши тем, что уровень участия всё ещё низкий, а значит ФРС продолжит свой медленный и постепенный курс на сокращение программы скупки активов на 15 миллиардов долларов, то есть смысла ускорять сокращение — НЕТ! Очень круто и очень позитивно!

👉🏻 Не вижу препятствий для роста рынков!

P.S. заходи на огонёк в телегу DarthTraders

Состояние денежного рынка США и долларовой ликвидности

- 05 ноября 2021, 12:38

- |

Как и ожидалось, ФРС объявило о сокращении QE с ноября месяца, со планируем сроком завершения – июнь следующего года. Пока обсуждение повышения ставок отложено т.к. регулятор не видит возможности начинать повышать ставки, до того, как QE будет свернуто.

Ну что же, инфляция хоть и «транзитори», но сворачиваться пора, хотя вряд ли она «транзитори» и с нами надолго. Пока доходности по всей длине кривой трежерис покачались в разные стороны. Не шибко среагировав, также ожидаемая инфляция осталась вблизи 20-летних максимумов.

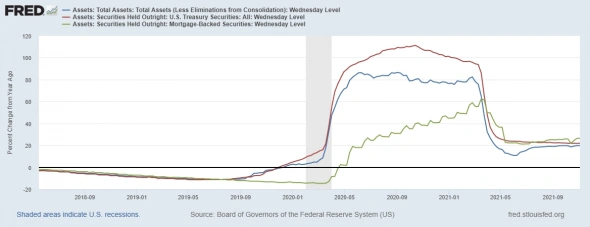

На неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) вырос на 19 млрд долларов

Синяя линия — баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Все показатели стали в плоскость относительно прошлого года, т.е. темпы роста идентичны прошлогодним. Стоит отметить, что программа сокращения выкупа активов подразумевает большее сокращение на рынке трежерис (10 млрд/нед), против 5 млрд на ипотеку.

( Читать дальше )

Баланс ФРС: другая экспоненциальная кривая

- 05 ноября 2021, 12:27

- |

оскольку угроза COVID-19 удерживает миллионы американцев взаперти дома, компании и финансовые рынки страдают.

Например, опрос владельцев малого бизнеса показал, что 51% не верят, что смогут пережить пандемию дольше трех месяцев. В то же время S&P 500 показал худший первый квартал за всю историю наблюдений.

В ответ на этот хаос Федеральная резервная система США (ФРС) предпринимает беспрецедентные шаги, чтобы попытаться стабилизировать экономику. Это включает возврат к количественному смягчению (QE), противоречивой политике, которая предполагает добавление денег в банковскую систему. Чтобы помочь нам понять последствия этих действий, сегодняшний график иллюстрирует растущий баланс ФРС.

Как работает количественное смягчение?Экспансионистская денежно-кредитная политика используется центральными банками для стимулирования экономического роста за счет увеличения денежной массы и снижения процентных ставок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал