ФрС

Мысли о 2022. Сейчас DAX, развивающиеся рынки (в т.ч. Мосбиржа) и Bloomberg Commodity упали около 10% с max, как и индекс Мосбиржи.

- 08 декабря 2021, 09:30

- |

Среднесрочно, мысли о 2022г.

Зависимость S&P500 от изменения ставки ФРС

(коэффициент корреляции 0,15 за последние 16 лет).

Динамика индексов Мосбиржи и РТС похожа на DAX и индексы развивающихся рынков.

DAX, и развивающиеся рынки, в среднем, упали около 10% с (локальных) максимумов, как и и индекс Мосбиржи.

DAX (Германия) по дневным:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Перспективы рубля на фоне санкций, нефтяных войн и ближайшего заседания ФРС. Что сегодня расскажет старина Джо Байден по видеосвязи?

- 07 декабря 2021, 20:18

- |

Доброго вечера, Друзья и Коллеги.

Сегодня утром разбудили звонком из Кремля — попросили проанализировать перспективы рубля перед тем, как выйти на связь с Американским Джо :)

Встречайте авторскую статью о нашем «всё»:

https://davydov.in/economics/oleg-kalmanovich-sankt-peterburg-isxod-onlajn-peregovorov-rossijskogo-i-amerikanskogo-prezidentov-mozhet-napryamuyu-povliyat-na-rubl/

После небольшого затишья на фоне развития ситуации с коронавирусом в СМИ возобновились информационные вбросы о новых американских санкциях из-за потенциального нападения России на Украину. Перед предстоящей встречей американского президента Джо Байдена с российским коллегой Владимиром Путиным стоит проанализировать, как «дамоклов меч США» может повлиять на курс нашей национальной валюты.

Для начала совершим небольшой экскурс в нефтяной сектор, поскольку черное золото по-прежнему является основным триггером движения курса российского рубля. Начиная с конца октября, когда пошли разговоры о распечатывании стратегических запасов Штатов, котировки энергоносителей стремительно двинулись на юг — в сторону ключевого психологического уровня 65 долларов за баррель (марки Brent). Встретив на данном рубеже серьезный отпор со стороны покупателей, петролеум пытается построить новый виток восходящего движения, основной ближайшей целью которого является уровень 77,5. Также поддержку нефтяным котировкам оказала новость о том, что в прошлые выходные Саудовская Аравия повысила январские экспортные цены на нефть для потребителей из Азии и США. Однако даже на этом фоне рубль продолжает сдавать позиции против гринбека. Начинает все больше сказываться негативный геополитический фон из-за потенциального введения американских санкций. Как следствие — серьезный отток инвестиционного капитала с отечественного рынка.

( Читать дальше )

Что может помочь в предсказании будущей политики ФРС

- 07 декабря 2021, 11:41

- |

Это не предсказание что произойдет какой-либо из вышеперечисленных сценариев. Цель — просто показать, что должно произойти с рынками и, следовательно, с финансовыми условиями, чтобы сбить ФРС с текущего курса. Очевидно, что на данном этапе курсу ФРС на тейперинг и последующее повышение ставок пока ничего не угрожает. Но нужно следить за форвардной кривой федеральных фондов ФРС, так как в прошлом она была важным опережающим индикатором для ФРС.

Подробное исследование смотрите в видео. Приятного просмотра!

Новая Европа. Обзор на предстоящую неделю от 05.12.2021

- 05 декабря 2021, 23:18

- |

По ФА…

Nonfarm Payrolls

Отчет по рынку труда США вышел очень слабым в части новых рабочих мест, но удивил падением уровней безработицы.

ФРС всегда обращала ключевое внимание на количество созданных рабочих мест и слабый ноябрьский рост мог бы дать основания для переноса решения об ускорении темпов сворачивания программы QE на январское заседание, с учетом, что Пауэлл в течение всего года повторял утверждение о том, что уровни безработицы не отражают настоящую слабость рынка труда после пандемии, а Омикрон может замедлить найм ещё сильнее.

Отсутствие роста зарплат на фоне слабого роста участия в рабочей силе подтверждают слабость нонфарма.

Тем не менее, Пауэлл получил от Байдена приказ замедлить рост инфляции, и Байден в своем пятничном выступлении сделал акцент на великом падении уровней безработицы, проигнорировав низкое количество новых рабочих мест, а Пауэлл вряд ли ему посмеет перечить.

Фондовый рынок получил двойной удар от слабого нонфарма и понимания, что ФРС, скорее всего, закроет на него глаза, ускорив сокращение программы QE на заседании 15 декабря.

Валютный рынок остался во флэте, как и долговой рынок США, в ожидании новостей по Омикрону.

( Читать дальше )

Вон чё

- 03 декабря 2021, 22:04

- |

«Эти соображения предполагают, что FOMC на предстоящих заседаниях, возможно, захочет рассмотреть вопрос об отмене поддержки более быстрыми темпами», — сказал Буллард в комментариях, подготовленных для выступления перед Missouri Bankers Association, ссылаясь на Федеральный комитет открытого рынка (FOMC) — комитет ФРС, который определяет денежно-кредитную политику США.

Состояние денежного рынка США и долларовой ликвидности

- 03 декабря 2021, 11:47

- |

Неделя в монетарном мире была насыщенной:

1) Пауэлл больше не использует слово «transitory» в своих речах, и начал говорить о возможном ускорении в процессе сворачивания QE.

2) В «Бежевой книги» ФРС констатирует, что на начало ноября экономика развивается нормально, рынок труда укрепляется, но цены продолжают свой рост. Такие оценки явно указывают на возможное обсуждение более жесткой ДКП на декабрьском заседании, пресс-конференция Пауэлла пройдет 15-го декабря.

3) Банк Японии начал намекать, что монетарная политика может быть пересмотрена, т.к. текущая стратегия не приводит к нужным результатам.

4) ЕЦБ пока отмалчивается, но судя по росту цен производителям в ноябре, там надо что-то делать.

Тем временем на денежном рынке США происходило следующее.

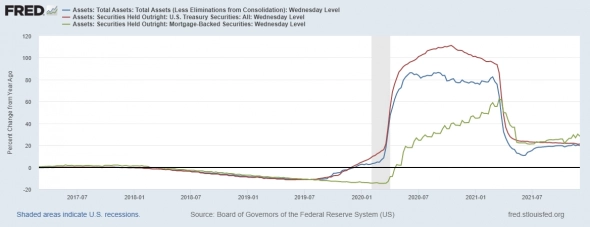

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) снизился на 31,4 млрд долларов

( Читать дальше )

Почему ФРС сворачивает стимулы.

- 02 декабря 2021, 22:57

- |

«1 декабря откровенный Наиб Букеле ответил на отчет Bloomberg,

в котором подробно изложены комментарии председателя Федеральной резервной системы Джерома Пауэлла по поводу инфляции.

Интересно, что президент Сальвадора попросил главу ФРС прекратить печатать столько денег из воздуха.»

Эврика, понял.

ФРС и лично Пауэлл сворачивают QE по просьба Наиба Букела.

Обсудить, согласны ли Вы, можете в комментариях или в чате.

С уважением,

Олег.

Нефть в новом году

- 02 декабря 2021, 18:33

- |

Меньше месяца осталось до нового года, поэтому, как обычно, начинается серия публикаций с прогнозами на будущий. Начнём с цен на нефть, для понимания происходящего важно напомнить , что говорилось год назад.

Рассмотрим несколько вариантов, которые наиболее вероятны в следующем году (график Brent).

- Черным. Тройной зигзаг. Стоит отметить, что доделывать его очень вероятно будем после глубокой коррекции.

- Красным. Расширенная плоская. Та же волна (X), только уйдём выше 86.74 (после коррекции).

- Пока только теоретический: начало глобального разворота. Это уже обсуждалось в обзорах по S&P500 и доллару. Будем делать новые минимумы и скорее всего долго там находиться. В целом, предыдущие варианты предполагают тоже самое, только попозже.

( Читать дальше )

ФРС . ставка - 2% (минус 2 %)

- 02 декабря 2021, 16:45

- |

ФРС может ускорить сокращение программы покупки активов на фоне омикрон-штамма — глава ФРБ Нью-Йорка

- 02 декабря 2021, 15:56

- |

По мнению Джона Уильямса, новый штамм усугубит рост инфляции в США

«Может возрасти спрос в тех сферах, где не хватает предложения, и замедлиться восстановление спроса в отраслях, готовых к притоку клиентов. Вопрос в том, имеет ли смысл прекращать программу раньше, может быть, на несколько месяцев, учитывая, насколько сильна экономика?»

Джон Уильямс признал, что инфляция оказалась сильнее и продолжительнее, чем он первоначально ожидал. Эта ошибка была вызвана неспособностью предвидеть возобновление пандемии. Джером Пауэлл сделал аналогичные комментарии во вторник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал