Форекс

«Охота за ростом»: Goldman Sachs говорит, что эти 2 акции могут подняться до 85% от текущих уровней — вот почему у них есть солидный потенциал роста

- 17 июля 2023, 17:15

- |

Ни для кого не секрет, что фондовый рынок в этом году вырос: с начала года рост S&P 500 составил около 17%, а NASDAQ — 35%. Также ходят слухи, что это ралли может превратиться в настоящий бычий рынок, создав оптимистичный настрой у инвесторов и предоставив долгожданный контрапункт широко распространенному мнению о том, что в конце этого года в США начнется рецессия.

Наблюдая за ситуацией на рынке из Goldman Sachs, вице-президент Дип Мехта видит два пути, чтобы воспользоваться преимуществами текущего ралли: рост и расширение маржи. Что касается пути роста, Мехта пишет: «Мы считаем, что недавнее опережение роста создает дефицит высоких темпов роста, которые все еще разумно ценятся, и должно побуждать инвесторов отдавать предпочтение акциям, которые готовы вырасти до своих мультипликаторов». Обращаясь к марже, Мехта добавляет: «Мы считаем, что маржа будет оставаться в центре внимания в течение 2023 и 2024 годов. Хотя ожидается, что операционная маржа увеличится для нашего более широкого охвата до 2024 г., динамика, вероятно, будет варьироваться в зависимости от компании. Таким образом, мы ожидаем, что компании, способные обеспечить рост выручки наряду с увеличением маржи, окажутся в более выгодном положении».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Как заработать сегодня? DAX, S@P 500, NASDAQ. Анализ рынка 17.07.2023

- 17 июля 2023, 16:53

- |

Всем привет! Выкладываю очередной прогноз на 17.07.2023. На моём ютюб канале ежедневно выкладываю свою аналитику по различным инструментам. Данное видео поможет новичкам в трейдинге заработать на рынке! Подписывайтесь на мой ютюб канал и ТГ канал:https://t.me/trading_scalping_profit

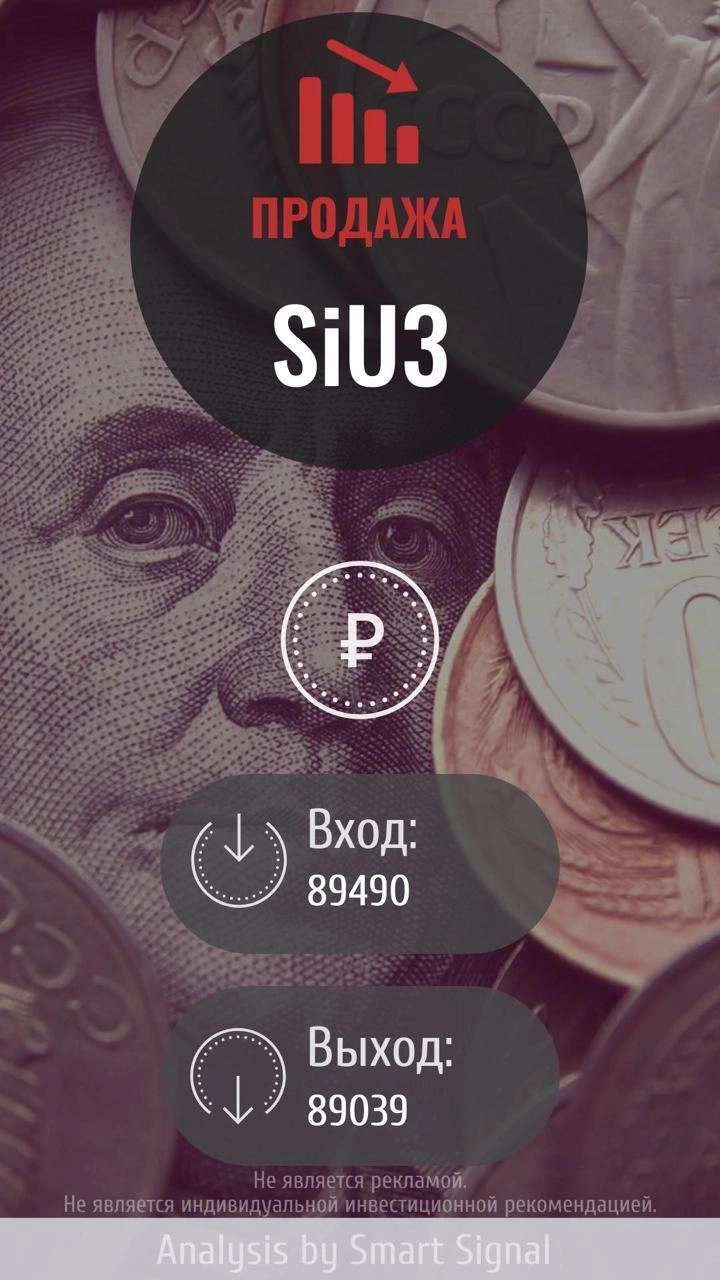

➡️ Дневные уровни по USDRUB (SiU3) на 2023.07.17.

- 17 июля 2023, 16:23

- |

По фьючерсу ожидается боковик рядом с уровнем закрытия дня по цене 89490, возможно продажи до уровня прогнозируемого минимума дня по цене 89039.

Подписывайтесь на канал Smart-Lab, канал Дзен, Telegram канал и на YouTube канал, чтобы быть всегда в курсе.

EURUSD/GBPUSD: восходящий тренд набирает обороты

- 17 июля 2023, 14:01

- |

EURUSD

Евро на прошедшей торговой неделе реализовал пробой из ранее образованного флета и смог закрепиться выше, продолжив развивать устойчивое восходящее движение после этого. Это позволило ему дотянуться до целевой области, и полностью его отработать, реализовав ожидаемый сценарий прошлого обзора. После чего, котировки продолжили движение, уйдя выше уровня 1,1198, где пытаются закрепиться к настоящему моменту. Вместе с тем, ценовой график уверенно располагается в зеленой зоне супертренда, указывая на контроль со стороны покупателей.

В настоящее время пара торгуется с существенным повышением на своих недельных максимумах, пытаясь закрепиться над уровнем 1,1198. Ключевая зона поддержки сохранила свою целостность и не была протестирована, что указывает на ее актуальность, что подтверждает приоритетность восходящего вектора. При этом, сохраняется вероятность локального коррекционного снижения в район 1,1121, где теперь располагается основная зона поддержки, ретест и отскок от которой даст шанс на развитие очередного восходящего импульса, который нацелится в область между 1,1373-1,1464.

( Читать дальше )

Раньше начнёшь, раньше поспеешь

- 17 июля 2023, 13:47

- |

Привет, трейдеры! В этом посте поговорим про анализ рынка на основании опционных приоритетов.

Опционные приоритеты можно использовать для выявления потенциальных точек разворота рынка. Если цена актива находится выше опционного приоритета, это говорит о том, что рынок

находится в восходящем тренде. И наоборот, если цена актива находится ниже опционного приоритета, это говорит о том, что рынок находится в нисходящем тренде.

Конечно, опционные приоритеты не являются идеальным индикатором. Однако они могут быть очень полезны для трейдеров, которые хотят определить потенциальные точки разворота рынка.

Вот несколько примеров того, как можно использовать опционные приоритеты для анализа рынка:

- Если цена актива находится выше опционного приоритета, это может быть сигналом к покупке.

- Если цена актива находится ниже опционного приоритета, это может быть сигналом к продаже.

- Если цена актива находится вблизи опционного приоритета, это может быть сигналом к осторожности.

При использовании опционных приоритетов важно помнить, что они не являются идеальным индикатором. Однако они могут быть очень полезны для трейдеров, которые хотят определить потенциальные точки разворота рынка.

( Читать дальше )

Совпадение?

- 17 июля 2023, 13:12

- |

Рост акций России совпал со снижением курса рубля к иностранным валютам.

Совпадение?

Увеличение производственных цен в США в июне стало минимальным с 2020 г.

- 17 июля 2023, 13:03

- |

Индекс конечных отпускных производственных цен (PPI) в июне повысился на 0.1% по сравнению с прошлым годом, что является наименьшим показателем с 2020 г., согласно опубликованным в четверг данным правительственного статистического отчета. В месячном же исчислении PPI также прибавил 0.1% после снижения в мае.

Нормализация функционирования глобальных цепочек поставок, стабилизация цен на сырьевые товары и более масштабное смещение потребительского спроса от товаров к услугам в целом помогли ослабить инфляционное давление на уровне производителей. Согласно опубликованному в четверг другому статистическому отчету, на прошлой неделе заявки на получение государственных пособий по безработице подали 237 тыс. человек (меньше, чем ожидалось), что свидетельствует об устойчивости рынка труда.

( Читать дальше )

Прогноз от Strifor: за неделю до заседания ФРС золото продолжает рост

- 17 июля 2023, 12:47

- |

До очередного заседания ФРС осталась неделя, а поступающая макроэкономическая статистика по США воодушевляет рынки. Уровень ВВП США за первый квартал текущего года оказался равным 1.8%. Эти цифры хоть и сильно отстают от своих средних значений, однако на фоне ожидаемой многими экспертами рецессии могут считаться очень высокими. Инфляция резко замедлилась до 3%, а значит уже приблизилась к целевому уровню.

В то же время появились первые признаки остывания рынка труда. В июне было в частном секторе было создано на 40% меньше рабочих мест, чем в мае. Это падение лишь частично было компенсировано ростом рабочих мест в госсекторе.

Таким образом, несмотря на то, что ограничительная политика ФРС эффективна, дальнейшее ужесточение может оказаться чрезмерным. Поэтому надежды на скорую смену настроений ФРС вновь выросли, а доллар устремился к минимумам текущего года.

Но все же эта надежды, скорее всего, преждевременные. Большая часть управляющих ФРС даже на фоне полученных данных высказываются в пользу еще одного-двух повышений ставки, так как считают, что пока рано говорить о победе над инфляцией. Цены на энергоносители стали расти, а это может отразиться на ценах на другие товары и развернуть тренд по инфляции, поэтому пока не стоит спешить со смягчением политики.

( Читать дальше )

Почему нет видимых негативных макроэкономических или финансовых процессов в США при рекордном цикле ужесточения денежно-кредитных условий?

- 17 июля 2023, 12:45

- |

Следует отсчитывать время не с марта 2022, когда ФРС «отдирала» ставки от нуля, а с достаточно ограничительного уровня (выше 3.5% на межбанке), а это середина октября 2022, т.е. пока только 9 месяцев, при этом воздействие на реальную экономику с точки зрения средневзвешенных ставок заимствования еще больше отстрочено.

Первичный эффект инфляции (выше 2.5% г/г по базовой инфляции) после взрывного монетарного бешенства ФРС (в совокупности почти 4.8 трлн новой ликвидности с марта 2020 по март 2022 – удвоение баланса) был проявлен лишь спустя 13 месяцев (апрель 2021) после первого монетарного импульса в марте 2020, а на реализацию потребовалось еще 15 месяцев вплоть до сентября-октября 2022 (пик роста базовой инфляции).

Избыточная ликвидность позволила банкам отвязаться от межбанка и повышать кредитные ставки существенно медленнее и позже, чем это было в предыдущие периоды ужесточения ДКП, т.к дешевое фондирование в депозитах (ставки до сих пор намного ниже межбанка) позволяли занижать кредитные ставки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал