Фондовая биржа

Пару мыслей про БЕТОН

- 04 июня 2022, 21:03

- |

Пару мыслей появилось по недвижимости. Заранее прошу прощения с сумбурность.

У правительства интересный инструмент получается: снижаешь ставки — цены в космос, и начинаешь плотно застраивать мск и спб, Сочи, где цены и так нереальные и готово, Значительный прирост ВВП на блюдечке. Вот только, что толку от такого роста ВВП населению. Только создание рабочих мест наверное.

Интересно получается: плотная застройка МСК выгодна правительству т.к. абсолютно идентичный дом в регионе дает в несколько раз меньший вклад в ВВП. Я думаю по какому пути пойдет наша страна в плане развития регионов очевидно. Про сельскую местность — молчу.

Но Китай явно перегнул палку. Про РФ пока не знаю, но кажется это чревато большой закредитованностью покупателей и отрасли в целом( что собственно и произошло в Китае). Потенциальный выход — через гиперинфляцию/девальвацию.

Знаю семьи, кто купил квартиры своим детям, которым еще по 10 лет. А вообще в Западной Сибири цены в новостройках кажутся вообще не доступными для семей со средней по региону зарплатой. 95% знакомых в возрасте 27-40 лет, либо с квартирой либо с ипотекой (у всех правда зарплаты выше средней, примерно x1.5- х2.5). Все зажиточные ищут способ выгодно запарковать излишки кэша в бетоне (а до последних событий и в фонде), так как привыкли, что бетон (как было и с фондой) постоянно дорожает. Среднее количество детей в семье среди знакомых — 1. Много народу уезжает и региона/страны. Во дворе, где иногда подтягиваюсь на турниках, на 12 детей 10 казахи и другие братские народы восточной части СССР (ничего против них не имею), хоть это скорее всего особенность района и в среднем по городу соотношение немного другое. В любом случае иммигрантов много, но вроде все ведут себя прилично, хоть и доходы обычно на семью низкие.

( Читать дальше )

- комментировать

- 9.7К | ★2

- Комментарии ( 61 )

Теперь мы знаем, когда на российской фонде будет все в порядке.

- 31 мая 2022, 15:13

- |

Расходимся. Встретимся в 2024. Желательно после выборов.

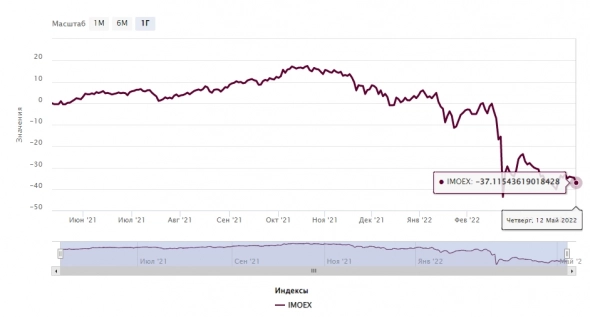

Общая доходность IMOEX за 12 месяцев приблизилась к -40%. Это явно не предел.

- 13 мая 2022, 08:16

- |

Приближаемся к середине мая, за две коротких торговых недели произошли интересные события на фондовом рынке. Ещё в апреле я писал, что сходив ниже 2200 по IMOEX и отскочив при этом до 2500 есть неплохой шанс заработать. Кто зафиксировал прибыль молодцы, а кто инвестирует в долгосрок тоже, ибо взяли по приемлемым ценам эмитентов. Месяц май и в правду стал определяющим для нашего рынка, при этом это только начало. Отмечу факторы, которые явно влияют на наш фондовый рынок и экономику в целом:

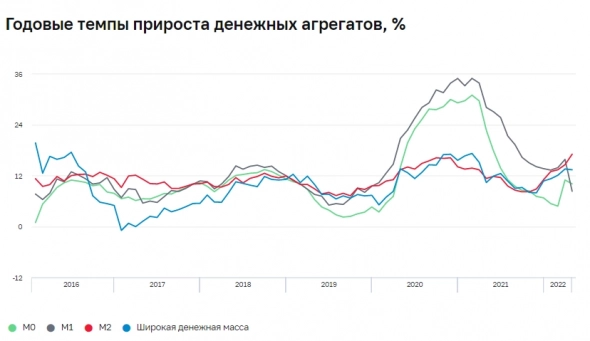

📉 ФРС всему виной. Прогноз аналитиков по инфляции опять не совпал с фактической цифрой. Бездействие ФРС запустило интересные процессы к экономике США, при этом не агрессивное повышение ключевой ставки на сегодняшний момент может привести к тому, что ВВП будет снижаться (если темпы роста денежной массы и инфляция сравняются, то рост реальной денежной массы прекратится, что неизбежно скажется на ВВП США негативно). Сейчас этот негатив переносится на фондовый рынок и

( Читать дальше )

Не очень приятный сюрприз CPI

- 11 мая 2022, 19:07

- |

Вчера фондовый рынок отработал не так хорошо, как ожидалось, но и не так плохо, как опасались. Были покупки, затем были продажи, а затем снова были покупки, прежде чем продать перед закрытием. Конечным результатом стал рост Nasdaq Composite на 1,0%, рост S&P 500 на 0,3% и убыток на 0,3% индекса Dow Jones Industrial Average.

Ключевым моментом, который можно почерпнуть из вчерашней торговли, является относительная сила акций мега-капитализации. Если более широкий рынок собирается предпринять значимые усилия по восстановлению, эти акции должны занять лидирующие позиции.

Одна из самых больших проблем фондового рынка в этом году заключается в том, что именно эти акции сильно отстают. Еще одной серьезной проблемой для фондового рынка стал быстрый рост рыночных ставок, который последовал за быстрыми изменениями в риторике ФРС по денежно-кредитной политике и ускорением темпов инфляции.

( Читать дальше )

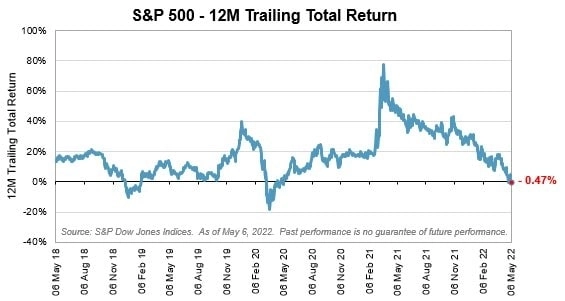

Общая доходность SPX за 12 месяцев стала отрицательной. Это только начало.

- 10 мая 2022, 16:34

- |

Это всё-таки произошло. SPX опустился ниже 4000 пунктов и приблизился к значениям весны 2021 года, но то ли ещё будет. Мягкотелая политика ФРС привела к тому, что сейчас пузырь на американском рынке будет сдуваться долго и мучительно (кстати Пауэлл признает ошибку, что поздно начал поднимать ключевую ставку и залил экономику США деньгами). Те ребята, которые кричали, что акции TSLA и AMZN будут расти вечно, а россказни про американский пузырь — бред, теперь явно взгрустнули.

( Читать дальше )

Скоро на рынок хлынет свободная денежная масса. Куда её пристроят?

- 08 мая 2022, 16:56

- |

С 4 мая ключевая ставка составляет — 14%. Это значительно меньше, чем процент действующей инфляции в России (на 29 апреля инфляция ускорилась до 17,73%). Различные накопительные счета уже урезали свои ставки и потеряли свою привлекательность. Новые предложения по вкладам не радуют глаз простого обывателя. Предложенные проценты по вкладам явно ниже инфляции, при этом некоторые государственные банки занижают ставку ниже 14% (кто воспользуется таким «шикарным» предложение, сможет наблюдать как его деньги тают на счету). Остаются те счастливчики успевшие воспользоваться банковскими вкладами, которые предлагали +20% годовых. Про них и хотелось бы поговорить подробнее.

Учитывая, что большинство людей открыли свои вклады в конце февраля начале марта, то их денежной массе осталось получать проценты ещё месяц (средний срок такого вклада 3 месяца). Сейчас

( Читать дальше )

Рост индекса московской биржи / Укрепление рубля / Инвестиционный марафон #32

- 28 апреля 2022, 18:59

- |

✅Подпишись на канал — bit.ly/38nJEvA

✅Подпишись на телеграмм — t.me/easytoinvest

Призрачная эйфория

- 16 марта 2022, 17:12

- |

У фондового рынка есть чувство, и это чувство состоит в том, что он хочет подняться выше. Мы видели, как это разворачивалось вчера, и мы видим, как это разворачивается сегодня днем.

В настоящее время фьючерсы S&P 500 выросли на 41 пункт и торгуются на 1,2% выше справедливой стоимости, фьючерсы Nasdaq 100 выросли на 186 пунктов и торгуются на 1,4% выше справедливой стоимости, а фьючерсы Dow Jones Industrial Average выросли на 274 пункта и торгуются на 1,2% выше справедливой стоимости.

Положительный настрой объясняется сообщениями о том, что Россия и Украина, возможно, продвигаются к некоторым компромиссам. Все слышали это раньше только для того, чтобы впоследствии разочароваться в заголовках, опровергающих такие представления.

Надежда, однако, вечно рождается в тумане войны, и участники рынка обращают внимание на перспективу огромного ралли, если соглашение о прекращении огня будет реализовано в ближайшее время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал