Феррони

Коротко о главном на 17.05.2023

- 17 мая 2023, 11:30

- |

- НКР присвоило выпуску облигаций ФПК «Гарант-Инвест» серии 002Р-06 кредитный рейтинг ВВВ.ru.

- «Эксперт РА» подтвердил рейтинг кредитоспособности «Джи-Групп» на уровне ruBBB+ со стабильным прогнозом.

- «Эксперт РА» присвоил рейтинг кредитоспособности «Селлер» (интернет-дискаунтер бытовой техники, бренд «Техпорт») на уровне ruВ со стабильным прогнозом.

- Компания «Феррони» выкупила по оферте 370 облигаций серии БО-01 по цене 100% от номинала плюс накопленный купонный доход. Агентом по приобретению выступил банк «Акцепт». АКРА 16 мая 2023 г. присвоило статус «рейтинг на пересмотре — негативный» по кредитному рейтингу BB-(RU) «Феррони». Оценка связана с крупным пожаром на производственной площадке, аффилированной по бенефициару «Феррони Тольятти», и с необходимостью дополнительного анализа влияния этого факта на финансовое состояние компании.

( Читать дальше )

- комментировать

- 147

- Комментарии ( 0 )

ООО «Феррони» подвело итоги третьей добровольной оферты

- 16 мая 2023, 14:10

- |

15 мая ООО «Феррони» подвело итоги выкупа по соглашению с владельцами облигаций по выпуску серии БО-01, № 4B02-01-00626-R. Заявки эмитент принимал с 26 апреля по 3 мая 2023 года по цене 100% от номинальной стоимости, их суммарный объем составил 370 бумаг.

Данная оферта являлась добровольной, поэтому заявки принимались на условиях, установленных ООО «Феррони», инвесторы могли принять участие в выкупе или воздержаться. Цена выкупа, предложенная эмитентом, составляла 100% от номинала и накопленный купонный доход, максимальный объем бумаг, который был определен к выкупу, — 50 000 штук (или 25% от выпуска) от эмиссии в 200 млн руб.

Общее количество бумаг, поданных владельцами облигаций на выкуп, составило 370 штук. Сумма выкупа —370 тыс. рублей и накопленный купонный доход. Все заявки были удовлетворены в полном объеме. Информацию об этом эмитент раскрыл на своей странице сайта «Интерфакс».

Напомним, что по данному выпуску ООО «Феррони», размещенному в августе 2022 года на 3 года обращения по ставке 16,5% (на первые 15 купонных периодов, далее полная безотзывная оферта с пересмотром ставки купона), для повышения ликвидности бумаг были предусмотрены 4 ежеквартальных добровольных оферты.

( Читать дальше )

Феррони F?

- 15 мая 2023, 12:59

- |

Тут в субботу случился пожар на заводе Феррони в Тольятти, подробнее про ситуацию с их облигациями можно посмотреть вот тут.

А я бы хотел больше сфокусироваться на другом — на диверсификации в ВДО. Что, например, будет, если сгорит одна заправка у Евротранса? Потушит, восстановит, выпустит ещё один выпуск облигаций. Что произойдёт, если сгорит заправка ИП Заправляйченко, у которого всего 2 заправки? А что угодно, но ничего хорошего, скорее всего. Что будет, если сгорит одна заправка у Лукойла? Да примерно ничего.

Понимаю, что заправка и завод — это сильно разные вещи, но стоит понимать, что такое диверсификация бизнеса и диверсификация в инвестициях. Если компания небольшая, то потеря крупной части бизнеса может привести к F. Если бизнес широко диверсифицирован, то потеря одного актива не будет фатальным. Точно так же, если котлетить одного эмитента с недиверсифицированным бизнесом, то пожар на его заводе может сильно отразиться за портфеле инвестора-котлетера.

Я уверен, что любого инвестора в ВДО ожидает впереди много интересного, в том числе дефолты, пожары и что угодно.

( Читать дальше )

Олег Князьков о пожаре на заводе «Феррони»: цель — восстановить объемы производства в течение 1 года

- 15 мая 2023, 10:40

- |

13 мая в покрасочном цехе завода «Феррони» в Тольятти вспыхнул пожар, который на данный момент удалось потушить. Олег Князьков, генеральный директор ООО «Феррони Инжиниринг» (одного из предприятий группы компаний «Феррони»), кратко прокомментировал ситуацию, рассказал о мерах, которые принимает руководство группы компаний «Феррони».

Делимся основными мыслями:

- Пока окончательный ущерб от пожара оценить проблематично, это займет некоторое время.

- По страхованию: оборудование застраховано лизинговой компанией «Дельтализинг», недвижимое имущество застраховано ООО «Феррони Тольятти», готовая продукция также была застрахована, но она не пострадала.

- В ближайшие дни будет решаться вопрос о переносе оборудования, которое пригодно к использованию, обратно на производственную площадку в Йошкар-Олу. Часть оборудования, например, замочное производство останется в Тольятти, на площадях, не пострадавших от пожара. Соответственно, часть сотрудников завода в Тольятти будет отправлена в простой, а в Йошкар-Оле будет расширяться штат работников.

( Читать дальше )

сливайте облиги феррони!!

- 14 мая 2023, 21:56

- |

утром был пожар на предприятии

я бы как владелец феррони страховку бы на прослойку оформил

я прокладку, на которой облиги — в банкротство бы отправил, вместе с АВО))

Коротко о главном на 12.05.2023

- 12 мая 2023, 12:43

- |

- «СофтЛайн» 23 мая планирует провести сбор заявок на выпуск облигаций серии 002Р-01 со сроком обращения 2,75 года объемом не менее 3 млрд рублей. Ориентир по доходности — 450-475 базисных пунктов к ОФЗ, примерно 12,5–13% годовых. Купоны ежеквартальные. Организаторы — БКС КИБ, Газпромбанк, Россельхозбанк, инвестиционный банк «Синара» и Тинькофф Банк. Техразмещение запланировано на 26 мая.

- НРД зарегистрировал двухлетние коммерческие облигации «Трейдберри» серии КО-П04. Регистрационный номер — 4CDE-04-00434-R-001P. Бумаги будут размещены по закрытой подписке.

- «Хайтэк-Интеграция» установил ставку 5-го купона облигаций серии БО-01 на уровне 13,5% годовых.

- Компания «Феррони» установила ставку 20-го купона облигаций серии БО-П01 на уровне 12,5% годовых.

- «Эксперт РА» присвоил кредитный рейтинг облигациям «Легенда» серии 002Р-01 на уровне ruBBB-. Поскольку по выпуску не предусмотрены возможные дополнительные корректировки за субординацию, обеспечение и поручительство, агентство установило паритет между текущим рейтингом эмитента и рейтингом бумаг.

( Читать дальше )

Феррони1P1 - июньский купон без изменений

- 11 мая 2023, 14:45

- |

Итак, 20 июня ждем выплату в размере 10,27 рублей (12,5 процентов годовых).

Подробности здесь:

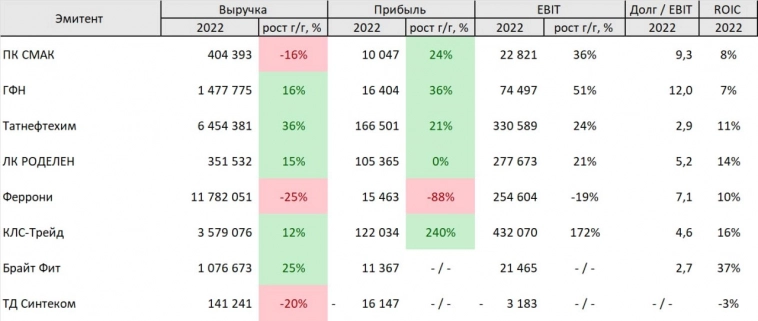

Дайджест отчётностей в сегменте ВДО по итогам 2022 года

- 30 апреля 2023, 10:56

- |

Полная версия таблицы с дополнительной информацией и предыдущими отчётностями тут

Большинство эмитентов уже опубликовали отчётность с АЗ на ЦРКИ или без АЗ на сайте налоговой. Список эмитентов ВДО, по которым нет отчётности за 2022 год:

• КЛВЗ КРИСТАЛЛ

• РЕАТОРГ

• ВсеИнструменты.ру

• Инкаб

• ХАЙТЭК-ИНТЕГРАЦИЯ

• ЗАО СуперОкс

При этом уже началась публикация отчётностей за первый квартал, возможно, мы оцифруем их в табличный формат. На данный момент за 1 кв. отчитались:

• ЖКХ РС(Я)

• БЭЛТИ-ГРАНД

• Эфферон

• Мосрегионлифт

• СибАвтоТранс

• Электрощит-Стройсистема

• ФЭС-Агро

• Левенгук

• СЭЗ им. Серго Орджоникидзе

• МСБ-Лизинг

• Лайм-Займ

• Сибэнергомаш-БКЗ

• РКК

Коротко о главном на 17.04.2023

- 17 апреля 2023, 13:41

- |

- Московская биржа приняла решение о делистинге с 14 июля 2023 г. облигаций ИТК «Оптима» серии 001Р-01 в связи с введением в отношении эмитента процедуры банкротства (наблюдение).

- «Феррони» объявила добровольную оферту по выпуску серии БО-01. Максимальный объем приобретения бумаг — 50 тыс. шт. (25%) от эмиссии в 200 млн рублей. Цена выкупа — 100% от номинальной стоимости и накопленный купонный доход. Заявки на выкуп по оферте можно предъявить с 26 апреля по 3 мая 2023 г. Дата приобретения — 15 мая 2023 г. Агент по приобретению — АО «Банк Акцепт».

- «Донской ломбард» выкупил по оферте 6 170 облигаций серии 001Р по непогашенной номинальной стоимости (416,9 рублей).

- АКРА подтвердило кредитный рейтинг «ВУШ» (оператор сервиса по аренде электросамокатов Whoosh) и выпуска облигаций компании на уровне А-(RU) со стабильным прогнозом.

( Читать дальше )

ООО «Феррони» раскрыло условия третьей добровольной оферты

- 14 апреля 2023, 14:25

- |

14 апреля эмитент сообщил порядок и подробности проведения предстоящего выкупа облигаций по соглашению с их владельцами по выпуску серии БО-01. Согласно условиям, которые предусмотрены ООО «Феррони» в момент размещения облигаций, максимальный объем приобретения бумаг составит 50 000 шт. (25%) от эмиссии в 200 млн руб. Цена выкупа — 100% от номинальной стоимости и накопленный купонный доход.

Информация об условиях и порядке проведения предстоящей добровольной оферты по выпуску облигаций № 4B02-01-00626-R (ISIN: RU000A1053R3) была раскрыта 14 апреля 2023 года на странице ООО «Феррони» на сайте «Интерфакс». Выпуск был размещён 18 августа 2022 года на сумму 200 млн руб. со сроком обращения 1080 дней по ставке 16,5% на первые 15 мес. обращения (через 15 месяцев — полная безотзывная оферта с пересмотром ставки купона).

Согласно условиям предстоящей оферты, свои требования инвесторы смогут предъявить с 26 апреля по 3 мая 2023 года. 15 мая 2023 года состоится приобретение бумаг эмитентом. Максимальный объем, который примет ООО «Феррони», составляет 50 000 шт. облигаций или 25% от выпуска. Цена выкупа — 100% от номинальной стоимости и накопленный купонный доход. Для участия инвесторам необходимо обратиться к своему брокеру.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал