ФЕДРЕЗЕРВ

Почему сейчас стоит игнорировать бычью динамику по евро

- 28 мая 2018, 09:34

- |

«Очищение» политического ландшафта Италии от политиков активно ратующих за выход из еврозоны и имеющих опыт работы в правительстве — это одновременно и хорошо и плохо для евро. Хорошо это с точки зрения устранения неминуемых угроз, ведь если сейчас популистам некого «протолкнуть» в правительство им придется торговаться. С другой стороны долго торговаться не получится ведь правые партии уверенные в своей поддержке, и усиливая патовую ситуацию могут форсировать проведение новых выборов и тогда центристы и вовсе могут лишиться властных полномочий. Но могут и не лишиться если произойдут сдвиги в предпочтениях избирателей, поэтому популисты тоже рискуют и менее опасную консервативную борьбу пока, как видно, оставляют на первом месте.

Борьба за власть рискует перерасти в затяжной конфликт и стать хронической болезнью евро. Отскок единой валюты в понедельник отнюдь не ставка на на предотвращение угрозы или проблеск оптимизма, а всего лишь передышка, фиксация прибыли перед тем как тучи снова станут сгущаться.

Артур Идиатулин

- комментировать

- 411

- Комментарии ( 0 )

Конец стимулов? (И начало краха?)

- 27 мая 2018, 11:17

- |

Peakprosperity

В январе 2016 года мы увидели то, что, по-видимому, было, и, на мой взгляд, должно было быть окончанием “Пузыря Всего”, схлопывание которого должен был организовать картель центральных банков.

Резня стартовала на развивающихся рынках. Позиции с большим левериджем и кэрри-трейд начали сворачиваться. Этот набор причудливых слов означает, что крупные профессиональные инвесторы, которые занимали большие суммы денег в странах с низкими ставками (США, Япония и Европа) и использовали этот долг, чтобы спекулировать на рынках, предлагающих более высокую доходность (мусорный долг, развивающиеся рынки, акции и т. д.), начали разворачивать свой трейд.

Все очень быстро дошло до стадии “Продавай все!”. Мы увидели резкий рост доллара и падение фондовых рынков – причем наибольший удар пришелся по развивающимся странам, фондовые рынки которых быстро переключились в медвежий тренд, национальные валюты рухнули, а стоимость их облигаций была уничтожена.

( Читать дальше )

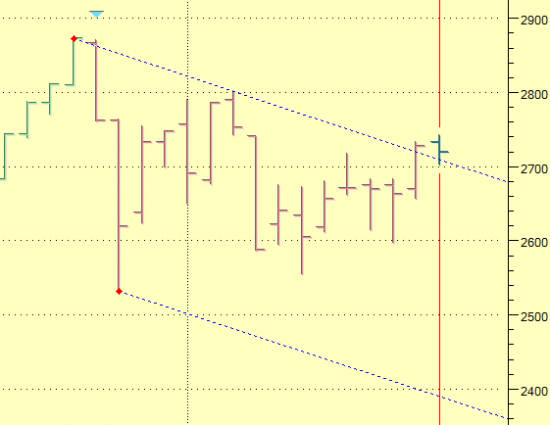

S&P 500. Рост пока сомнительный.

- 18 мая 2018, 10:23

- |

2700 пробили, но без импульса, пока не убедительно. Могут и вернуть «взад» и покатить вниз под сужающийся треугольник.

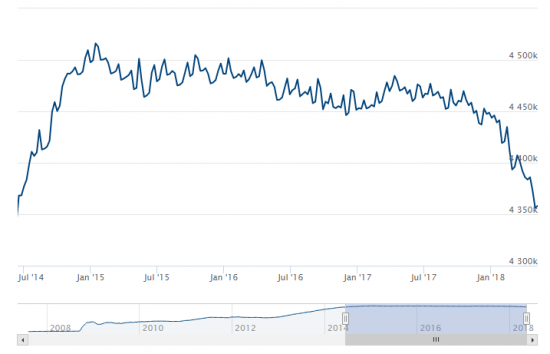

Федрезерв тем временем с пикового значений сократил баланс больше чем на 150 млрд долларов. Это для рынка не очень хорошо. График вполне себе похож на распределение (нужные люди уже вышли, наверное )).

( Читать дальше )

История создания FED (Federal Reserve System), немного не мало о ФРС.

- 24 марта 2018, 13:11

- |

группа солидных заговорщиков.

Они представляли крупнейшие международно-финансово промышленные группы:Рокфеллеров, Морганов, Ротшильдов, Заксов, Гольдманов, Куна и Леба.

Инициатором встречи был немецкий банкир Пол Варбург; выходец из знаменитой семьи Опенгеймеров.

В заговоре также принимал участиесенатор Олдрич, тоесть Джона Рокфеллера.

Они и разработали секретный план создания частной организации по печатанью денег США.

Однако тогдашний президент Уильям Тафтбыл против такой частной лавочки.

( Читать дальше )

Кто Вы, мистер Пауэлл?

- 05 ноября 2017, 18:22

- |

Изменится ли политика Федрезерва в отношении изменения ставки?

Сможет ли Дональд Трамп напрямую влиять на главный центробанк мира?

Что теперь будет с долларом, нефтью и, простите, рублём? Что будет вообще?

Эти и многие другие вопросы сейчас обсуждают политологи, аналитики и все, кому нечего делать не безразличны судьбы доллара после того, как Президент США назвал имя нового президента Федеральной резервной системы.

Каждый месяц председатель ФРС США на специальном заседании совета Комитета по открытым рынкам объявляет важнейшую для всего финансового мира цифру — размер ключевой процентной ставки. Цифру ждут банкиры и журналисты, брокеры и инвесторы, ведь малейшее колебание цифр — даже в десятых долях процента! — тут же отражается и на котировках мировых валют, и на курсе цен на нефть и золото.

И каждый месяц президент США Дональд Трамп сетовал, что цифра слишком маленькая.

( Читать дальше )

Цифровое золото: невероятная история Биткойна. Конспект книги. Глава 3. Май 2009 года (5 млн % за 8 лет)

- 11 сентября 2017, 14:05

- |

Глава 3

Май 2009 года

написал Сакомото: «Мне хотелось бы помочь с Биткойном, если я могу быть чем-либо полезен.” Опубликовал несколько сообщений о Биткойне на сайте anti-state.org (сайт о анархическом обществе, организованном исключительно на рыночных принципах). Марти опубликовал краткое описание Биткойна под псевдонимом Trickster и попросил оставлять отзывы. “Широкое распространение такой системы может подорвать способность государства эксплуатировать граждан. Энтузиазм Марти дал Биткойну важный толчок. Когда Сатоши выпустил первую версию ПО, он в своих сообщениях описывал в основном технические аспекты Биткойна, но спустя несколько недель начал уделять больше внимания идеологической мотивации проекта, чтобы привлечь более широкую аудиторию.

В феврале на веб-сайте фонда Р2Р, изучающего децентрализованные пиринговые технологии, Сатоши начал общение с разговора о проблемах фиатных (от лат. “fiat” – “декрет”) валют, как называют традиционные деньги, выпускаемые согласно декретам государственных чиновников.

( Читать дальше )

То что давно сказал Василий Олейник или (Zerohedge.com - перевод): Майкл Льюитт: “Мы находимся на последней стадии финансов Понци”

- 31 августа 2016, 16:18

- |

Поскольку Майкл Льюитт, являющийся автором отчета «The Credit Strategist», — один из наших любимых аналитиков рынка облигаций, мы с удовольствием послушали его последнее интервью с Джимом Пуплавой из Financial Sense, в котором он порассуждал о том, что действительно имеет значение сейчас, а именно: “находимся ли мы на пороге масштабного рыночного краха.”

Для нас не стал сюрпризом тот факт, что Льюитт, являющийся автором книги “Комитет по разрушению мира: за кулисами заговора по подготовке суперкраха глобальной экономики”, утверждает, что проблемы, ставшие причиной предыдущей рецессии, не были решены, а поэтому вероятен другой кризис, чему будет также способствовать непрозрачный рынок деривативов.

В целом, Льюитт убежден, что мы находимся “на последней стадии финансов Понци”.

( Читать дальше )

Настроение рынков на текущий момент (с прицелом на пятницу)

- 25 августа 2016, 11:00

- |

Ключевое событие этой недели — конференция центральных банков 25-27/08. 26/08 — выступление Йеллен, от которого ждут новой пищи для размышлений по действиям Федрезерва до конца года и в 2017.

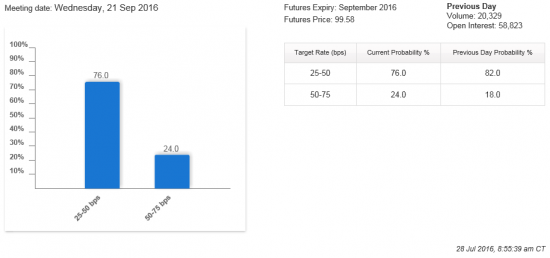

На текущий момент обрисовалось 2 основных момента, которые держат в голове рынки по теме повышения ставок Федом:

1) Долгосрочный — пересмотр Федом прогнозных параметров -> более длительное и плавное повышении ставок -> фактически: причина снижения курса доллара в августе

2) Краткосрочный - рост вероятности повышения ставки на 0.25% в сентябре (30% по голдманам) или в декабре (45%) на фоне сильных макроданных из США.

При этом если первый фактор уже набил оскомину и по сути отыгран, то второй может начать набирать обороты в эту пятницу по итогам выступления Йеллен.

Самые очевидные ставки в случае подобного развития событий:

1) Снижение золота (что мы уже наблюдаем на этой неделе). Причина: Отрицательная корреляция к росту ставок по облигациям и укреплению доллара

2) Рост доллара против наиболее уязвимых к росту ставок валют. На основе регрессий за 2 года — это фунт и йена.

Как поведет себя ФРС в 2016 году? Мнение Goldman Sachs

- 29 июля 2016, 04:07

- |

По мнению Goldman Sachs, вероятность повышения процентных ставок уже в сентябре возросла с 25% до 30%. В свою очередь в декабре соответствующая вероятность составляет 40%. В совокупности это подразумевает 70% вероятность как минимум однократного увеличения fed funds rate в этом году.

GS указал на то, что оценка рисков со стороны FOMC несколько смягчилась, что является следствием улучшения финансовых условий и макропоказателей. Риски еще не обозначены в качестве «сбалансированных», однако по направлению к этому сделан важный шаг. Отметим, что по данным сегмента деривативов на ключевую ставку (CME FedWatch), участники рынка оценивают вероятность повышения fed funds rate в сентябре в 24%.

Заседание ФРС: Ключевые аспекты, на которые следует обратить внимание инвесторам

- 27 июля 2016, 04:11

- |

Заседание ФРС США, итоги которого будут опубликованы в среду вечером в 21:00 мск, является достаточно важным мероприятием. Это не удивительно, ведь перспективы монетарной политики в США все еще не столь однозначны.

Мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что ни пресс-конференции Джанет Йеллен, ни цифровых прогнозов Феда мы в этот раз не увидим.

• Процентные ставки. В декабре ключевая ставка была увеличена на 0,25% и составила 0,375% (диапазон 0,25-0,5%), что стало первым пересмотром с декабря 2008 года. На этот раз, по всей видимости, изменений не предвидится. Риски Brexit пока давят на ФРС.

• Покупки активов. Покупки Treasuries и ипотечных облигаций Федрезервом (программа QE3) завершились в октябре 2014 года. Объявлять о новой программе в текущих условиях смысла не имеет.

В деталях

• Общее состояние экономики – может оцениваться как умеренное развитие. Следует отметить, что в первом квартале наблюдалось некоторое ослабление экономической ситуации в США. Согласно третьей оценке, рост ВВП составил 1,1% после 1,4% кварталом ранее. Однако это взгляд в прошлое. Во втором квартале ситуация улучшилась. Согласно консенсусу аналитиков от Reuters, по итогам текущего квартала ВВП может прибавить 2,6%. Данные будут представлены в пятницу, 29 июля. Отметим, что по итогам июньского заседания Фед подтвердил некоторое ухудшение экономических перспектив, понизив прогноз по росту ВВП в 2016 году с 2,2% до 2%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал