Уралсиб Брокер

Veon: лучше ожиданий

- 13 мая 2019, 18:18

- |

Сильный органический рост выручки и EBITDA. В начале месяца Veon опубликовал отчетность за 1 кв. 2019 г. по МСФО, которая оказалась существенно сильнее ожиданий рынка по EBITDA. В значительной степени это было обусловлено разовым начислением дохода в размере 350 млн долл. благодаря пересмотру соглашения с Ericsson, но даже с учетом этого эффекта результаты были лучше ожиданий. Так, выручка сократилась на 5% (здесь и далее – год к году) до 2,1 млрд долл., что в целом совпало с прогнозами. EBITDA составила 1,3 млрд долл. с учетом применения стандарта МСФО 16. Без учета этого, EBITDА увеличилась на 37% до 1,2 млрд долл., превысив наши и консенсусные ожидания на 62% и 49% соответственно. Но даже с учетом корректировки на разовый эффект EBITDA оказалась на 14% и 5% лучше нашего и консенсусного прогнозов. Органический рост выручки (то есть без учета влияния курсовых разниц, применения стандарта МСФО 16 и разовых эффектов) в 1 кв. составил 7,4%, а EBITDA – 10,3%.

Компания подтвердила прогноз на 2019 г. Руководство подтвердило свой прогноз на этот год, в соответствии с которым оно ожидает (без учета эффекта применения правила МСФО 16) органического роста выручки около 1–3%, органического роста EBITDA в диапазоне 1–5% и свободный денежный поток на уровне около 1 млрд долл. (с учетом разового получения 350 млн долл. компенсации в рамках соглашения с Ericsson). В 1 кв. 2019 г. выручка компании в России увеличилась на 4% до 69,2 млрд руб. (1,0 млрд долл.), при этом мобильная выручка выросла на 6% до 60,7 млрд руб. (919 млн долл.). EBITDA (до МСФО 16) увеличилась на 1% до 25,5 млрд руб. (386 млн долл.). На Украине выручка выросла на 20% до 5,1 млрд гривен (188 млн долл.), а EBITDA (до МСФО 16)– на 28% до 3,1 млрд гривен (113 млн долл.). В Пакистане выручка увеличилась на 24% до 51 млрд рупий (362 млн долл.), а EBITDA (до МСФО 16) – на 22% до 23,8 млрд рупий(70 млн долл.). Чистый долг по состоянию на конец 1 кв. 2019 г. и до учета эффекта МСФО 16 вырос на 13% квартал к кварталу до 6,2 млрд долл. При этом соотношение Чистый долг/EBITDA за предыдущие 12 мес. не изменилось, составив 1,7.

( Читать дальше )

- комментировать

- 214

- Комментарии ( 0 )

В апреле годовая инфляция перешла к снижению

- 13 мая 2019, 18:16

- |

Темпы роста потребительских цен совпали с ожиданиями. Согласно данным Росстата, в апреле темпы роста потребительских цен остались на уровне предыдущего месяца (0,3% месяц к месяцу). Этот результат совпал с ожиданиями участников рынка (по версии Интерфакса) и нашей оценкой. Таким образом, год к году рост цен замедлился в апреле до 5,2% с 5,3% по итогам марта. Базовый индекс потребительских цен в апреле увеличился на 0,3 п.п. месяц к месяцу и остался на уровне 4,6% год к году, достигнутом месяцем ранее.

Продовольствие продолжает дорожать опережающими темпами. В апреле темпы роста цен на продовольственные товары снизились до 0,4% месяц к месяцу с 0,5% в марте. При этом, как и в предыдущие несколько месяцев, опережающими темпами дорожала плодоовощная продукция, рост цен на которую составил 1,8% за отчетный период. Кроме того, в очередной раз значительно выросли в цене крупа и бобовые, а также макаронные и хлебобулочные изделия. Цены на непродовольственные товары поднялись на 0,2% месяц к месяцу по сравнению с 0,3% в марте. Опережающими темпами продолжили дорожать табачные изделия, моющие и чистящие средства, а также медикаменты. В секторе услуг темпы роста цен повысились до 0,2% против роста на 0,1% в марте.

( Читать дальше )

Обострение торговых противоречий между США и КНР ухудшило настроения на рынках

- 13 мая 2019, 10:27

- |

Мировые рынки на прошедшей неделе также не проявляли энтузиазма. Потери индекса Euro Stoxx 50 за неделю составили 4%, индекс S&P 500 сбросил 2,2%. В пятницу основные индексы пошли вверх, но оптимизм оказался преждевременным, поскольку очередной раунд торговых переговоров между США и КНР завершился безрезультатно, стороны обвинили друг друга в невыполнении обещаний. Соединенные Штаты повысили уже введенные раннее пошлины на китайский импорт объемом 200 млрд долл. и готовятся обложить пошлинами еще 300 млрд долл. импорта из КНР.

( Читать дальше )

Внутренний рынок долга

- 30 апреля 2019, 11:43

- |

( Читать дальше )

Группа Эталон: cовет директоров рекомендовал дивиденды за 2018 г.

- 30 апреля 2019, 11:21

- |

Дивиденды могут составить 0,19 долл./ГДР. Вчера Группа Эталон сообщила о том, что совет директоров рекомендовал собранию акционеров одобрить выплату дивидендов за 2018 г. в размере 0,19 долл./ГДР. Текущая дивидендная доходность (исходя из цены закрытия в понедельник) составляет 10%. По сообщению компании, выплата является разовым отклонением от дивидендной политики, которая остается неизменной.

Дивиденды будут выплачены, несмотря на низкую прибыль в 2018 г. В связи с чистым убытком в 1 п/г 2018 г. Эталон не выплачивал дивиденды за этот период. При этом по итогам 12 мес. 2018 г. чистая прибыль Группы составила 37 млн руб., сократившись на 99,6% по сравнению с 2017 г. Дивидендная политика компании предполагает выплату дивидендов в диапазоне от 40% до 70% от размера чистой прибыли по МСФО, скорректированной на некоторые неденежные статьи. Таким образом, по итогам 2018 г. Группа выплатит 0,19 долл./ГДР, что на 14% меньше, чем за 2017 г. (суммарные выплаты за 2017 г. составили 0,22 долл./ГДР).

( Читать дальше )

Детский мир: результаты по МСФО отразили рост рентабельности

- 30 апреля 2019, 11:16

- |

Скорректированная EBITDA увеличилась на 30% год к году. Детский мир вчера опубликовал хорошие результаты по итогам 1 кв. 2019 г. по МСФО. Так, выручка возросла на 16,1% (здесь и далее – год к году, если не указано иное) до 27,9 млрд руб. (423 млн долл.). EBITDA, до учета применения стандарта МСФО 16, выросла на 27% до 1,6 млрд руб. (25 млн долл.) при рентабельности 5,9%. EBITDA, скорректированная на бонусные выплаты менеджменту в рамках программы долгосрочной мотивации, увеличилась на 30% до 1,9 млрд руб. (28 млн долл.) при рентабельности 6,7%, что предполагает ее рост на 0,7 п.п.

Коммерческие и административные расходы росли медленнее выручки. В 1 кв. валовая маржа Детского мира сократилась на 0,6 п.п. до 29,0%, что отражает по-прежнему активные ценовые инвестиции, а валовая прибыль выросла на 14% до 8,1 млрд руб. (123 млн долл.). Коммерческие и административные расходы, как процент от выручки, сократились на 1,3 п.п. до 22,2%, а в абсолютном объеме – выросли на 10% до 6,2 млрд руб. (94 млн долл.).

( Читать дальше )

Veon: ожидаем органического роста выручки при давлении на рентабельность

- 30 апреля 2019, 11:10

- |

Мы прогнозируем снижение рентабельности по EBITDA без учета эффекта МСФО 16. В четверг, 2 мая, Veon опубликует финансовую отчетность за 1 кв. 2019 г. по МСФО. Мы ожидаем сохранения умеренного органического роста выручки на основных рынках, но динамика долларовых показателей по-прежнему будет находиться под негативным влиянием из-за ослабления основных операционных валют. На рентабельности в России отрицательно скажется увеличение доли продаж устройств. В частности, мы ожидаем, что выручка сократится на 4% (здесь и далее – год к году) до 2,2 млрд долл., а EBITDA – на 3% до 828 млн долл., что означает повышение рентабельности по EBITDA на 0,2 п.п. до 38,2%. На динамике рентабельности по EBITDA положительно отразится переход к применению стандарта МСФО 16. Без учета этого эффекта мы ожидаем EBITDA на уровне до 723 млн долл. при рентабельности по EBITDA 33,3% (минус 4,7 п.п.) и чистую прибыль в размере 38 млн долл.

Ожидаем роста сервисной мобильной выручки в России на 4%. По нашим прогнозам, выручка Veon в РФ за 1 кв. 2019 г. вырастет на 8% до 71,9 млрд руб. (1,1 млрд долл.), при этом мы ожидаем роста сервисной мобильной выручки на 4% и падения доходов сегмента фиксированной связи на 2%. Мы прогнозируем EBITDA (здесь и далее – без учета МСФО 16) в России на уровне 25,6 млрд руб. (388 млн долл.), а рентабельность по EBITDA – 35,6%. Выручка на рынках Алжира, Бангладеш и Пакистана, по нашим оценкам, составит 203 млн долл., 135 млн долл. и 334 млн долл. соответственно, а EBITDA – 83 млн долл., 42 млн долл. и 140 млн долл.

( Читать дальше )

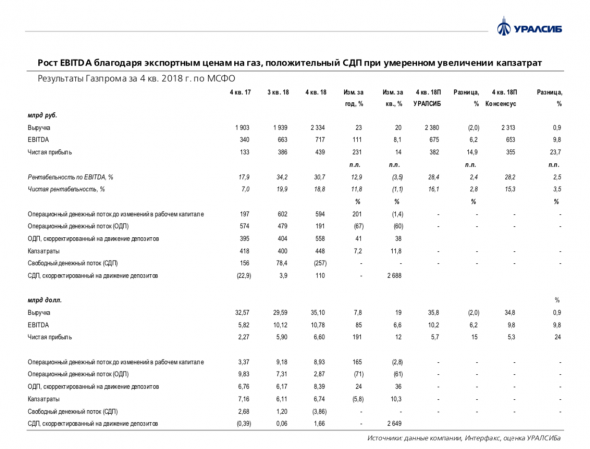

Газпром: EBITDA год к году выросла более чем вдвое

- 30 апреля 2019, 11:06

- |

Цены на газ в дальнем и ближнем зарубежье обеспечили рост выручки и EBITDA. Рост EBITDA год к году обусловлен, помимо отсутствия значительных списаний в 4 кв. 2018 г., ростом цен на природный газ на основных рынках компании. Средняя цена реализации на рынках за пределами бывшего СССР (в основном ЕС и Турция) выросла на 25% год к году и на 9% квартал к кварталу до 274 долл./тыс. куб. м. Средняя цена на рынке стран бывшего СССР выросла на 12% год к году, но снизилась за квартал на 3% до 176 долл./тыс. куб. м. При этом объем продаж в страны дальнего зарубежья сократился на 15% год к году и вырос на 2% квартал к кварталу до 58 млрд куб. м. Объем продаж в страны ближнего зарубежья не изменился год к году и вырос на 57% квартал к кварталу до 11 млрд куб. м. Операционный денежный поток (ОДП), скорректированный на движение краткосрочных депозитов, вырос на 41% год к году и на 38% квартал к кварталу до 558 млрд руб. (8,39 млрд долл.).

( Читать дальше )

Мировые рынки начали неделю без оптимизма

- 30 апреля 2019, 10:26

- |

Американский рынок вчера завершил день лишь небольшим ростом, индекс S&P 500 прибавил 0,1%. Отчет по доходам и расходам населения США за март оказался неоднозначным. С одной стороны, расходы выросли на 0,9%, что на 0,2 п.п. выше февральского показателя, с другой – доходы прибавили лишь 0,1%, хотя прогнозировался их рост на 0,4%. PCE-дефлятор составил в марте 1,5% год к году, на 0,1 п.п. ниже ожиданий.

( Читать дальше )

Внутренний рынок долга

- 29 апреля 2019, 14:39

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал