Блог компании УРАЛСИБ Брокер | Veon: ожидаем органического роста выручки при давлении на рентабельность

- 30 апреля 2019, 11:10

- |

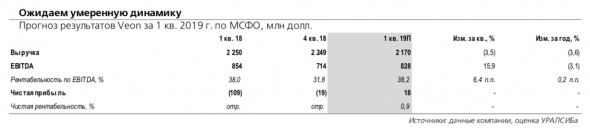

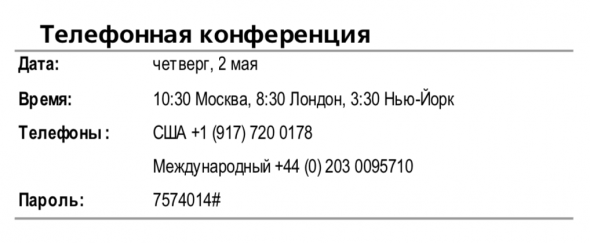

Мы прогнозируем снижение рентабельности по EBITDA без учета эффекта МСФО 16. В четверг, 2 мая, Veon опубликует финансовую отчетность за 1 кв. 2019 г. по МСФО. Мы ожидаем сохранения умеренного органического роста выручки на основных рынках, но динамика долларовых показателей по-прежнему будет находиться под негативным влиянием из-за ослабления основных операционных валют. На рентабельности в России отрицательно скажется увеличение доли продаж устройств. В частности, мы ожидаем, что выручка сократится на 4% (здесь и далее – год к году) до 2,2 млрд долл., а EBITDA – на 3% до 828 млн долл., что означает повышение рентабельности по EBITDA на 0,2 п.п. до 38,2%. На динамике рентабельности по EBITDA положительно отразится переход к применению стандарта МСФО 16. Без учета этого эффекта мы ожидаем EBITDA на уровне до 723 млн долл. при рентабельности по EBITDA 33,3% (минус 4,7 п.п.) и чистую прибыль в размере 38 млн долл.

Ожидаем роста сервисной мобильной выручки в России на 4%. По нашим прогнозам, выручка Veon в РФ за 1 кв. 2019 г. вырастет на 8% до 71,9 млрд руб. (1,1 млрд долл.), при этом мы ожидаем роста сервисной мобильной выручки на 4% и падения доходов сегмента фиксированной связи на 2%. Мы прогнозируем EBITDA (здесь и далее – без учета МСФО 16) в России на уровне 25,6 млрд руб. (388 млн долл.), а рентабельность по EBITDA – 35,6%. Выручка на рынках Алжира, Бангладеш и Пакистана, по нашим оценкам, составит 203 млн долл., 135 млн долл. и 334 млн долл. соответственно, а EBITDA – 83 млн долл., 42 млн долл. и 140 млн долл. На Украине мы прогнозируем рост выручки на 20% до 5,1 млрд гривен (188 млн долл.) и увеличение EBITDA на 9% до 2,6 млрд гривен (96 млн долл.) при рентабельности по EBITDA на уровне 51,3%.

Акции телекоммуникационных компаний сектора подвержены как специфическим, так и общим для сектора рискам. Ситуация на российском телекоммуникационном рынке остается достаточно напряженной, и мы по прежнему видим достаточно высокие риски для рентабельности, учитывая рыночные и регуляторные факторы. В среднесрочной перспективе существенным риском для акций Veon останется возможность продолжения продаж акций со стороны Telenor, у которой остается девятипроцентный пакет в Veon. С другой стороны, акции компании предлагают привлекательную дивидендную доходность, а основной конкурент – МТС может провести делистинг АДР с Нью-Йоркской фондовой биржи.

Торгуйте БЕСПЛАТНО с тарифным планом «15 лучших»

С уважением, команда УРАЛСИБ Брокер.

т.: 8 (800) 100-59-00

Новости тг-канал

Новости тг-канал