Управление портфелем

Почему я не стал сток-пикером

- 21 июля 2023, 21:51

- |

С определённой регулярностью и постоянством мне задают вопрос, что я думаю об акциях той или иной компании. Стоит ли её покупать, или возможно стоит её продать и купить, что-то другое. Очень многие популярные инвест-блогеры любят такие вопросы и готовы рассуждать почти по любому эмитенту. Но вся правда в том, что чтобы квалифицированно отвечать на вопросы по конкретной компании, а уж тем более давать рекомендации, необходимо очень глубоко разбираться в её бизнесе, структуре владения и обладать знаниями, как историческими так и текущим в части её основных финансовых и производственных показателей. Но держать в голове подобную информацию хотя бы о 10-ти эмитентах — это уже задача совсем не из простых. Такое возможно только в том случае, если вы в своей жизни только и занимаетесь тем, что каждый день исследуете компании, и тратите на это всё своё рабочее время и не только. Среди сток-пикеров есть прекрасные представители, такие как Баффет и Линч, которые для многих являются кумирами. Лет двенадцать — пятнадцать назад, я тоже очень хотел быть таким как они, и мне понадобилось примерно 5 лет, чтобы понять, что в моем случае это вряд ли достижимо.

( Читать дальше )

- комментировать

- 6.9К | ★5

- Комментарии ( 22 )

Зачем записывать в отдельную таблицу ввод и вывод средств на брокерский счёт и желательно в двух валютах. Зачем вести журнал сделок в двух валютах.

- 20 апреля 2023, 00:05

- |

Зачем записывать в отдельную таблицу ввод и вывод средств на брокерский счёт и желательно в двух валютах. Зачем вести журнал сделок в двух валютах.

Где-то через год или два инвестирования мне стала отчётлива понятна не совсем очевидная на первых порах вещь. Я, конечно, всегда держал её в голове, но понимать, держать в голове и управлять этим – совсем разные вещи. Так вот, в течении некоторого продолжительного периода времени я то пополнял брокерский счёт, то выводил средства по разным причинам. То надо было пополнить из-за маржи, то надо было снять для жизни. Вроде бы всё хорошо, сделки идут средства движутся, и дело даже не в налогах, уплачиваемых при выводе, которые брокер потом удерживает у себя до конца года, а в следующем. Спустя полгода таких операций, и сильного изменения курса доллара. В какой-то момент я решил подсчитать, сколько я заработал. И понял, что сделать это по отчётам брокера достаточно проблематично, ну а фактически невозможно. Ну т.е. операции, конечно, мне удалось найти и восстановить, и даже пересчитать в стабильную валюту.

( Читать дальше )

Трейдинг конференция. Трейдер Игорь Юдин. Построение торговой системы и управления депозитом.

- 31 января 2023, 19:53

- |

ПАССИВНЫЕ ИНВЕСТИЦИИ! ВСЕ ЛИ ТАК ПРЕКРАСНО?

- 13 октября 2022, 18:01

- |

В инвестиционной среде всегда идут баталии между приверженцами пассивного подхода в инвестициях и активного управления портфелем. Каждый лагерь приводит свои доводы и аргументы, и так как ни у одной из сторон никогда не будет полного набора данных для исключительного полного анализа, уверен здесь еще сломают немало копий.

Мне интересно наблюдать за обоими лагерями, но скорее как исследователю. В своей работе, я же стараюсь взять лучшее из каждого подхода и реализовать в своем портфеле и портфеле своих клиентов.

Почему мне не нравится в чистом виде подход — ПАССИВНЫЕ ИНВЕСТИЦИИ?

Я скорее всего согласился бы с тем, что этот подход лучший для 95% инвесторов, но только в случае сверхдолгосрочного инвестирования. То есть 20 лет и выше. И то с очень важной оговоркой, что на этом горизонте могут реализоваться риски совсем не инвестиционного характера, которые в принципе могут уничтожить все наши вложения или ограничить к ним доступ на неопределенный срок (это наблюдается прямо сейчас и не имеет никакой правовой основы).

( Читать дальше )

Как добиться успеха в алгоритмическом трейдинге? (часть первая)

- 20 июля 2021, 18:03

- |

Как добиться успеха в алгоритмической торговле?

С чего начать?

Сегодня в открытом доступе много информации об алгоритмической и количественной торговле. Трейдера, которого привлекает эта область, хочет синтезировать как можно больше информации, когда он только начинает. В результате новички могут быть ошеломлены «параличом анализа» и потратить много своего ценного времени на алгоритмическую торговлю, не добившись значительного прогресса. В этой статье я расскажу о том, как я подошел бы к алгоритмической торговле в качестве новичка, если бы только начинал свой путь. Эта статья окрашена личным опытом, поэтому, пожалуйста, прочитайте ее с пониманием того, что я описываю то, что работает для меня. Я не претендую на то, чтобы быть гуру по личному или профессиональному развитию, но мне удалось развить свои навыки алгоритмической торговли до такой степени, что я смог оставить свою основную работу для торговли на рынках – так что, возможно, у меня есть личный опыт и понимание, которые могут быть полезны для вас. В этой статье, я намерен предоставить вам некую «дорожную карту» для начала и достижения максимально эффективного прогресса, поделившись некоторыми практическими вещами, которые я узнал на своем пути в качестве алготрейдера.

( Читать дальше )

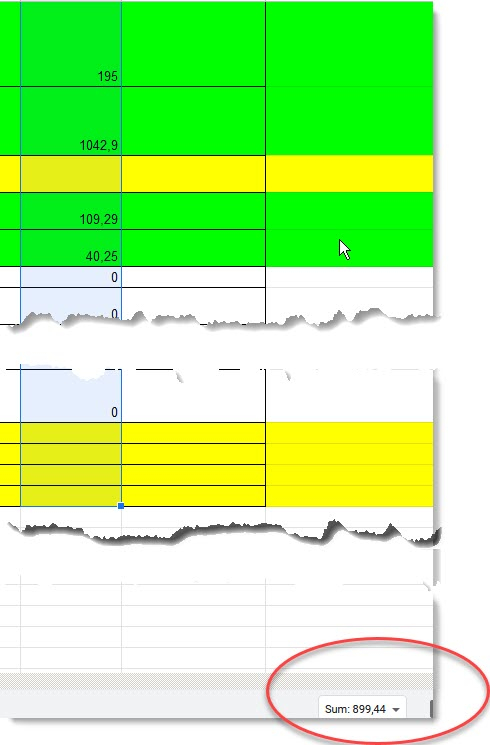

Портфель "Америка снова великая!" - чистая прибыль по счету

- 10 августа 2020, 15:51

- |

По закрытым позициям, примерно в 2 раза не дала нам СпБ взять прибыль, инструментов просто не было на ней… белые — не стали входить/не было, желтые поля — в позициях. О тех что прошли мимо, и на чем заработал — в моих видео. Мой канал YouTube.

Суммарно торговали очень аккуратно, общая сумма позиций, т.е. в бумагах не превышала $30,000, а всего было выделено $50,000. Инвестор хотел проверить меня на «профпригодность», прежде чем увеличивать депо.

Итого, пока есть только 899.44/50000=2% на весь капитал, а если считать только на использованный… только акции.

( Читать дальше )

Как вы строите свою работу с портфелем (опросник)?

- 30 июля 2020, 21:10

- |

Привет всем!

Занимаюсь разработкой онлайн-сервиса по управлению пассивным портфелем. Чтобы мое представление об управлении портфелем не скатилось в индивидуальную шизофрению, помогите, пожалуйста, собрать реальные сведения о том, как вы вообще строите свою работу с портфелем.

Заполните пожалуйста этот опросник на тему управления портфелем: https://forms.gle/T6rWWPeGXQ4MqFeD6.

Опрос займет не более 5 минут. Расширенные комментарии приветствуются.

Я снова укрепился во мнении, что в портфеле должно быть не менее 20 бумаг

- 11 февраля 2019, 17:33

- |

У меня уже была попытка реализовать идею о создании портфеля из 50 бумаг на ФР РФ (доля каждой бумаги 2%)

Но попытка окончилась неудачей, ибо на российском эрзац-рынке просто нет достаточного количества достойных бумаг, с необходимой ликвидностью и инвестиционными качествами.

Кроме того, мой волновой подход к биржевой игре не позволил мне в период формирования портфеля включить в портфель значительное количество качественных бумаг.

В итоге в моём портфеле оказалось не более полутора десятков наименований.

Казалось бы, вот она — золотая середина, живи да спекулируй да радуйся.

Но неудача с выполнением поставленной цели (50 бумаг по 2%) и стремление к опримизации бросили меня в другую крайность.

Я решил, что идея портфеля из 50 бумаг порочна в корне по нескольким причинам:

1 — большие затраты времени на мониторинг

( Читать дальше )

Десять правил управления портфелем для активного трейдера

- 01 февраля 2019, 08:47

- |

1. Никогда не торгуйте против тренда. Покупайте то, что растет. То, что падает, продавайте в короткую.

2. Сохраняйте прибыльные позиции как можно дольше. Закрывайте убыточные позиции безжалостно.

3. Не поддавайтесь эмоциям. Составьте план торговли на день. Составив план, следуйте ему.

4. Прогнозируйте вероятную величину прибыли и убытков в каждой сделке. Заключая сделку, установите соотношение возможной прибыли и убытков не меньше, чем 2:1, для этого устанавливайте стоп-лосс на уровне хотя бы в два раза меньше, чем уровень прогноза прибыли.

5. Диверсифицируйте свой портфель, но не увлекайтесь. Обычно для диверсификации достаточно 7 бумаг.

6. Добавляя позиции, придерживайтесь следующих правил: никогда не добавляйте убыточным позициям (не усредняйтесь вниз). Добавляйте только к прибыльным позициям, но при этом располагайте стоп-лосс как можно ближе к безубыточному уровню.

7. Сначала закрывайте убыточные позиции, потом прибыльные.

8. Следите за новостями.

9. Читайте и слушайте экспертов, но относитесь ко всему с долей здравого скептицизма, не переоценивайте их советы.

10. Стремитесь к простоте: сложные аналитические инструменты не всегда эффективны.

Алексей Петров, Инвестиционная Палата.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал