Трежерис

Текущая ситуация. Доллар, рубль, нефть... Что дальше?

- 10 марта 2020, 17:56

- |

- комментировать

- 410

- Комментарии ( 0 )

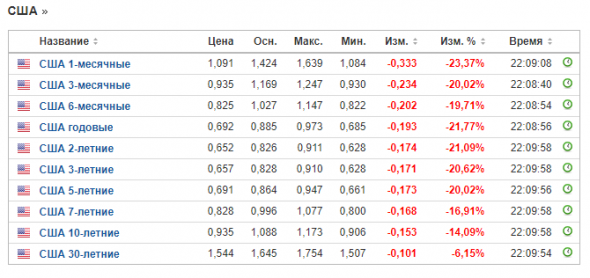

Долговой рынок в огне

- 08 марта 2020, 17:34

- |

Эпидемия коронавируса оказала значительное воздействие на финансовые рынки. Фондовые биржи первыми приняли этот удар, однако паника довольно быстро охватила и долговой рынок.

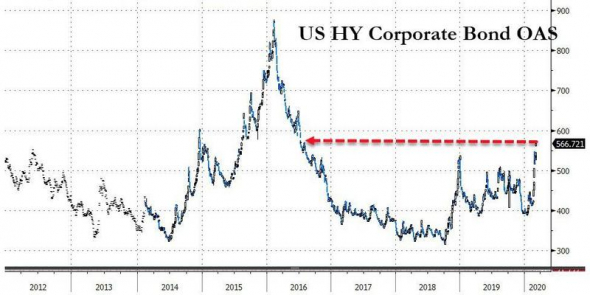

Значительное давление испытывает рынок корпоративного долга, доходности выросли не только по мусорным облигациям:

(Доходности по высокорисковым корпоративным облигациям значительно выросли на фоне паники из-за коронавируса.)

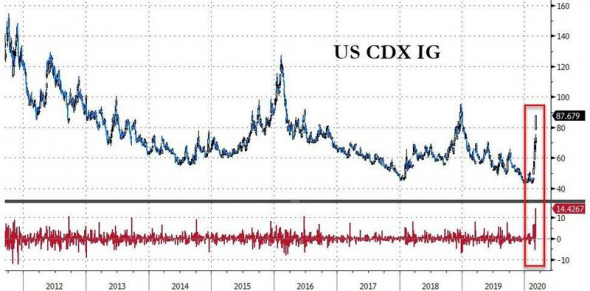

Но и по бумагам с инвестиционным рейтингом:

( Читать дальше )

Денежный рынок США и политика ФРС

- 06 марта 2020, 13:06

- |

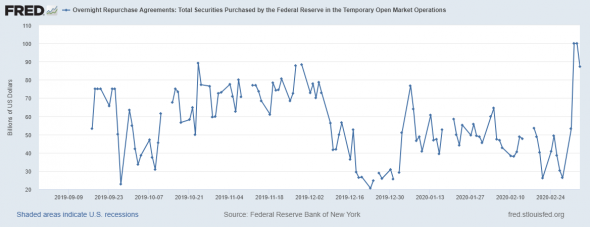

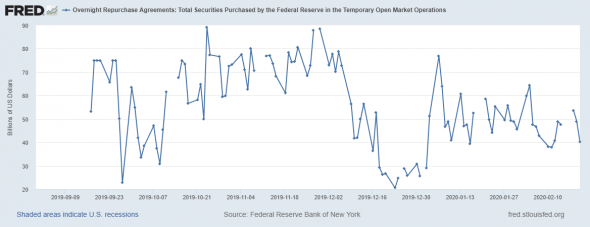

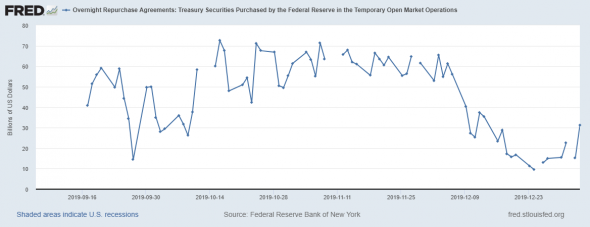

На текущей неделе ФС преподнесло сюрприз, снизив учетную ставку сразу на 50 базисных пунктов (0,5%) до уровня 1%-1,25%. На этом дело не закончилось и, начиная со вторника, мы увидели повышенные объему сделок РЕПО. В сумме за три дня предоставлено ликвидности на 289 млрд долларов, это исторический рекорд в объемам данных сделок.

Также на текущей неделе прошли заседания Банка Австралии и Банка Канады, которые в свою очередь снизили свои учетные ставки на 25 и 50 базисных пунктов соответственно. Очевидно, что центральные банки стран G7 действуют, согласовано, стараясь поддержать мировой финансовый рынок.

Индексы PMI, замеряющие динамику делового цикла сигнализируют о минимальном влиянии коронавируса в феврале на мировую экономику. Плохие показатели в странах Юго-Восточной Азии, а Европа, Америка пока устойчивы к эпидемии.

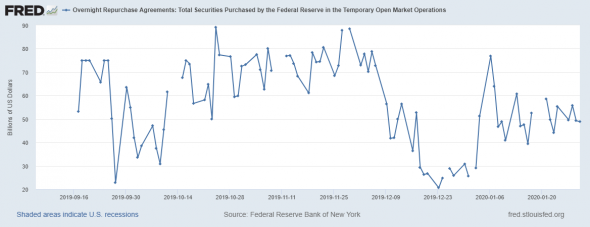

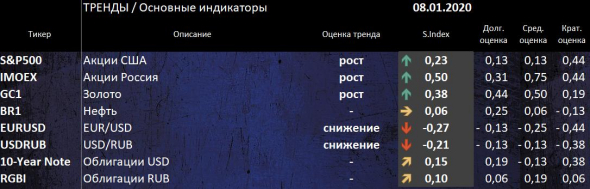

Итак, первая картинка с динамикой сделок РЕПО, о которых говорил выше.

( Читать дальше )

Грядущий обвал на SP500

- 05 марта 2020, 12:33

- |

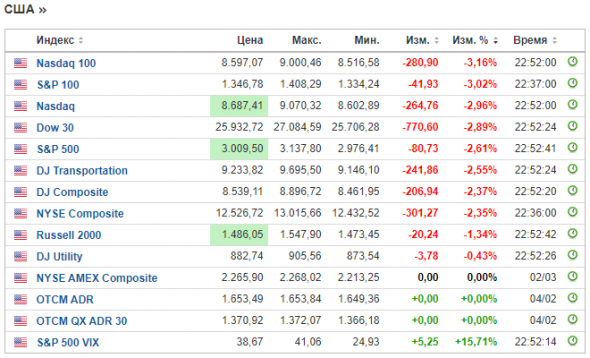

Как предсказал 3 марта Auximen (https://smart-lab.ru/blog/598915.php), после распродаж на рынке США и ухода в облигации на панике, 4 марта игроки резко вернулись обратно на фондовый рынок из облигаций, вызвав сильный рост цен. Однако скоро они одумаются и поймут, что дивидендов за 2020 год им не видать из-за коронавируса, и что лучше получить гарантированный доход 1% годовых. После чего акции снова начнут падать, как и доходность облигаций. Думаю по облигациям скоро увидим новый рекорд, а по SP500 обновление минимума.

Тем, кто в лонгах или Никогда такого не было и вот опять

- 03 марта 2020, 22:50

- |

Никогда такого не было и вот опять.

Однако это половина дела. Когда доходность гос. облигаций стабилизируется, все побегут сломя голову в обратную сторону в фонды, поскольку очевидно, что после снижения ставки гос. облигации выглядят менее привлекательными, чем до. Поэтому будьте готовы, что завтра будет высокая волатильность, которую спекулянты будут использовать для того, чтобы высадить запрыгнувших вчера-сегодня и купить акции по привлекательным ценам. Постарайтесь не поймать тильт, лучше ничего не трогайте, проигнорируйте этот день. Это чисто техническая волатильность, облигационный рынок, являющийся защитным активом и «тихой гаванью», терпеть не может такие резкие движения, как сегодняшнее спонтанное изменение ключевой ставки. Я считаю, что это банальная халатность высшего руководства ФРС.

Дисбалансы на рынке S&P500

- 26 февраля 2020, 13:46

- |

Итак, можно писать и выкладывать миллионы картинок на предмет доходности, или денежной массы, и их корреляций с фондовыми рынками, можно «поперчить» это кривыми доходности, которые уже в инверсии, также можно выложить разные технические картины. Суть это не изменит — рынки падают, вопрос теперь когда разворот, а для этого нужно определить на каких масштабах делать оценки.

Я вам представлю свой взгляд, который состоит из авторских исследований и на основании которых я делаю выводы и принимаю решения.

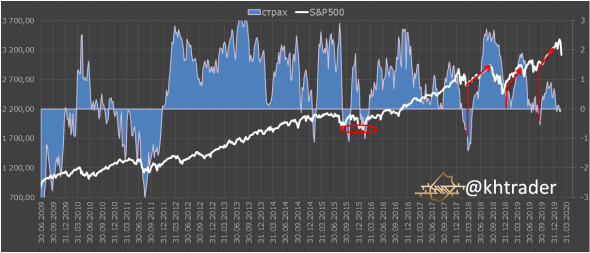

Первая картинка, которая иллюстрирует мой, авторский индекс страха. Подробнее по этой модели вы найдете по ссылке, которую дал выше

Голубая область — сама модель, а белая линия — это индекс S&P500.

Мы видим, что еще в конце 2019 года модель начала падать, что исторически соответствует снижению аппетита к риску. Это создало на рынке дивергенцию (дисбаланс) показателей, что сигнализировало о перекупленности рынка.

( Читать дальше )

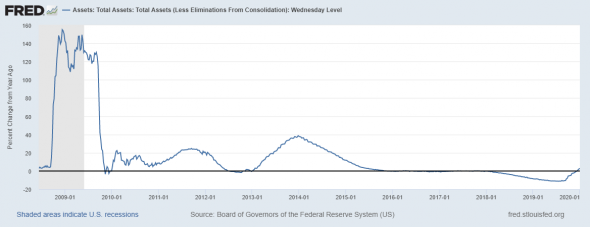

Денежный рынок США. ФРС поспешил с сокращением РЕПО

- 21 февраля 2020, 11:35

- |

На неделе снова поползли слухи о недостаточности долларовой ликвидности на рынке США. В условиях риска со стороны коронавируса, которые далеко не сняты, ФРС сокращает объемы РЕПО на открытом рынке. На мой взгляд, ФРС выбрало неудачное время для такого маневра. Как результат рост доллара и золота в качестве защитных активов продолжается.

Начнем с объемов РЕПО на текущей неделе

Да, действительно, объемы РЕПО снижаются и подошли к минимальным значениям с начала года. Планы ФРС снизить объемы РЕПО наверняка толкнут показатель на новые минимальные уровни 2020 года.

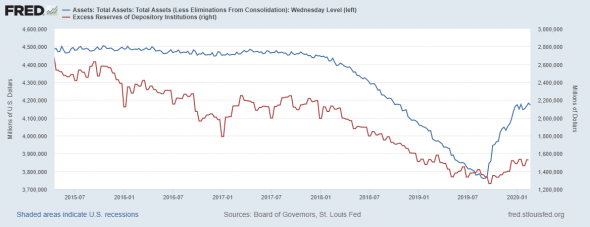

Баланс ФРС перестал расти и с начала года находится в боковой динамике. На текущей неделе баланс потерял 11 млрд долларов.

( Читать дальше )

Денежный рынок США

- 01 февраля 2020, 13:21

- |

На неделе прошло заседание ФРС на котором особо ничего громкого не прозвучало, но без должного внимания аналитики оставили один важный момент.

ФРС повысило ставку по избыточным и обязательным резервам коммерческих банков на 10 базисных пунктов от нижнего диапазона, и сейчас она составляет 1,6%, что на 5 базисных пунктов выше чем рыночная ставки, по федеральным фондам.

Давайте пройдемся сверху вниз по уже привыкшим метрикам денежного рынка

Дневные объемы сделок РЕПО находятся примерно на среднем уровне.

При этом баланс ФРС на неделе вырос всего на 5,7 млрд.

( Читать дальше )

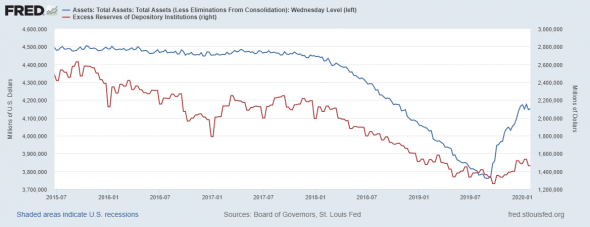

Какие тенденции на финансовом рынке в начале 2020 года

- 08 января 2020, 15:43

- |

( Читать дальше )

Состояние ликвидности в США

- 04 января 2020, 14:36

- |

Продолжаю следить за денежным рынком США, на мой взгляд ситуация с ликвидностью поддерживает высокий курс доллара и пока напряжение не снизится — доллар не подешевеет.

На новогодней неделе объемы сделок РЕПО чуть подросли, но все-равно остаются относительно низко

Соответственно баланс ФРС растет, но темпы роста затухают, вместе со снижением объемов РЕПО. Тем не менее, годовая динамика роста баланса ФРС вышла в положительную зону, т.е. сейчас баланс Федрезерва выше, чем годом ранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал