Ставка ЦБ

Динамика недельной инфляции в России

- 19 ноября 2025, 20:22

- |

Недельная инфляция

С 11 по 17 ноября 0,11%

с 6 по 10 ноября 0,09%

с 28 октября по 5 ноября (мониторинг из-за праздника за 9 дней) 0,11%,

с 21 по 27 октября 0,16%,

с 14 по 20 октября 0,22%,

с 7 по 13 октября 0,21%,

с 30 сентября по 6 октября 0,23%

Годовая инфляция 7,2%

(неделю назад 7,7%)

С начала 2025г,

инфляция 5,08%

Вывод

Инфляция стабильно низкая.

Курс валют стабильный.

RGBI растёт по дневным с декабря 2024г.

Т.е. вероятно снижение ключевой ставки на заседании 19 декабря ЦБ РФ

- комментировать

- 4.4К

- Комментарии ( 6 )

Ставка ЦБ 16.5% "убила" наш рынок

- 17 ноября 2025, 21:16

- |

Очень «узкие» колебания :)

Ставку надо снижать, и никакого обвального роста инфляции или выноса людьми денег из банков это не спровоцирует — главный экономист ВЭБ.РФ Андрей Клепач

- 13 ноября 2025, 16:37

- |

«Снижать ставку надо, и никакого обвального роста инфляции или выноса людьми денег из банков это не спровоцирует», — сказал главный экономист ВЭБ.РФ Андрей Клепач.

tass.ru/ekonomika/25615423

💯Как ключевая ставка влияет на стоимость облигации?

- 06 ноября 2025, 21:23

- |

📌Принцип простой:

1. Если ключевая ставка растёт: новые облигации выходят с более высоким купоном. Старые с низким купоном становятся менее интересными, их цена падает.

2. Если ключевая ставка снижается: старые бумаги с высоким купоном становятся привлекательнее, их цена растёт.

📈📉То есть ставка и цена облигации движутся в разные стороны.

♥️Пример 1. ОФЗ в 2022 году

Летом 2022 года ЦБ резко поднял ставку до 20%. Доходность ОФЗ тоже подскочила к этим уровням. Бумаги, которые годом ранее торговались по цене 100% от номинала, падали до 70–80%.

Почему? Потому что их купон (8–9% годовых) уже не интересен, когда банк даёт депозит под 20%.

Позже, когда ставка снижалась (до 7,5 % в сентябре 2022), цены ОФЗ восстановились.

🏦 Пример 2. Флоатер от Сбербанка БО-002P-29

Купон: ключевая ставка ЦБ + 1%

Что это значит на практике?

В августе 2023 года ключевая ставка была 8,5%, купон = 9,5 % годовых.

В августе 2024 года ставка поднялась до 16%, купон = 17% годовых.

( Читать дальше )

Набиуллина: При прочих равных без изменения НДС высокие ставки в экономике пришлось бы держать дольше

- 28 октября 2025, 10:07

- |

«Это позволит в среднесрочной перспективе лучше сбалансировать бюджет, и если бы его не было, то с точки зрения инфляционного давления на бюджет, оно было бы выше, и при прочих равных косвенным эффектом было бы то, что нам пришлось держать более высокие ставки не на короткий период, а в будущем», — сказала она.

ria.ru/20251028/nds-2051102005.html

Ставка ЦБ и наш рынок

- 27 октября 2025, 22:00

- |

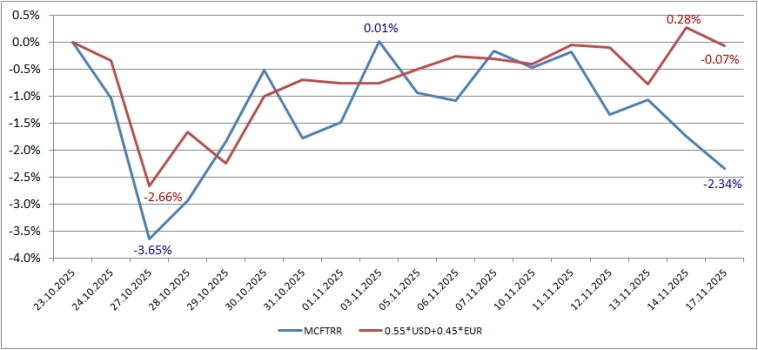

Здесь и далее синий график — это MCFTRR Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций), а красный 0.55*USD+0.45*EUR

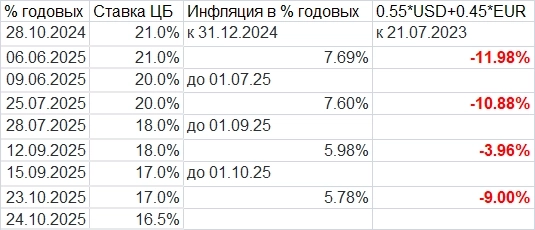

До 05.06.2025 ЦБ сохраняет ставку 21%

( Читать дальше )

Остаются ли актуальными депозиты при ставке ЦБ 16,5%?

- 27 октября 2025, 15:38

- |

Остаются ли актуальными вклады при ставке ЦБ — 16,5%?

Краткий ответ — Да.

24 октября ЦБ снизил процентную ставку с 17% до 16,5%, с начала года ставка снизилась с 21% до текущих 16,5% (-4,5%)

но при принятии решения стоит ли держать деньги на депозите необходимо ориентироваться на реальную ставку, которая на данный момент составляет 8,31% (рассчитывается как: ставка ЦБ 16,5% минус годовая инфляция 8,19%)

если мы принимаем доходность по депозитам равную ставке цб, то мы и получаем те самые 8,3% чистой доходности (без учета налога на полученные проценты свыше 165 тыс.) Хорошая ли это доходность?

ну к примеру если мы возьмем индекс мос биржи ПОЛНОЙ ДОХОДНОСТИ, то мы увидим следующее:

с янв по окт 2025 года индекс ММВБ показал доходность (-2,41%), то есть инвесторы не только не сохранили покупательскую способность своих сбережений но и потеряли часть сбережений, с учетом инфляции (реальная доходность) инвесторы потеряли (-7,35%) годовых.!

если мы возьмем данные за 2024 год, то мы увидим следующее:

( Читать дальше )

⭐️ЦБ обновил среднесрочный прогноз. Возможны 🎁подарочки под ёлку 🎄

- 24 октября 2025, 21:03

- |

ЦБ ожидает инфляцию по итогам 2025 года в пределах 7%, а достижение цели в 4% к 2026-27. От этого будет зависеть иснижение ставки: средняя КС за 2025 год будет в районе 19%, а ожидаемая на 2026 год 13-15%. На более дальние периоды мы бы не ориентировались, т.к. такие прогнозы редко сбываются. Рост экономики закладывается в пределах 1% в 2025 и от 0,5% до 1,5% в 2026. Не сказать, что экономика перегрета. Во всяком случае, прожарка неравномерна. Особенно впечатляет прогноз ВВП IV квартала, где возможен отрицательный рост. Из денежных потоков: что экспорт, что импорт в минусе ❗️

( Читать дальше )

16 c ПОЛОВИНОЙ процентов не ожидал

- 24 октября 2025, 17:01

- |

дал уточняющий прогноз 16%

smart-lab.ru/blog/1221314.php#comment18743744

ориентируясь на -9% из приведенной таблицы. Но ЦБ в очередной раз доказал, что для 16% ему нужно было больше -11%. А из таблицы видно, что все разговоры о «росте инфляции» с прошлых заседаний — это ерунда. Продолжаем смотреть на 0.55*USD+0.45*EUR, как основной инструмент для прогноза политики ЦБ на ставку.

Мнение аналитиков БКС. Банк России снизил ключевую ставку до 16,5% — что делать?

- 24 октября 2025, 15:57

- |

Сегодня на заседании Банк России снизил ключевую ставку на 0,5 процентных пункта, до 16,5%. Денежные рынки закладывали снижение на 0,5 п.п. — нейтральное влияние.

Главное

• Решение не стало сюрпризом — денежный рынок ожидал именно такого снижения.

• Мультипликатор Р/Е Индекса МосБиржи 4,2х — справедливая оценка акций на фоне геополитических рисков.

• Длинные ОФЗ с фиксированным купоном — главные бенефициары решения.

• Долгосрочные продукты с фиксацией высокой ставки надолго — наш выбор.

Снижение ключевой ставки — драйвер для роста облигаций

Банк России не стал делать паузу в цикле смягчения денежно-кредитной политики (ДКП), но уменьшил шаг до 0,5 п.п., в итоге ставка 16,5%, денежный рынок закладывал именно такое снижение. Несмотря на высокие темпы роста зарплат и динамику инфляции, регулятор обратил внимание на снижение экономической активности и замедление темпов кредитования.

От снижения ставки в первую очередь выигрывают длинные облигации с фиксированной доходностью.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал