Сравнение

✅Татнефть или Башнефть? Что с дивидендами?

- 11 февраля 2023, 18:28

- |

Сравним акции компаний Татнефть и Башнефть. Обязательно выясним, какие риски существуют при инвестициях в каждую из компаний и в итоге выберем победителя. Также я вам расскажу своё личное мнение о том, какую компанию стоит выбрать. Устраивайтесь поудобней, вам предстоит легкое погружение в сложный мир финансов и инвестиций. От вас требуется только внимательность.

Признаюсь, это не статья, а сценарий для Youtube. Вот ссылка на видео - https://youtu.be/s2jKeLtTLC0

Но если вы предпочитаете читать, то текст я для вас также подготовил:

❗️Прописка

Все сравнения, на сегодняшний день, я начинаю именно с юрисдикции, т.е. с того, где компания зарегистрирована. Сегодня от этого зависит слишком многое — начиная от возможности выплачивать дивиденды и заканчивая множеством других рисков, таких как делистинг или разделение бизнеса.

Но у нас в этот раз, что Татнефть, что Башнефть – российские компании с российской юрисдикцией, дивиденды могут выплачивать и выплачивают! А значит по этому раунду сравнения мы засчитываем обеим компаниям по одному очку.

( Читать дальше )

- комментировать

- 3.4К

- Комментарии ( 7 )

Бенчмарк. Поговорим о недостатках сравнений

- 10 января 2023, 16:12

- |

С развитием инвестиционной и портфельной теорий, индустрии коллективного инвестирования и идей пассивного инвестирования, большую популярность набрал метод сравнительной оценки результатов инвестиций с бенчмарками. И я являюсь сторонником это прекрасного подхода. Но как и любой инструмент, он имеет свои плюсы и минусы, и уж тем более свои ограничения в использовании. К сожалению, сейчас очень много людей стараются применить его там, где это некорректно, и это напоминает забивание гвоздей логарифмической линейкой.

Понятие Бенчмарк в инвестициях можно определить следующим образом – это эталонный ориентир, с которым можно сравнить результаты и характер поведения инвестиций (стратегии, портфеля, отдельно взятого актива).

Концептуально важным моментом является словосочетание «эталонный ориентир». Понятие эталона в обиход пришло благодаря физике, и если пофилософствовать, то оно означает некоторую «истину», в широком смысле слова, с которой происходят сравнение. Но если в естественных и точных науках такую «истину» можно получить благодаря экспериментам, усовершенствованию процессов измерения или технологий, то в социальных и гуманитарных науках, с этим намного сложнее. В действительности очень сложно представить, например, кто будет эталоном в литературе – Пушкин или Толстой? Или оба? А если они были эталоном каждый для «своей подгруппы», то почему Толстой, а не Достоевский? Такие примеры очень наглядно показывают сложность введения эталонов во многих сферах деятельности и жизни человека. Дела в экономике и инвестициях обстоят лучше, чем в литературе, но все-таки не настолько хорошо, как в физике или химии. Например, одним из измерителей развития стран является ВВП, который, по сути, приравнивается к эталону – бенчмарку. Однако, этот показатель имеет массу недостатков. О некоторых из них говорил ещё сам «прородитель» – Саймон Кузнец. Таким образом, можно говорить о том, что в экономике, равно как и в инвестициях не существует полноценного или полновесного эталона, а можно говорить об условном эталоне, который на текущий момент принят как базовый. Но если в той же физике эталон обычно только улучшается по своим характеристикам и качествам, то в социальных науках он может измениться в принципе или быть заменен на совсем другой. Я потратил на пояснение этих базовых принципов столько времени, потому что считаю их важным для глубинного понимания и дальнейшего восприятия бенчмарков в инвестициях, так как они являются условными эталонами, а значит требуют очень аккуратного применения для сравнений.

( Читать дальше )

Психология инвестора VS психология скальпера. В чем разница?

- 07 сентября 2022, 17:48

- |

Я сейчас пишу довольно объемную книгу о трейдинге, и уделяю там особое внимание этой теме, этому противопоставлению “скальпер-инвестор”. Потому что на самом деле нет никакого инвестора и никакого скальпера. Есть трейдер и трейдинг. И цель любого трейдера — достичь определенного финансового результата, используя биржу. И скальпер, и интрадейщик, и инвестор совершают некие действия на рынке, чтобы получить прибыль. Все.

В нашем трейдерском мире не особенно любят скальперов, потому что их производительность выше. По сути скальпинг более точен, потому что скальперам приходится принимать более быстрые решения и делать “более точные выстрелы”. Инвестиции — это по сути отдавание денег на откуп случаю. Как бы хорошо вы не разбирались в теханализе и макроэкономике, войнам, экономическим кризисам и конфликтам плевать на ваши знания. Как только вы перенесли позицию через ночь, в то время, когда биржа не работает, вы не являетесь собственником своих денег. Вы находитесь во власти случая.

( Читать дальше )

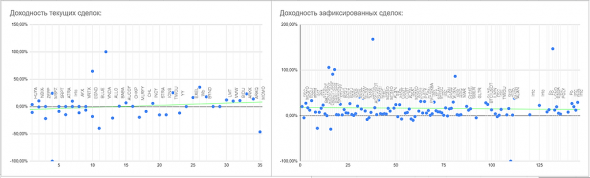

Как сравнить эффективность вашего торгового робота / вашей торговой стратегии с другими людьми или между собой? Ответ здесь.

- 14 марта 2022, 22:11

- |

Своя квартира или аренда?! Пост для жены :) Ищем истину в цифрах и графиках

- 09 февраля 2022, 08:33

- |

Всем привет!

На прошлой неделе мы с супругой потратили один из вечеров в замечательной беседе на тему «своя квартира или аренда». Я думаю здесь наверное вполне понятно кто за какую «коняшку» топил :)

Но давайте обо всем по порядку и в цифрах.

Для того, чтобы наш анализ был максимально приближенным к реальности, я буду производить все расчеты основываясь на стоимости аренды и квадратного метра той локации, в которой мы проживаем в настоящий момент — это Московская область, город Солнечногорск, микрорайон Рекинцо-2 (ссылка на Яндекс.Карты)

В данный момент мы арендуем здесь двухкомнатную квартиру общей площадью 70 м2. Ставка аренды составляет 26 тысяч рублей в месяц. Также мы платим ежемесячно за водоснабжение и электричество по счетчикам порядка 2.5 тысяч рублей. То есть принимаем, что наши суммарные затраты составляют 28.5 тысяч рублей в месяц.( Читать дальше )

Задача на смекалку

- 28 августа 2021, 17:31

- |

Давайте минимизируем задачу.

Турнир шахматистов. Участвуют 50 человек. 1 раунд.

Сколько будет проигравших?

Химический анализ. Акрон vs Фосагро

- 23 августа 2021, 16:13

- |

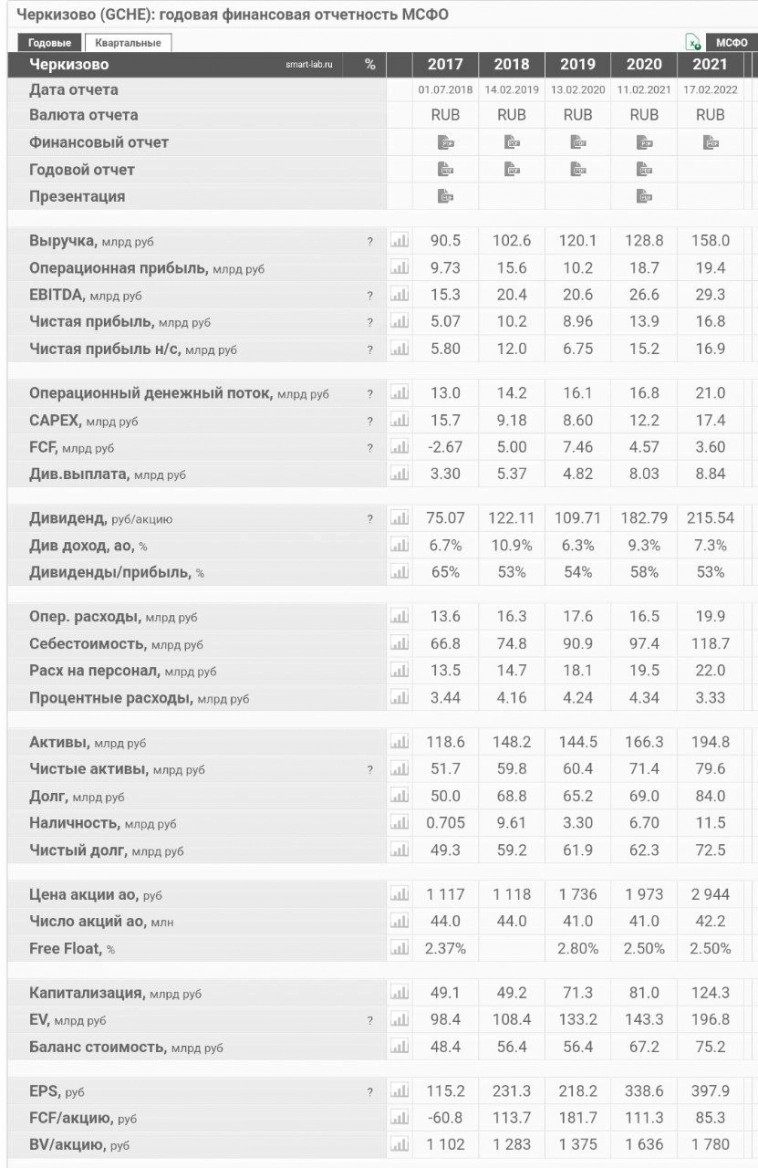

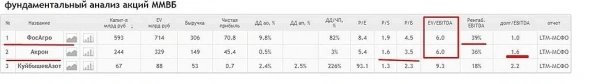

Вышел полугодовой отчет Акрона, пришло время сравнить отчетности компаний.

По LTM результатам ситуация такова (спасибо Роману уже выделил подчеркнул моменты). Фосагро вдвое больше, но по мультипликаторам компании выглядит одинаковыми. Кроме того, у каждой компании есть свои плюсы; в целом они значительно опережают более маленькую компанию — КУАЗ.

Сравним более детально по различным нефинансовым и финансовым показателям. Чем оценка больше в сторону (+) тем, мне кажется, предпочтительнее Акрон. В сторону (-) — Фосагро.

- Начнем с производства товарной продукции. Вернее с его динамики и модернизации. Тут, мне кажется, мяч на стороне Акрона. В 3м квартале уже реализовали проект модернизации Карбамида-6 (+520 тыс. т в год) — увидим позитив в 3-м и, особенно, с 4-го квартала. На подходе целый ряд других модернизаций производств, а также строительство калийного ГОК. Фосагро менее подробно рассказывает о капексах. Хотя, на период с 19-го по 25-й год запланировано увеличение мощностей на 25%.

( Читать дальше )

Почему в 2021 году нельзя пользоваться картами Сбербанка! "Спасибо" не надо! Табличка со сравнением пластика от конкурентов.

- 04 августа 2021, 08:53

- |

Всем привет!

В предыдущем посте мы разобрались с семейным бюджетом, теперь же настало время делать следующий шаг в нашем финансовом становлении. Речь пойдет о банковском обслуживании.

Недавно я общался с моей подругой, которая очень живо заинтересовалась темой финансовой грамотности, формирования своего капитала и работой на будущее, и при беседе упомянула о том, что держит свои свободные средства на вкладе в одном зеленом банке под 3% годовых. Наш диалог был примерно следующим:

– У меня вот есть вклад на 7000 рублей под 3%. Начало положено)

– Это где такие щедрые проценты? Сбербанк?

– Да, там)) У меня вообще никогда не было карты другого банка. Он почему-то кажется самым надёжным. Привычное заблуждение, видимо...

( Читать дальше )

Оцифровка. Первичный макет в Гугл таблицах

- 28 июня 2021, 16:14

- |

По этому перешёл на Гугл таблицы. Несколько раз перебирал основную структуру. Сейчас понял, что и как хочу видеть. Постепенно реализую, а так же добавлю большой Дешборд с анализом, статистикой и сравнениями стратегий.

Будет интересно)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал