Система

Алготорговля 25-29.12 и итоги декабря

- 31 декабря 2017, 19:37

- |

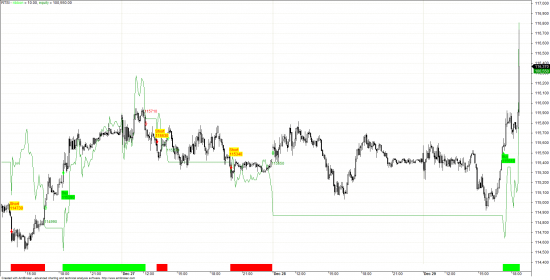

Неделька получилась унылой. Всю неделю был боковик и лишь последний час торгов 2017 года позволил закрыть неделю в небольшом плюсе.

6 мин:

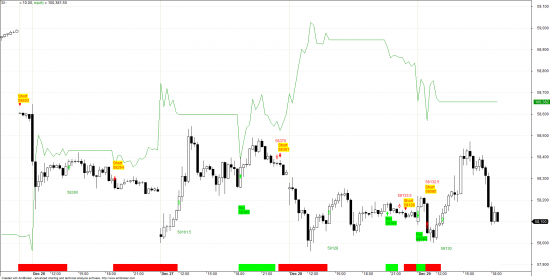

По Сишке так же удалось урвать немного от небольших движений внутри коридора :

( Читать дальше )

- комментировать

- 150 | ★1

- Комментарии ( 1 )

Юкос, Башнефть, АФК Система - следующая цель Роснефти - Алроса?

- 28 декабря 2017, 21:34

- |

«Роснефть» направила письмо в Минфин и Росимущество с просьбой изменить условия аукциона на газовые активы «Алросы». По мнению нефтяной компании, они не соответствуют международным стандартам, а отсутствие полной информации об активах несет риски для покупателей, передает ТАСС со ссылкой на письмо «Роснефти».

«Просим рассмотреть возможность изменения условий аукциона с целью обеспечения сбалансированного распределения рисков между продавцом и покупателем, исключения возможности использования инсайдерской информации при проведении аукциона и создания прозрачных и равных условий для всех потенциальных и заинтересованных участников аукциона», — говорится в документе.

«Роснефть» отправила запрос в Роснедра по геологическому качеству газовых активов. Как говорится в письме, потенциальные участники аукциона имеют экспертную информацию о несоответствии раскрываемой геологической перспективности активов реальному состоянию.

По мнению нефтяной компании, проведение аукциона в соответствии с международной практикой окажет положительное влияние на привлечение инвестиций в развитие данных активов.

Кому на Руси жить хорошо. Отчет на 28.12.2017

- 28 декабря 2017, 12:01

- |

Вот и подходит 2017 год к концу. Как всегда в конце года хочется подвести некоторые итоги уходящего года. Вспомнить что в прошедшем году было интересного, поделиться планами на будущее. Итак о прошедшем: наверно самое яркое событие это была корпоративная война между Игорьивановичем (Роснефть) и Владимиромпетровичем (АФК Система). Как сейчас уже известно этот бой остался в целом за Игоремивановичем, пусть и подписанно мировое соглашение, но свой «фунт мяса» старый бульдог вырвал. Так как я давно акционер АФК Системы для меня это было не просто битва Титанов, это был и вопрос денег и инвестиций. Хочется верить, что Система сможет вытащить все бремя 100 ярдов и бизнес не загнется. Кстати дивиденды от Системы я получил, что меня очень радует.

Так же стоит наверно помянуть Четверку лихих банков. Под надежное крыло ЦБ попали такие мастодонты как Бин, Открытие, Промсвязь о огромной толпе мелкой мелюзги и говорить не приходится. Кстати мой интерес к Холдингу Открытие вполне обоснован, ведь я держу облигации холдинга.

Опять же для меня как для акционера важна и крайне интересна судьба компании Россети. Особенно интересно в этом году была реакция рынка на слова нового директора Россети, который конечно не Моисей, но своими словами смог обвалить курсовую стоимость вверенной ему компании процентов на 15. Вот такой «молодец».

Так же стоит отметить что в моем портфеле №2 появились облигации. Как мне кажется включение этого инструмента позволит более точно чувствовать настроение рынка и позволит более четко предсказать когда надо будет уйти в кэш или ОФЗ. Кстати ОФЗ у меня теперь тоже есть.

По поводу планов на будущее. С нового года я перестану размещать изменение своего портфеля. Теперь кому интересно приглашаю в свой блог. Здесь как всегда буду делать ежемесячный отчет. Но вместе с этим изменением планирую ежемесячно писать об акциях, которые есть в моих потрфелях, а главное публиковать свое вью на их потенциал роста.

Собственно давайте взглянем на портфель №1

( Читать дальше )

Когда развеется дым, или как надо было трейдить Систему.

- 25 декабря 2017, 11:17

- |

Тема «мира» акулы и маленькой, но юркой рыбки, обмусолена уже всеми возможными ресурсами. Я стал невольным участником событий, имея в портфеле «систему» еще от 19р. Как лучшая бумага в секторе телекома.

Размер базовый был очень небольшой, в районе 1,5%. Потому уже на 13 было первое усреднение. Далее на призыве Путина на радостях докупил еще на 1%. Итого размер стал составлять 4. Дальше всем известная серия судов в стиле «самого справедливого Башкирского судьи в мире» и цена стала сползать. К слову сказать, часть друзей инвесторов сбежала на подарке от Путина, за что я долго их корил, называя «не тру» инвесторами.

Ну а далее и система падает до 10р, на выходе из MSCI, где я делаю последнюю докупку на 1%. Итого 5%. Система вроде неплохо так дает почти 1р дивами, 10% годовых и все вроде бы все ништяк. И тут в день отсечки, подлый ИСС замахивается на святое. На дивы! Система еще глубже в днище, и уже кажется ни батарея, ни пустырник, ни вискарь не снимает напряжения. Да еще и друзья при встрече ухмыляются.

( Читать дальше )

Алготорговля 18.12-22.12

- 24 декабря 2017, 14:20

- |

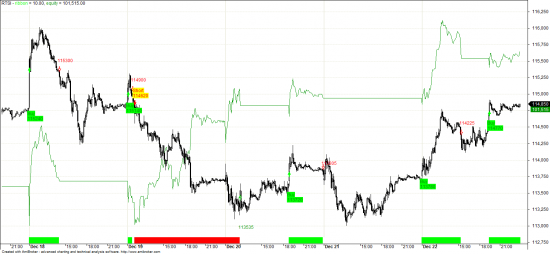

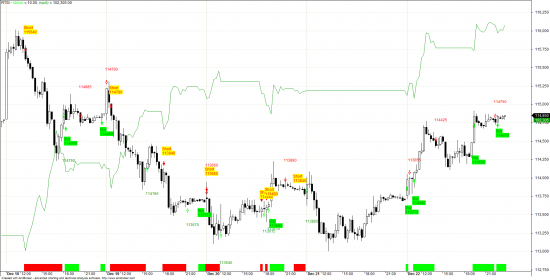

Неделя закрыта в плюс. Несмотря на то, что по РТС где были там и остались. Удалось взять в начале недли на шорте, потом на лонге.

6мин: спокойная торговля

так же отработали и другие РТС роботы, кроме 20минутки, которой удалось взять больше:

( Читать дальше )

Про метод. №2.

- 23 декабря 2017, 20:59

- |

Итак, хочу немного затронуть метод, который я шлифовал и отрабатывал долгие годы.

( Читать дальше )

Не понимаю радостной реакции на "мировое" соглашение Системы и РН

- 23 декабря 2017, 11:12

- |

Роснефть и Система все!!!

- 22 декабря 2017, 19:12

- |

«Роснефть» и «Система» заключили мировое соглашение

Подробнее на РБК:

https://www.rbc.ru/business/22/12/2017/5a3d1cdf9a79473a151fa00e

Система-Роснефть Новое слушание по апелляциям

- 18 декабря 2017, 11:45

- |

Но уже есть положительные моменты!

«11:09

Суд решил приобщить к делу все дополнительные доказательства как истцов, так и ответчиков.На этом стадия исследования доказательств завершена. Объявляется перерыв на 30 минут.»

«Зато именно мы увеличили капитализацию и вывели «Башнефть» в число лучших нефтяных компаний», — говорит представитель АФК «Система».

«Мы всегда управляли этой компанией как своей и развивали ее».

Читать полностью

regnum.ru/news/economy/2358445.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал